登录新浪财经APP 搜索【信披】查看更多考评等级

来源:WEMONEY研究室

作者:王彦强

近期,股市在多重政策利好的刺激下,呈现出显著的上涨态势,A股、H股均表现亮眼,投资者信心显著增强。然而,在这一片繁荣景象之下,监管部门对于金融市场秩序的维护并未放松,特别是严禁银行信贷资金违规进入股市的监管要求更为严格。

据金融时报报道,金融管理部门已对商业银行进行了窗口指导,要求金融机构应当高度重视投资者适当性管理和投资者保护,强化内控和合规管理,严控加杠杆。业内人士强调,银行信贷资金严禁违规进入股市,这是商业银行必须坚持的金融监管红线。

据WEMONEY研究室梳理,2024年前三季度,国家金融监督管理局共对银行业开出1533张罚单,罚没金额合计11.81亿元。其中,贷款业务依旧是“重灾区”,其违法违规行为包括,贷后管理不到位、流动资金贷款被挪用、信贷资金违规流入房地产、股市等。

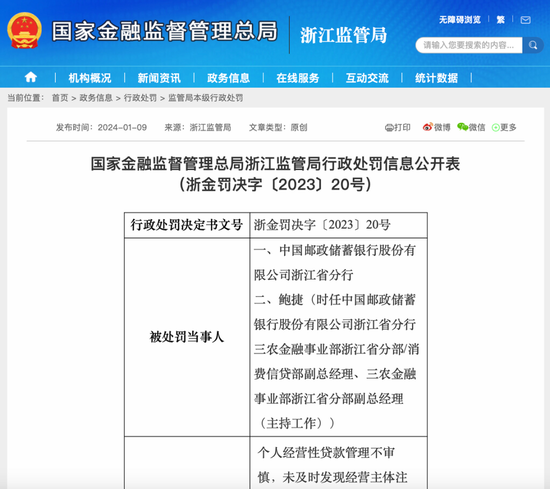

如1月9日,国家金融监管总局浙江监管局行政处罚决定书显示,邮储银行浙江省分行因个人经营性贷款管理不审慎,未及时发现经营主体注销问题;向公务员发放个人经营性贷款;个人贷款资金违规挪用入股市;个人贷款资金违规挪用入房市;贷款“三查”不到位,重大负面信息披露不充分;流动资金贷款被挪用入股市;流动资金贷款被挪用于信托等投资等18项违法违规行为,被罚款645万元。

同时,对该行时任三农金融事业部浙江省分部/消费信贷部副总经理鲍捷予以警告。

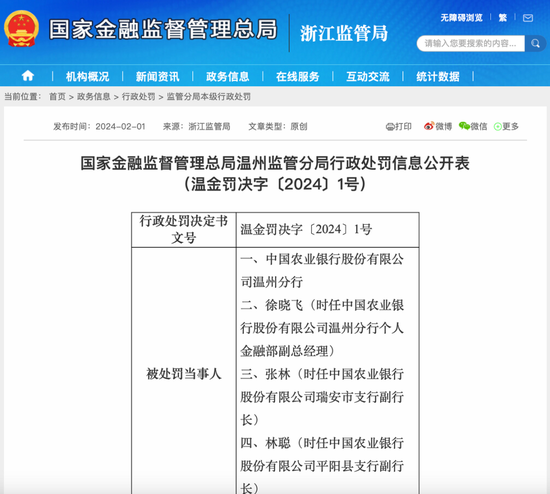

2月1日,国家金融监督管理总局温州监管分局行政处罚信息公开表显示,农业银行温州分行因个人经营性贷款资金违规流入房地产市场;按揭贷款资金未转入预售资金监管账户且未采取有效措施确保资金安全;违规向资本金未到位的项目发放贷款;个人信贷资金违规流入股市;违规保管客户已签字但关键要素空白的文书等九项违规事实,被罚款330万元。

同时,对时任农业银行温州分行个人金融部副总经理徐晓飞、时任农业银行瑞安市支行副行长张林、时任农业银行平阳县支行副行长林聪3人给予警告。

另外,在7月5日,国家金融监督管理总局上海监管局行政处罚信息公开表显示,上海奉贤浦发村镇银行因个人消费贷款贷后管理不到位、贷款资金违规流入股市等四项违法违规行为,被处于罚款95万元。

7月8日,国家金融监督管理总局衢州监管分局行政处罚信息公开表显示,浙江龙游农村商业银行因为贷款“三查”不到位、实际用途与合同约定不符、部分信贷资金违规流入限制性领域等问题,被处以罚款395万元。

7月9日,国家金融监督管理总局上海监管局发布了行政处罚信息公开表显示,

上海嘉定民生村镇银行因个人贷款资金违规流入股市、流动资金贷款资金违规流入股市、流动资金贷款管理严重不审慎、员工行为管理严重违反审慎经营规则等四项违法违规行为,被罚款140万元。

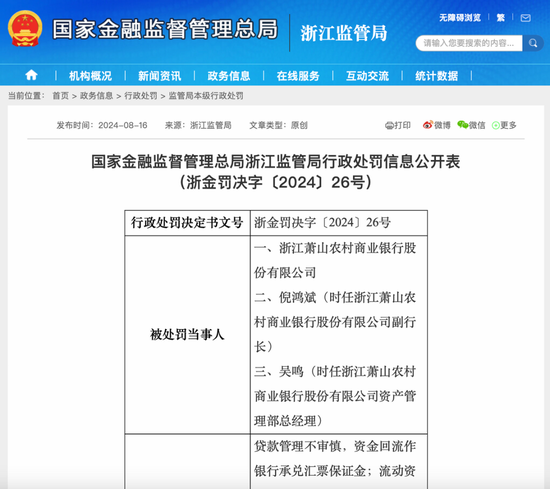

8月16日,国家金融监管总局浙江监管局行政处罚信息公开表显示,萧山农商银行因存在贷款管理不审慎,资金回流作银行承兑汇票保证金;流动资金贷款管理不审慎,资金被挪用于股市;个人经营性贷款管理不审慎,资金违规流入股市;未合理分担小微企业抵押物财产险保费;同业借款业务投后内控管理存在缺陷等违法违规事实,被处以罚款450万元。

而此前,在2023年12月29日,国家金融监管总局上海监管局罚单显示,上海银行就因个人消费贷款违规流入股市、个人贷款贷前调查严重违反审慎经营规则等四项问题,被罚款合计145万元,其中总行15万元,分支机构130万元。

同时,时任上海银行徐汇支行行长周乐对所在支行保理业务提供流动资金贷款管理严重不审慎、委托贷款违规用于购买理财负有责任,被警告并处罚款5万元。

事实上,据WEMONEY研究室根据同花顺iFinD数据不完全梳理,2023年以来,所有银行罚单中,违法违规事项涉及“流入股市”的罚单已有近20张。

严禁银行信贷资金违规进入股市,对银行而言,意味着强化了其风险管理和合规经营的责任,有助于维护银行资产的安全性和稳健性。对于个人而言,借钱炒股存在极高的风险,因为一旦投资失败,不仅要面临本金的损失,还需要承担高额的贷款利息和还款压力,可能导致个人财务状况严重恶化,甚至陷入债务危机。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论