季节性因素和政策效应共致PMI回升

2024年9月PMI数据点评

全文共3115字,阅读大约需要6分钟

文 财信研究院 宏观团队

伍超明 李沫

核心观点

受天气扰动消退、两新政策加快落地以及开学季支撑需求等因素影响,9月份制造业PMI提高0.7个百分点至49.8%,但连续5个月位于收缩区间,需求不足对经济的制约仍强。

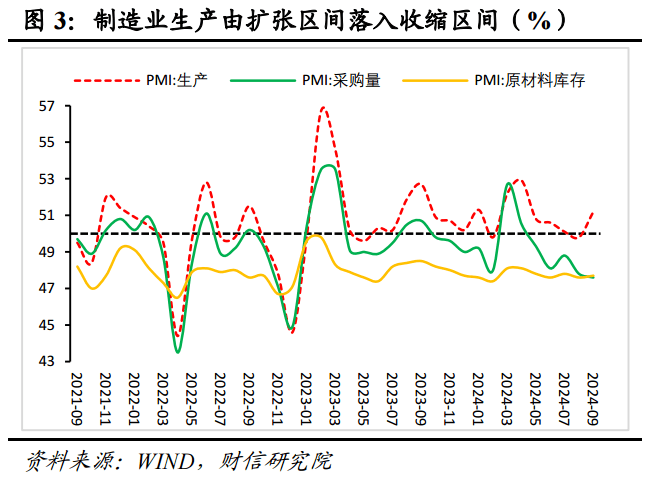

一、供需两端均有所回升,但供强需弱格局未改。受天气因素对工业生产和建筑施工扰动消退、“两新”支持政策加快落地带动设备更新和消费品以旧换新需求释放、开学季对部分消费品需求形成支撑影响,制造业供需两端指标均边际回升。其中生产指数重回扩张区间,代表需求的新订单指数继续处于收缩区间,经济供强需弱特征未改。从需求内部看,新出口指数边际回落,外需放缓压力显现,内需恢复是本月制造业需求回升的主要支撑。分行业看,装备制造业和消费品制造业景气度均回升较多,高耗能行业继续位于收缩区间,房地产低迷的拖累愈发凸显。预计10月份制造业PMI因“十一”假期企业停工面临一定的季节性下行压力,但一揽子刺激政策有望逐步缓解需求不足约束,预计PMI小幅回落至49.5%左右,继续位于收缩区间。

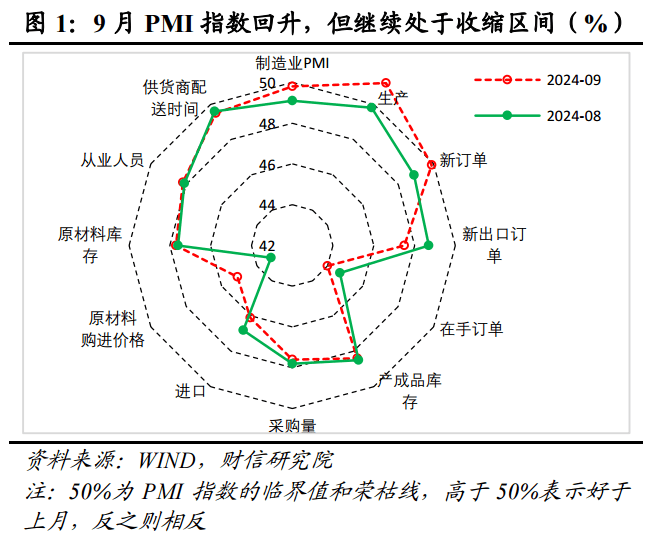

二、大中小型企业PMI均回升,分化有所收敛。9月份大型、中型、小型企业PMI分别较8月份提高0.2、0.5和2.1个百分点,虽然中小型企业继续位于收缩区间,但回升幅度高于大型企业,不同规模企业景气度分化有所收敛。往后看,随着一揽子金融新政加快落地、更多增量政策出台,国内经济有望温和恢复,将带动大中小型企业均衡恢复,但房地产市场低迷、出口不确定性加大,未来中小型企业仍需政策继续加力扶持。

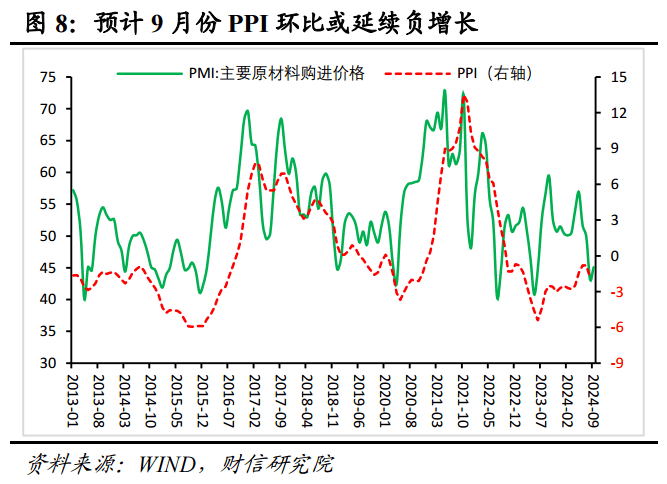

三、预计9月PPI约增长-2.8%,四季度降幅有望收窄。9月主要原材料购进价格指数和出厂价格指数均环比回升,但继续处于收缩区间,国际大宗商品价格下跌和国内有效需求不足是主要拖累。预计9月PPI约增长-2.8%左右。一揽子刺激政策有望带动国内工业品价格温和回升,四季度PPI降幅将趋于收窄,但年内大概率延续负增长。

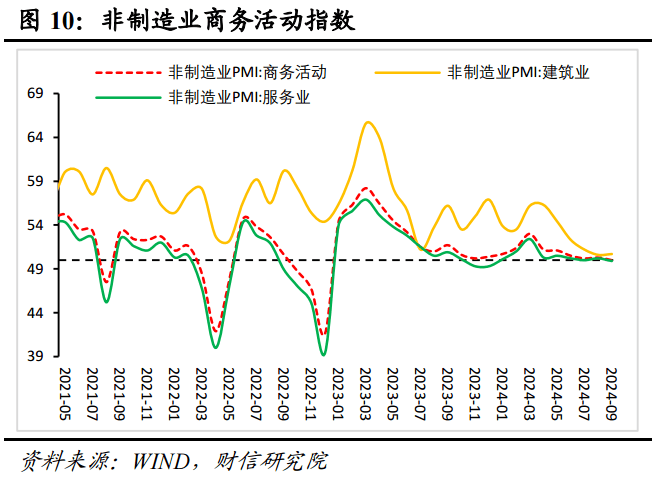

四、出行需求减少导致服务业PMI降至收缩区间,基建需求支撑建筑业PMI小幅扩张。9月服务业PMI回落0.3个百分点至49.9%,年内首次落入收缩区间,暑假出行高峰后居民外出需求减少是主要拖累。建筑业PMI指数提高0.1个百分点至50.7%,天气扰动消退和财政提速对基建施工形成支撑是主要原因。预计随着经济政策着力点转向促消费,财政政策加力显效,服务业和建筑业PMI有望运行在扩张区间,但房地产低迷的钳制作用短期难改、国内大循环畅通仍需时日,非制造业恢复速度或仍偏温和。

事件:2024年9月份,中国制造业采购经理指数(PMI)为49.8%,较上月回升0.7个百分点;中国非制造业商务活动指数为50.0%,比上月下降0.3个百分点;综合PMI产出指数为50.4%,较上月提高0.3?个百分点。

正文

一、季节性因素和前期刺激政策落地支撑制造业PMI回升

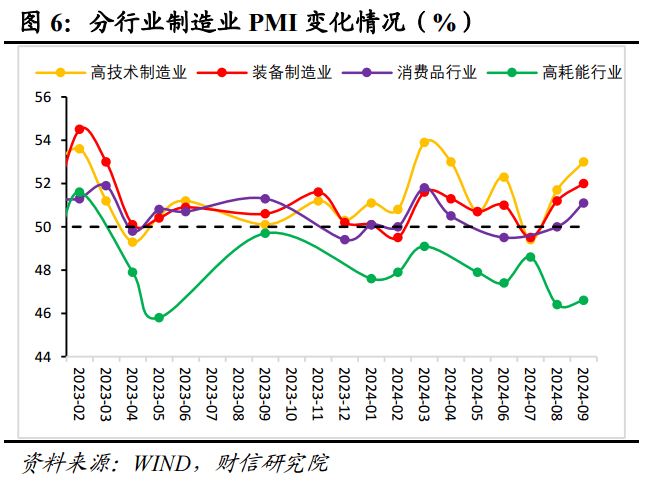

受天气扰动消退、两新政策加快落地以及开学季支撑需求等因素影响,9月份制造业PMI提高0.7个百分点至49.8%(见图1),但连续5个月位于收缩区间,需求不足对经济的制约仍强。

大中小型企业PMI均回升,分化有所收敛。9月份大型企业PMI录得50.6%,较上月提升0.2个百分点,继续位于扩张区间;中、小型企业PMI分别录得49.2%、48.5%,分别比上月提高0.5、2.1个百分点(见图2),均连续5个月处于50%以下收缩区间。本月大中小型企业PMI均回升,中小企业回升更多,不同规模企业景气度分化程度有所收敛,或与中小企业受益于超长期国债“两新”政策(大规模设备更新和消费品以旧换新)力度的加大有关。往后看,随着一揽子金融政策加快落地、更多增量政策出台,国内经济温和恢复有望带动大中小型企业PMI同步修复,但房地产、民企等经济薄弱环节短期恢复力度仍偏弱,加上出口的不确定性明显增加,未来中小型企业PMI持续恢复仍需政策继续加力扶持。

预计10月份制造业PMI在49.5%左右。一是“十一”假期企业生产暂停会导致制造业景气度季节性回落;二是预计“双11”电商节前置将对工业生产和需求形成一定积极带动;三是预计一揽子强刺激政策将对需求端形成提振,需求不足对制造业的约束有望逐步缓解;四是新质生产力加快发展有利于稳定制造业PMI,但面临产能利用率偏低和前期高基数的制约;五是房地产市场等经济薄弱环节对工业生产的拖累短期难以改变;六是美国大选临近、全球地缘关系紧张将增添出口的不确定性,加上全球需求放缓压力加大,出口增速继续回升动能偏弱,对制造业景气度的支撑不易高估。

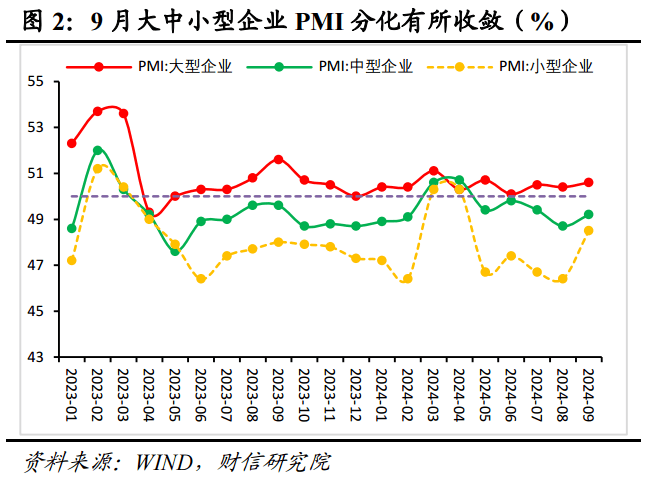

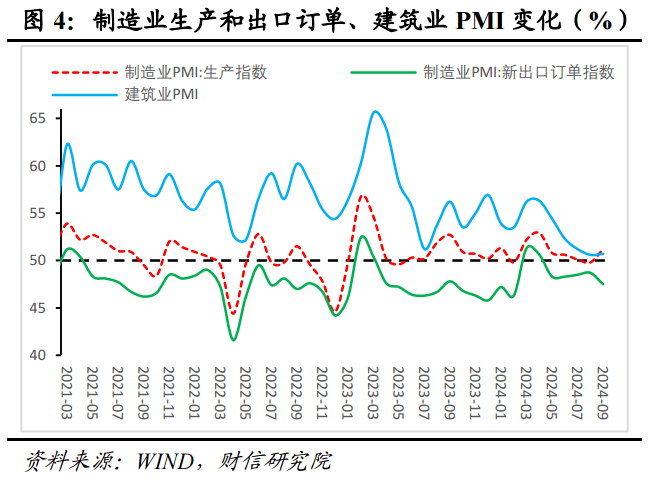

二、供需两端均回升,供强需弱格局未改

从供给指标看,天气扰动因素消退和中下游需求释放带动生产端重回扩张区间。9月生产指数为51.2%,较上月提高1.4个百分点,再度回升至扩张区间(见图3),主要原因有四:一是9月天气好转利于生产的季节性因素影响,工业生产出现回升。如2013-2023年PMI生产指数9月份均值较8月份提高0.3个百分点;二是设备更新需求以及开学季需求,对工业生产形成一定积极带动;三是受益于天气扰动消退、专项债券加快使用,基建需求恢复也对工业生产形成支撑;四是房地产需求低迷以及出口不确定性增加,继续对工业生产形成制约(见图4)。往后看,一揽子“稳增长、稳楼市、稳股市”政策有望对市场需求和主体预期形成提振,工业生产面临的需求约束有望趋于缓解,但地产、民企等经济薄弱环节疲弱状态短期难以改变、出口面临外需放缓和地缘关系升级的双重挑战,制造业生产回升高度不宜高估。

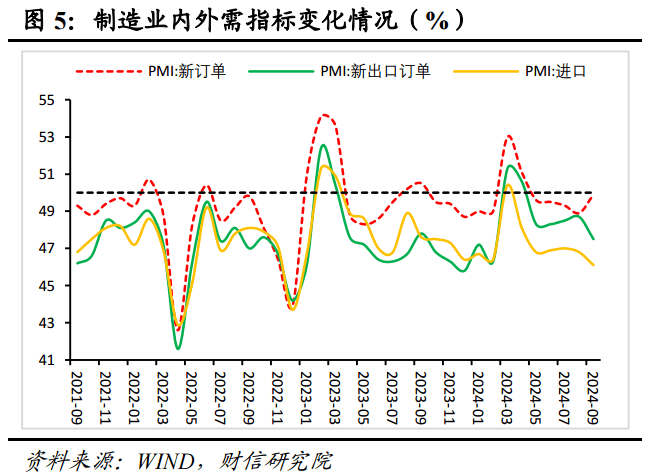

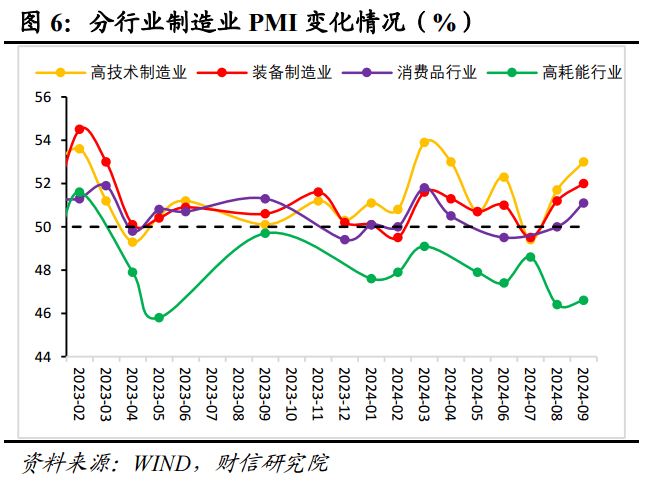

从需求指标看,设备更新和开学季需求支撑内需恢复,外需放缓压力显现。9月新订单指数为49.9%,较上月提高1.0个百分点,连续5个月处于收缩区间(见图5)。从驱动因素看,外需收缩加剧,内需恢复是主要支撑因素。其中新出口订单回落1.2个百分点至47.5%,外需对总需求的拖累作用有所加剧,预计受美国大选临近和全球需求放缓影响,外需不确定性的增加将导致其对制造业的支撑延续偏弱。本月新出口指数回落,说明内需恢复是新订单指数回升的主要支撑。分行业看,装备制造业和消费品制造业是内需回升的主要支撑,高耗能行业继续位于收缩区间(见6)。如9月高技术制造业和中游装备制造业PMI分别较上月提高1.3和0.8个百分点,两新政策加快落地或是主要原因;消费品制造业PMI提高1.1个百分点至50.1%,开学季需求带动其重返扩张区间;而高耗能行业PMI录得47.6%,仅较上月提高0.2个百分点,房地产需求恢复偏弱继续对其形成拖累。

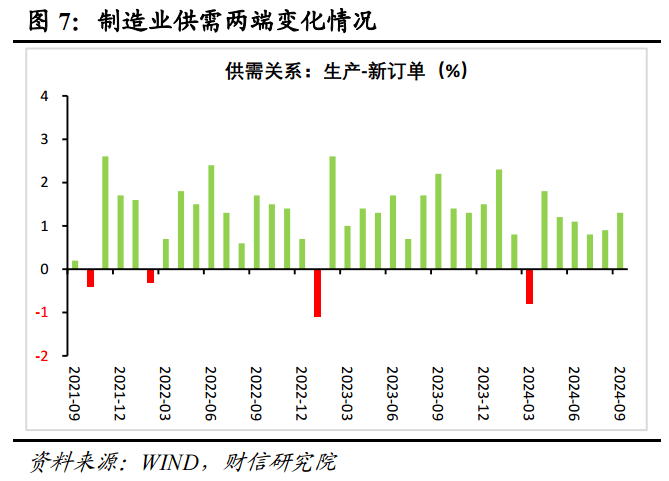

从供需指标看,供需正缺口小幅扩大,未来有望运行在低位区间。9月份生产指数和新订单指数均边际提高,前者提高幅度更大,导致制造业“生产和新订单指数差”由上月的0.9%升至本月的1.3%,供需正缺口有所扩大,继续呈现出“供强需弱”格局(见图7)。整体看,国内需求不足仍是当前经济运行的核心矛盾,预计受益于一揽子刺激政策落地,未来国内需求有望温和恢复,供需衔接作用增强,供需正缺口将运行在低位区间。

三、预计9月PPI约增长-2.8%,工业企业被动补库存

从价格指标看,预计9月PPI同比降幅扩大至-2.8%左右。9月PMI原材料购进价格和出厂价格指数分别录得45.1%和44.0%,较上月提高1.9和2.0个百分点。两大价格指数均边际回升,但继续处于收缩区间,国际大宗商品价格下跌和国内有效需求不足是主要拖累。原材料购进价格指数收缩减弱,预示着9月工业生产者价格指数PPI环比将继续为负,但降幅或有所收窄(见图8),预计9月PPI同比降幅扩大至-2.8%左右。往后看,全球需求放缓将继续对国际大宗商品价格形成拖累,但国内一揽子刺激政策有望带动国内工业品价格回升,预计短期PPI仍存下行压力,但四季度降幅有望收窄,全年大概率延续负增长。

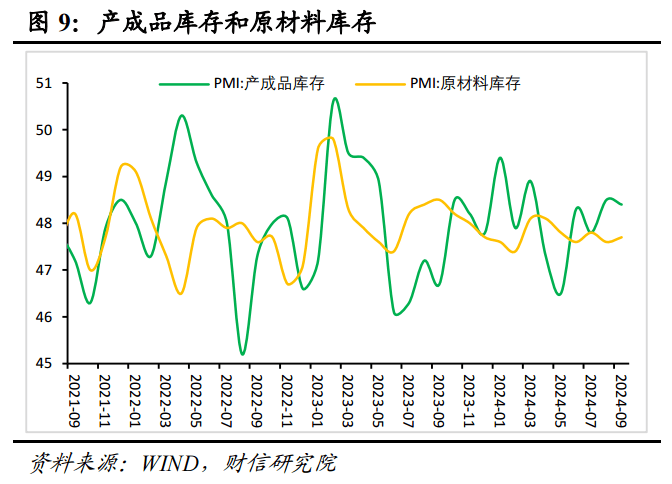

从库存指标看,工业企业被动补库存。9月份原材料库存和产成品库存指数分别为47.7%和48.4%,分别较前值提高0.1和回落0.1个百分点(见图9)。两大库存指数变化不大,继续呈现出“产成品库存高于原材料库存”的特征:一是国内需求恢复偏慢导致企业预期走弱,加上国际大宗商品价格回落,上游企业倾向于减少库存;二是受终端需求恢复偏慢、生产仍快于需求影响,中下游产成品被动积压。展望未来几个月,一揽子刺激政策有望推动国内需求温和恢复,企业有望进入补库存周期,但国内地产需求恢复仍面临一定的波折和不确定,加上外需不确定较大,国内总需求整体依然疲弱,企业补库力度或偏弱偏慢。

四、出行需求减少导致服务业PMI降至收缩区间,基建需求支撑建筑业PMI小幅扩张

9月非制造业商务活动指数录得50.0%,较上月回落0.3个百分点(见图10)。分行业看:

出行需求减少导致服务业PMI降至收缩区间。9月服务业PMI指数录得49.9%,较上月回落0.3个百分点(见图10),今年以来服务业景气度首次降至收缩区间,暑期结束和部分地方台风天气影响居民出行需求是主要拖累。从行业看,铁路运输、水上运输、文化体育娱乐等行业商务活动指数回落幅度较大,均降至收缩区间;电信、互联网、货币金融等仍处于55%以上高景气区间。从需求看,9月份服务业新订单指数回落1.8个百分点至45.0%,连续17个月处于收缩区间,服务业需求恢复偏弱。同时业务活动预期指数录得54.6%,较上月回落0.8个百分点,预示着服务业企业预期依然较为乐观,但有所走弱。预计随着经济政策的着力点更多转向惠民生、促消费,以及系列假期的来临,服务业PMI有望重回扩张区间,但房地产市场持续低迷、居民部门就业-收入-消费循环尚不畅通,服务业PMI回升幅度不宜高估。

基建需求支撑建筑业PMI小幅扩张。9月建筑业PMI指数较上月提高0.1个百分点至50.7%(见图10),天气扰动消退以及政府债券发行加快支撑基建需求释放是主要原因。从市场需求和预期看,建筑业新订单指数为39.5%,较上月回落4.0个百分点,降至疫情以来最低值,房地产市场低迷的拖累凸显。业务活动预期指数回落1.6个百分点至53.1%,建筑业企业对行业发展继续保持乐观。往后看,预计财政存量政策加快落地、增量政策出台有望对基建投资形成支撑,建筑业PMI有望继续运行在扩张区间,但房地产低迷拖累短期难以改变。

免 责 声 明|

本微信号引用、摘录或转载来自第三方的文章时,并不表明这些内容代表本人观点,其目的只是供访问者交流与参考。

市场有风险,投资需谨慎。本微信号所载内容仅供参考,不构成对任何人的投资建议。阅读者的一切商业决策不应将本微信号内容为投资决策唯一参考因素,亦不应认为本微信号所涉内容可以取代自己的判断,在任何情况下,本人及本人所在公司不对任何人因使用本微信号中的任何内容所引致的直接或间接后果承担任何责任。

本微信号涉及的本人所有表述是基于本人的知识和经验客观中立地做出,并不含有任何偏见,投资者应从严格经济学意义上理解。本人及本人所在公司对任何基于偏见角度理解本微信号内容所可能引起的后果,不承担任何责任,并保留采取行动保护自身权益的一切权利。

本微信号内容(除引用、摘录或转载来自第三方的文章),未经书面许可,任何机构和个人不得以任何形式复制、发表、引用或传播。

本人对本免责声明条款具有修改和最终解释权。

本文首发于微信公众号:明察宏观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论