2024年9月28日 农产品-豆菜粕

巴西种植偏慢,空头减仓避险

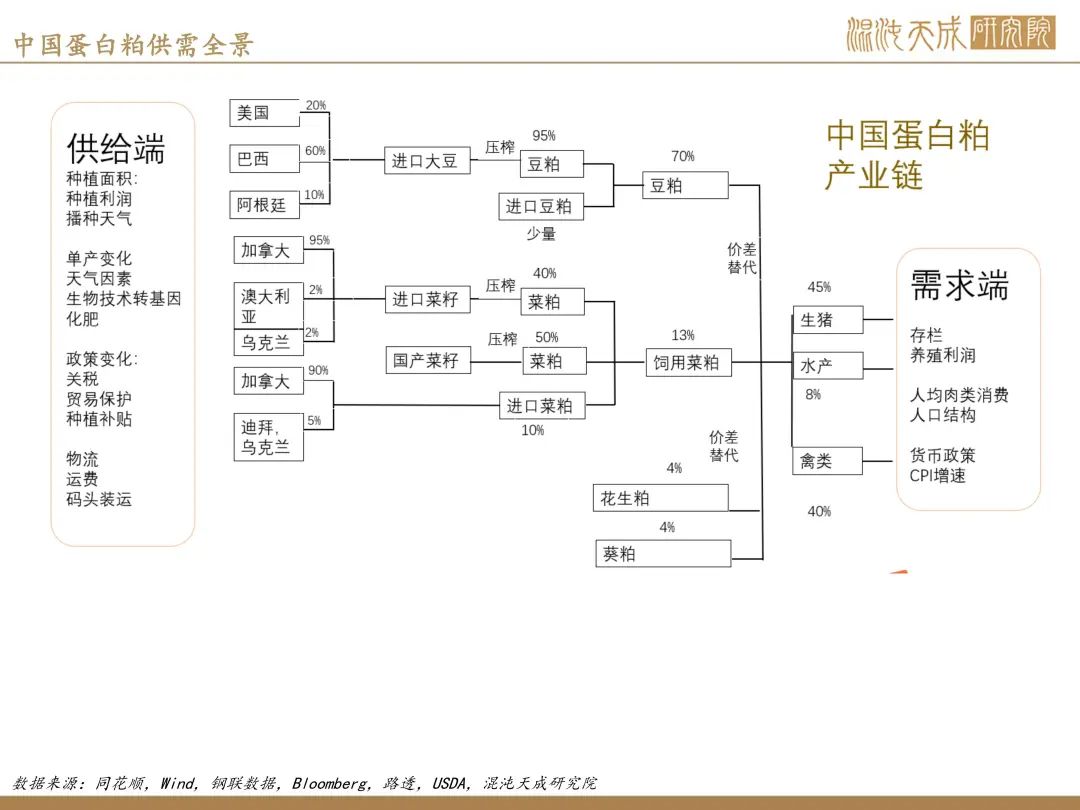

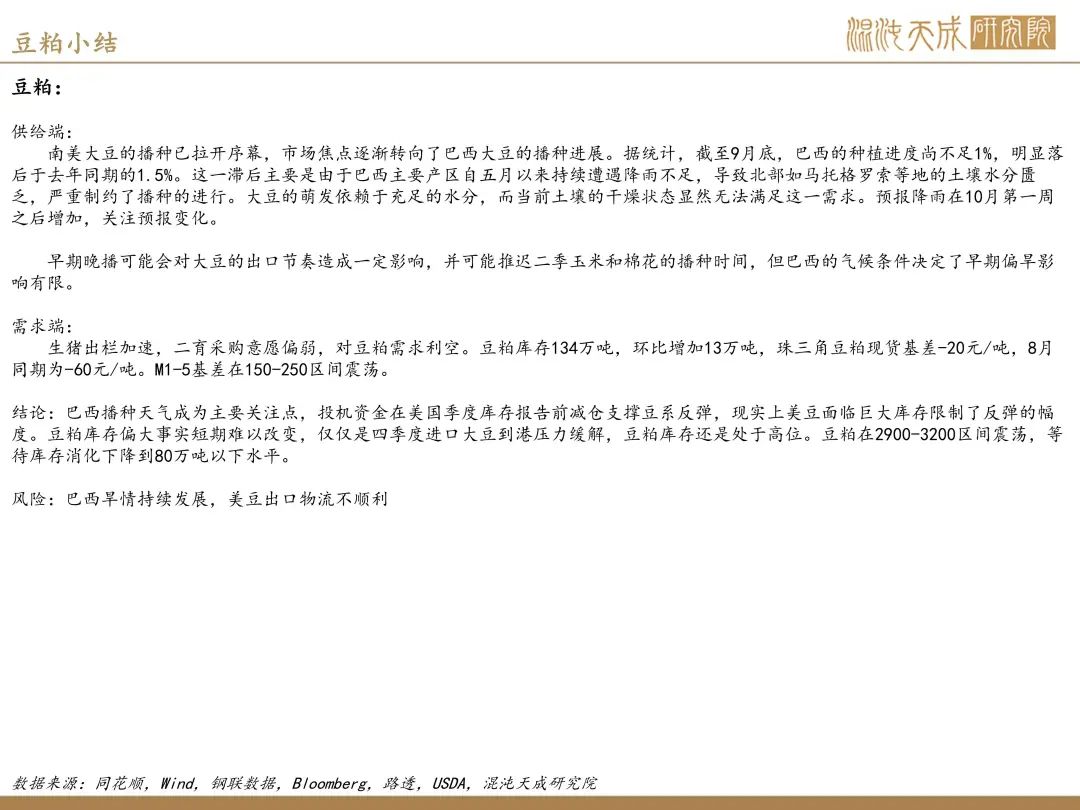

豆粕:

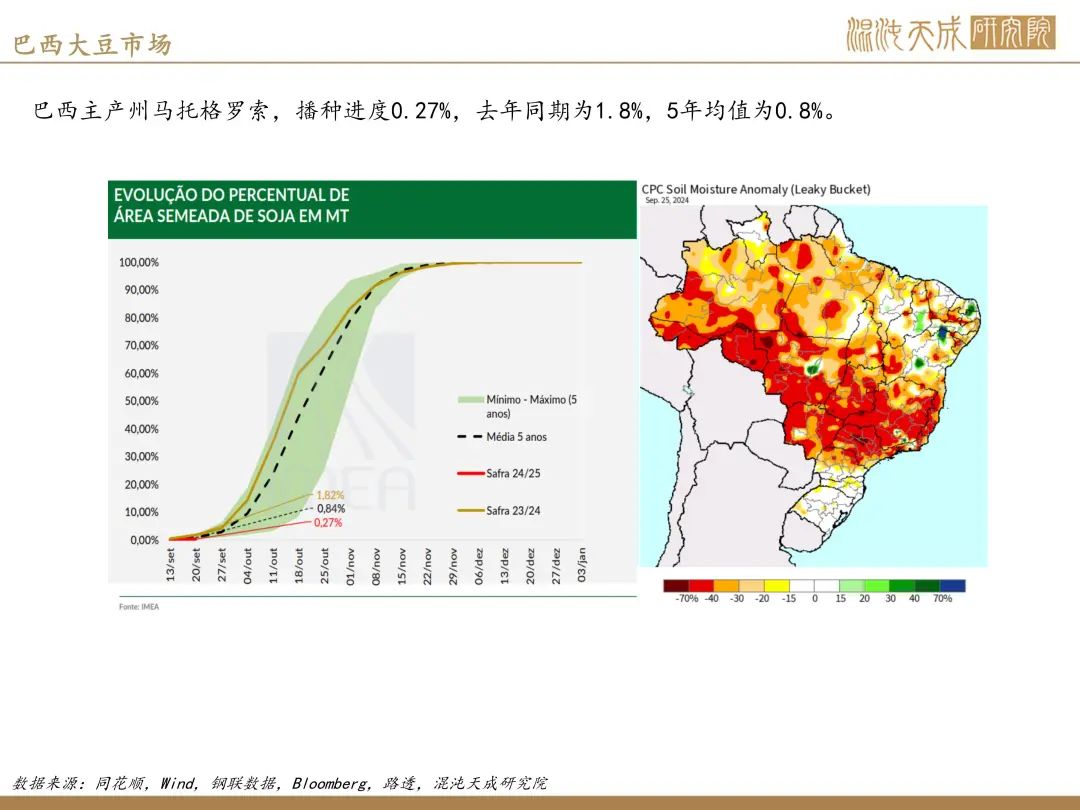

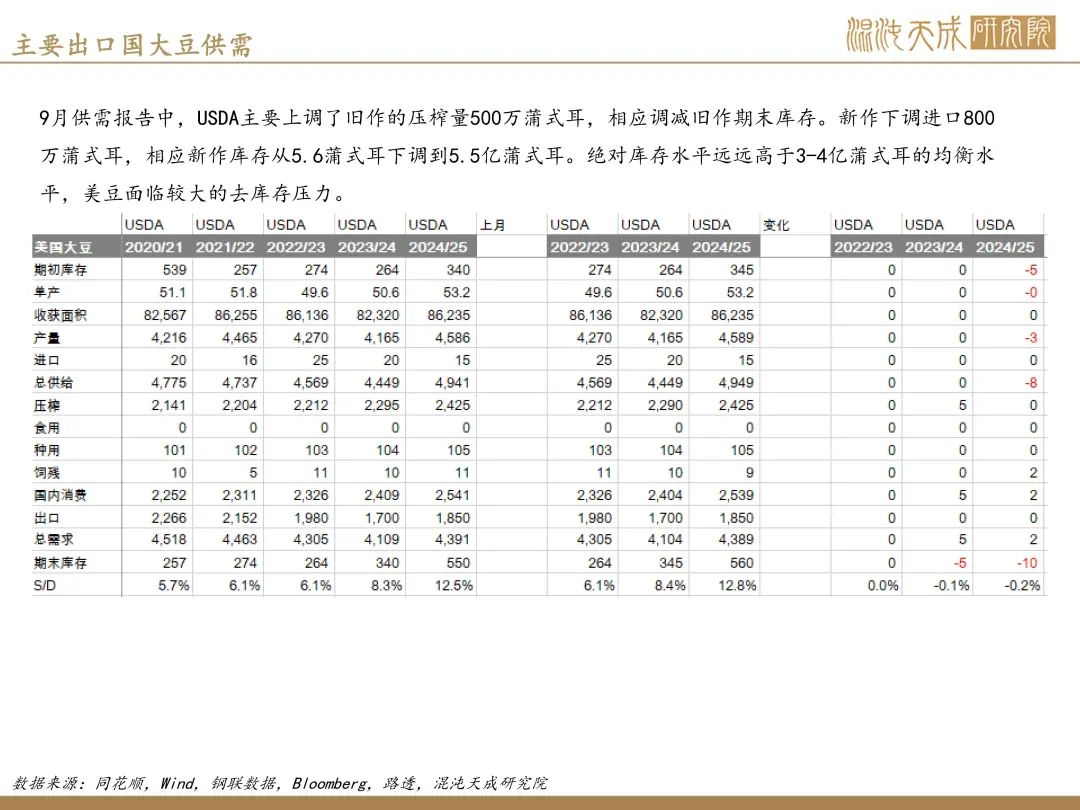

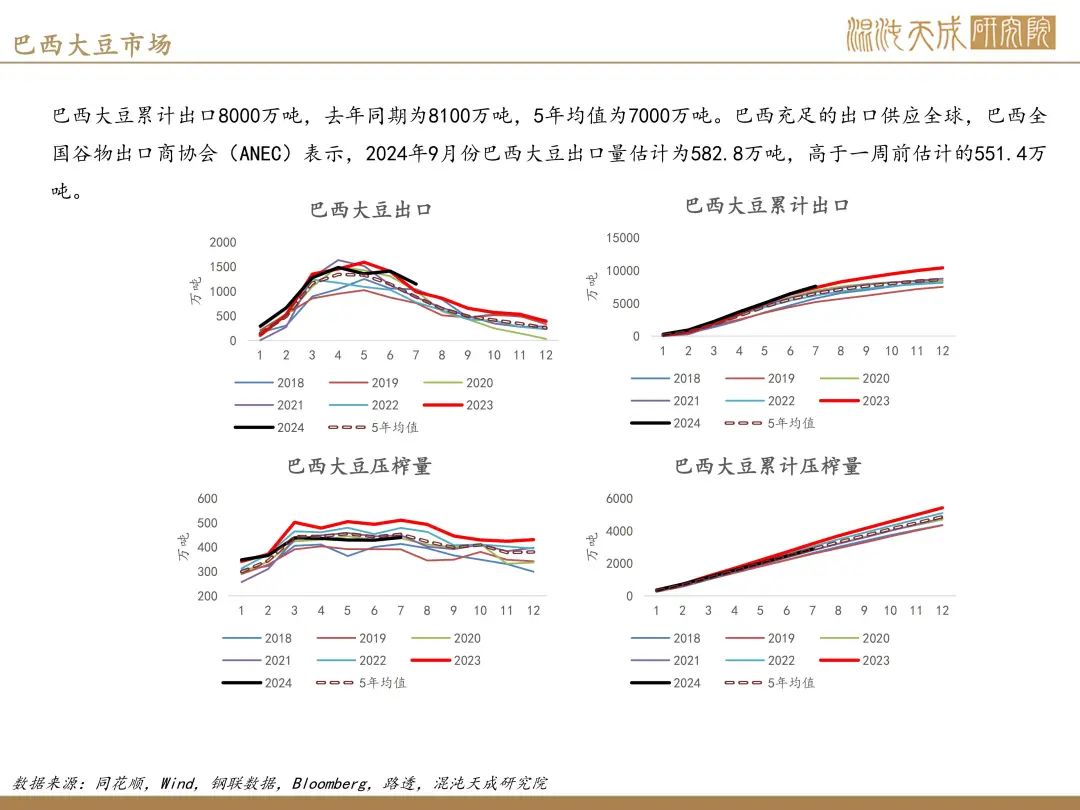

供给端:南美大豆的播种已拉开序幕,市场焦点逐渐转向了巴西大豆的播种进展。据统计,截至9月底,巴西的种植进度尚不足1%,明显落后于去年同期的1.5%。这一滞后主要是由于巴西主要产区自五月以来持续遭遇降雨不足,导致北部如马托格罗索等地的土壤水分匮乏,严重制约了播种的进行。大豆的萌发依赖于充足的水分,而当前土壤的干燥状态显然无法满足这一需求。

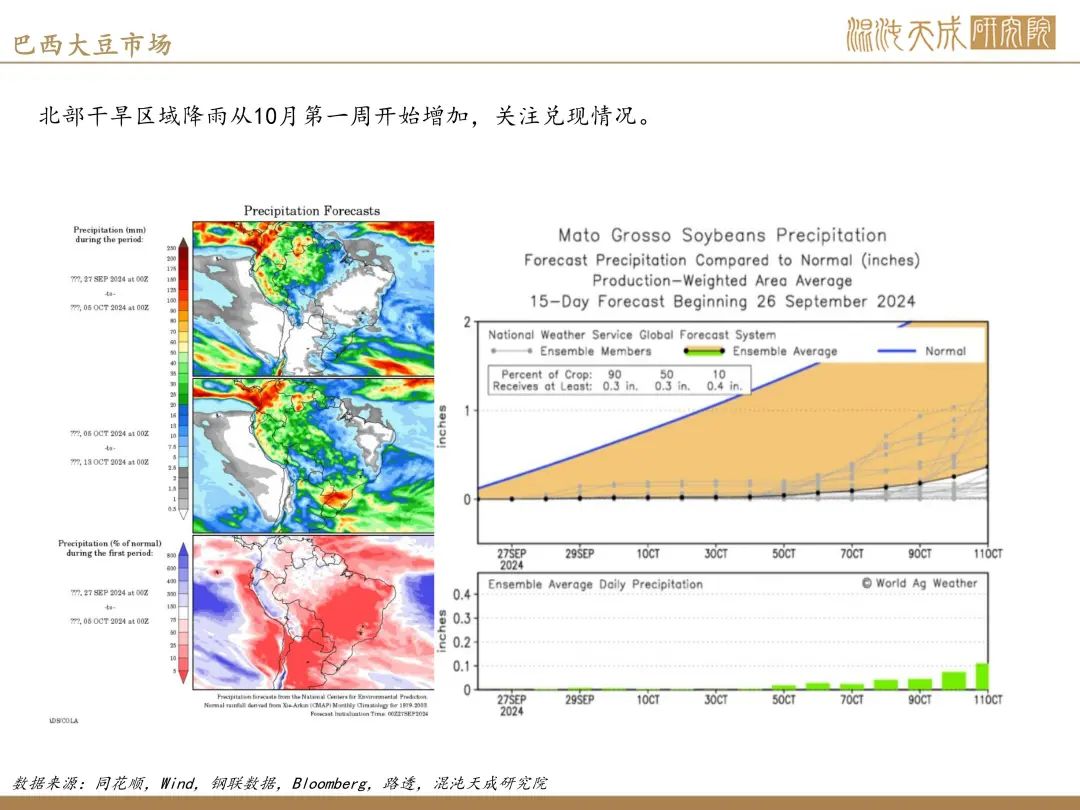

为改善这一状况,业界普遍期待能有超过50毫米的降雨来滋润这片干渴的土地,为大豆的生根发芽提供必要的条件。从近期的天气预报来看,降雨将在10月7日之后改善,届时降雨量的增加将有效补充土壤水分,为大豆的顺利播种铺平道路。

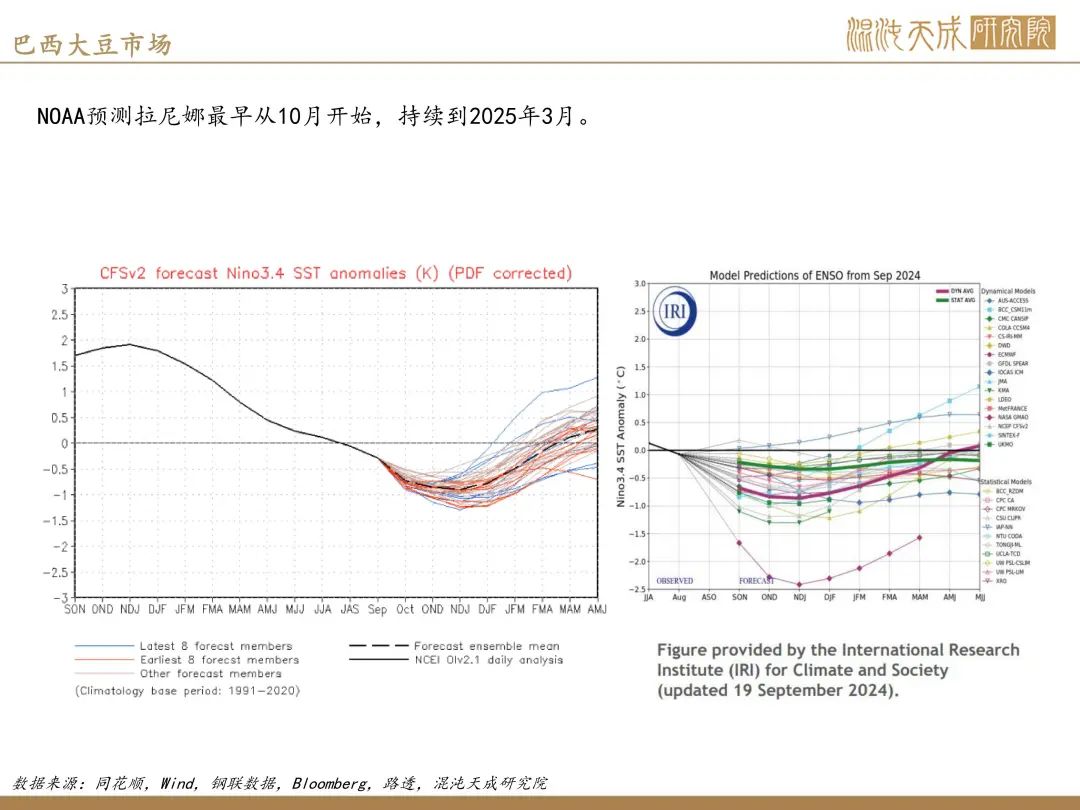

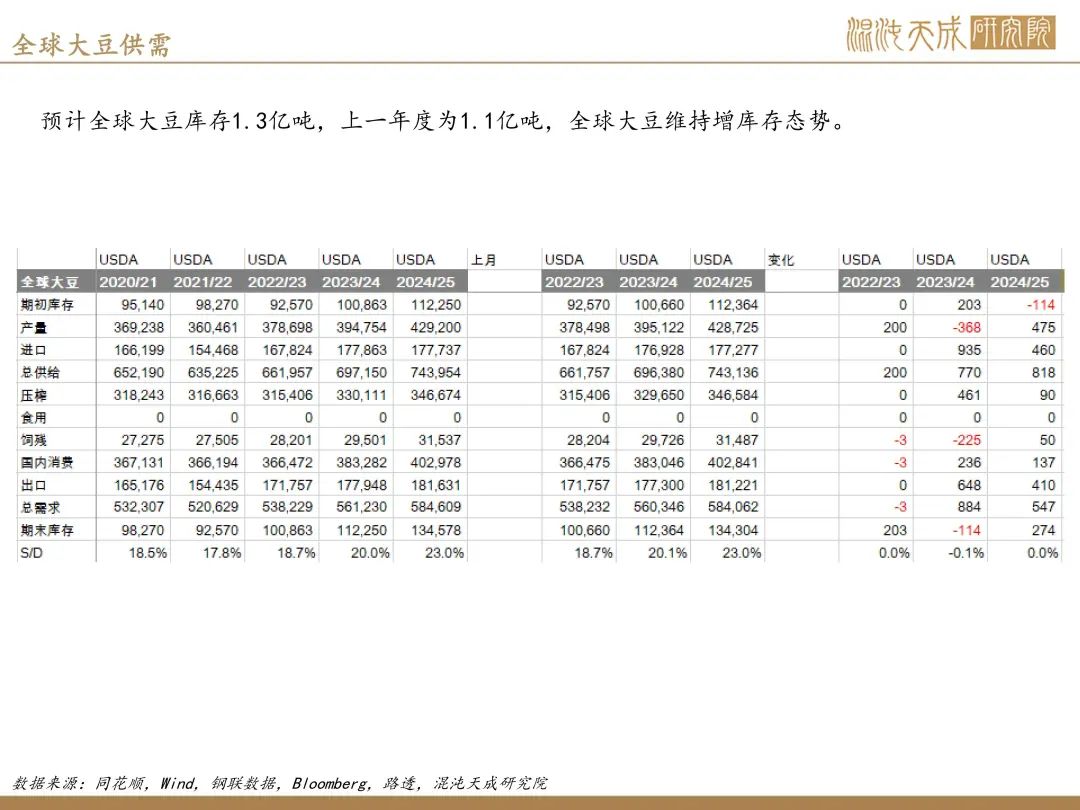

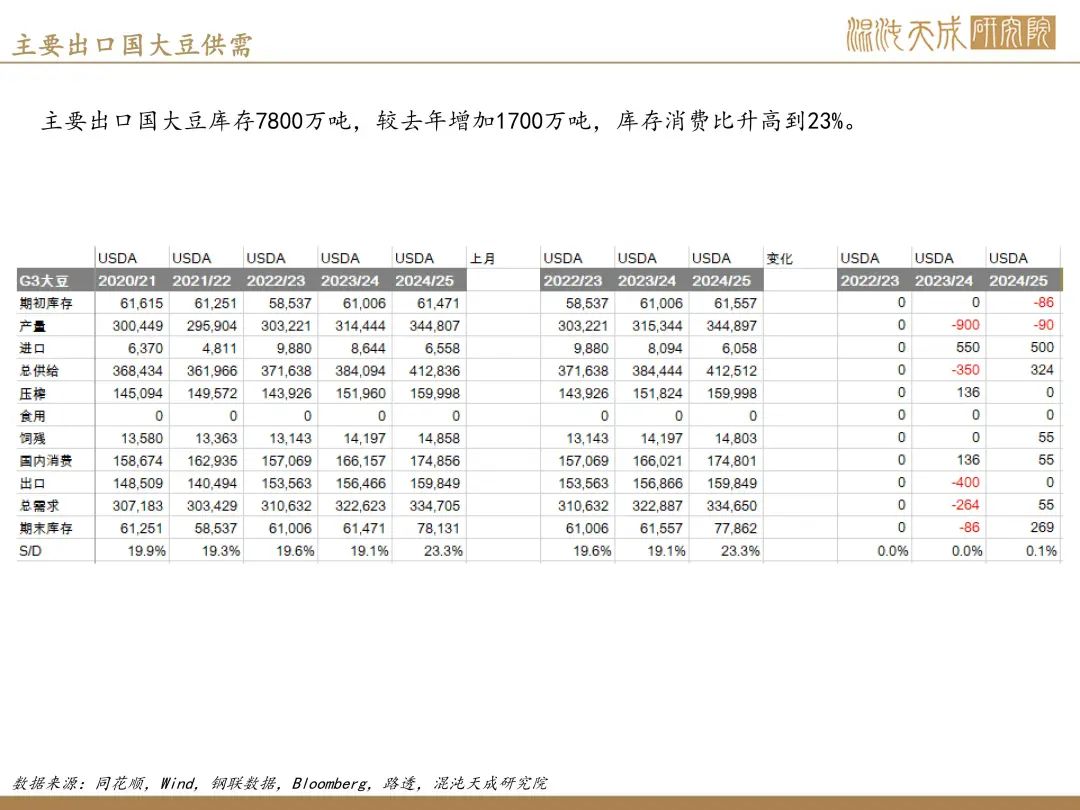

然而,中期的气候预测10-12月发生拉尼娜概率增加。气象机构指出,12月至2月份期间,拉尼娜现象发生的概率正在上升,这或将加剧南美的干旱状况。市场对新年度巴西大豆产量的预估维持在1.5至1.7亿吨之间。若整个生产季节风调雨顺,全球大豆供应有望持续充裕至明年二季度,而巴西的产情成为了决定明年二至三季度大豆及豆粕价格走势的关键因素。

回顾历史,播种前期的干旱对产量的影响有限。具体而言,干旱会导致播种进度推迟一至两周,进而使得收获时间也相应延后。然而,巴西与美国的农业环境有所不同,其生长窗口期相对较长。在巴西北部这样处于赤道附近光热资源丰富的地区,即便播种时间有所推迟,种植户也有足够的时间来种植正常生长期的大豆,而不必像美国那样因窗口期短而被迫选择早熟品种。事实上,2021年的巴西就曾遭遇晚播情况,但最终的单产并未受到明显影响,只是收获时间有所推迟而已。

综上所述,虽然早期晚播可能会对大豆的出口节奏造成一定影响,并可能推迟二季玉米和棉花的播种时间,但巴西的气候条件决定了早期偏旱影响有限。

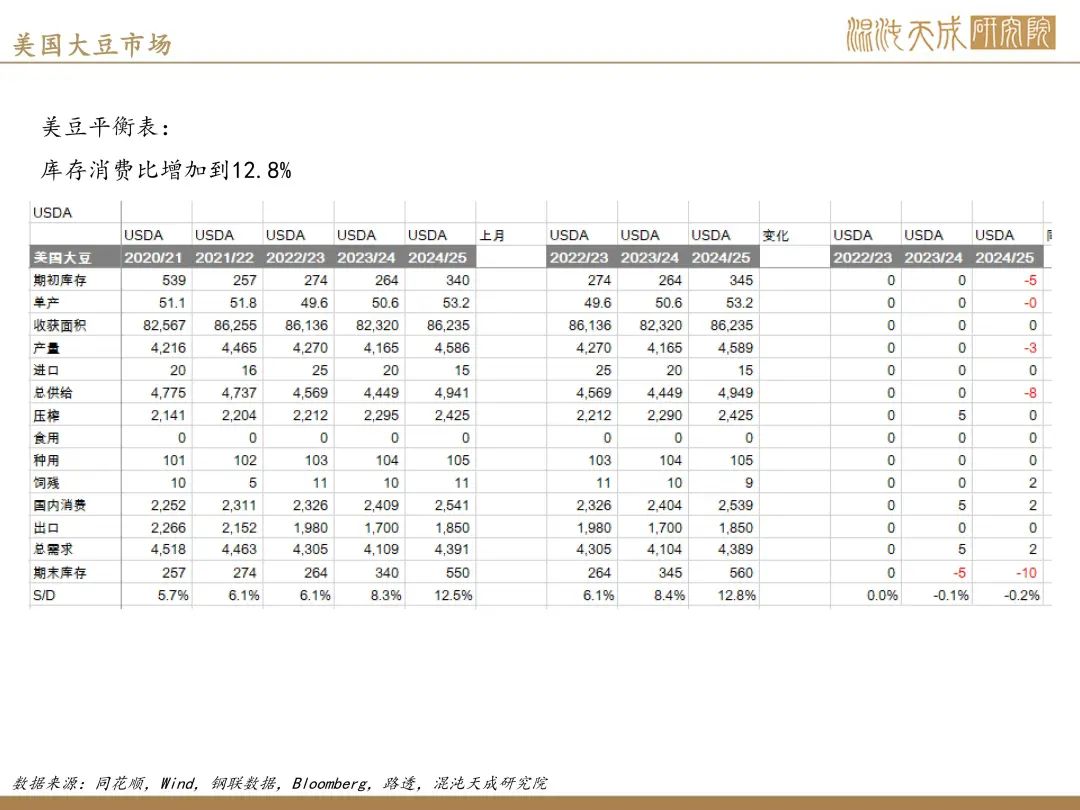

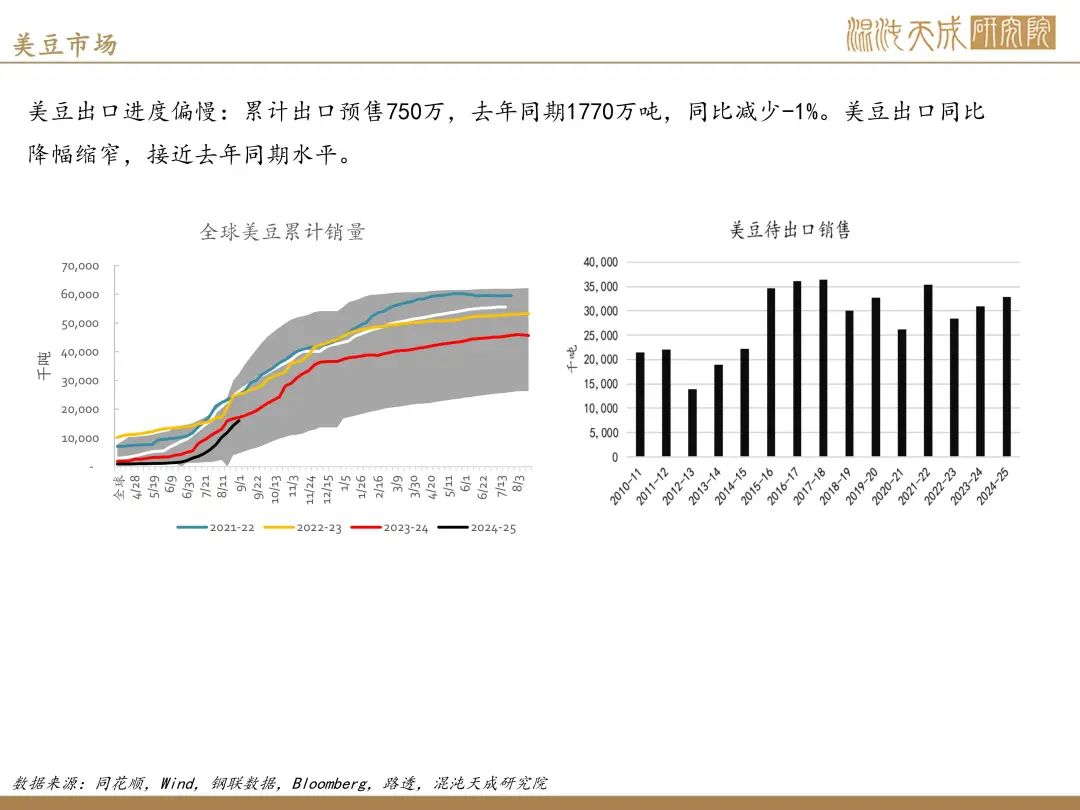

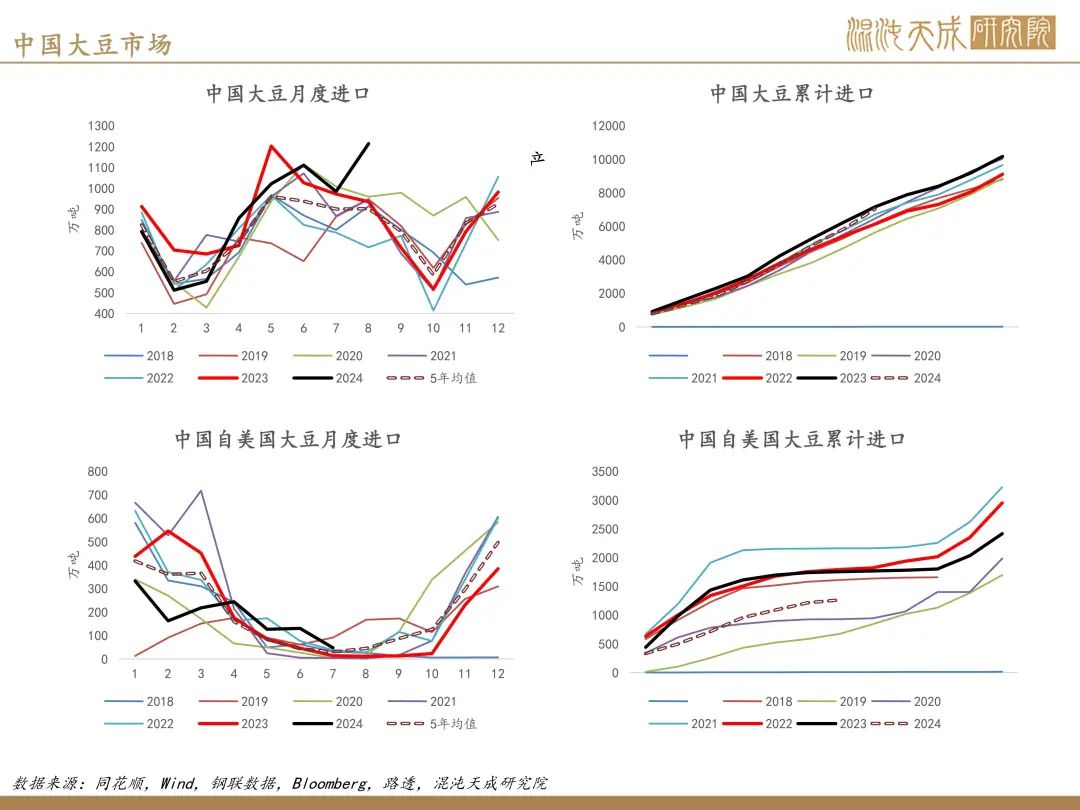

美豆方面,随着欧盟“毁林法案”年底即将正式实施,市场预期欧盟对大豆的需求将逐步从巴西转移至美国,这一转变有望为美豆价格提供支撑,并导致国内1月豆粕成本的增加。

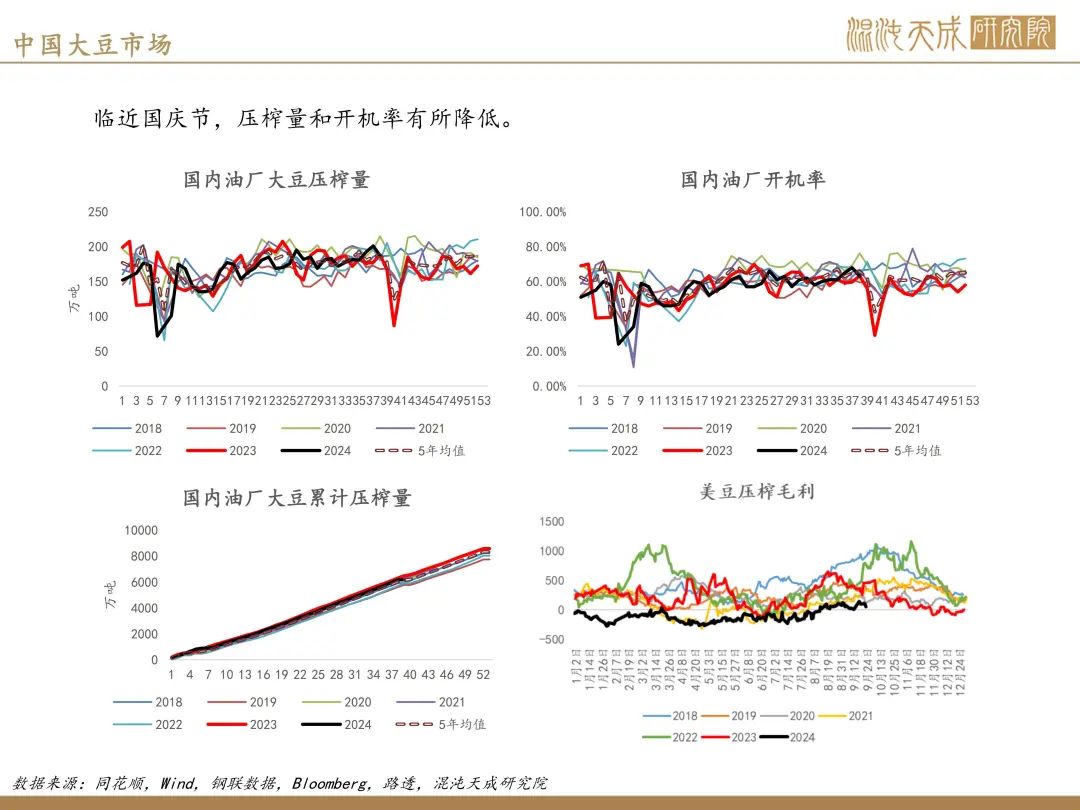

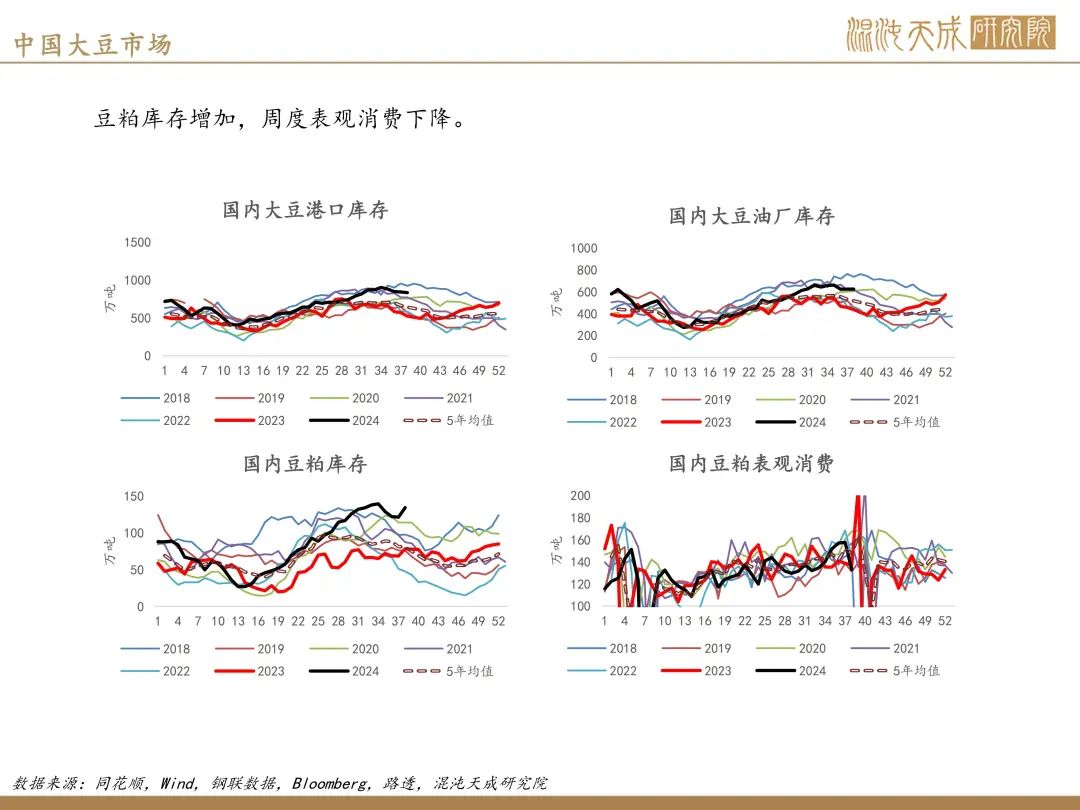

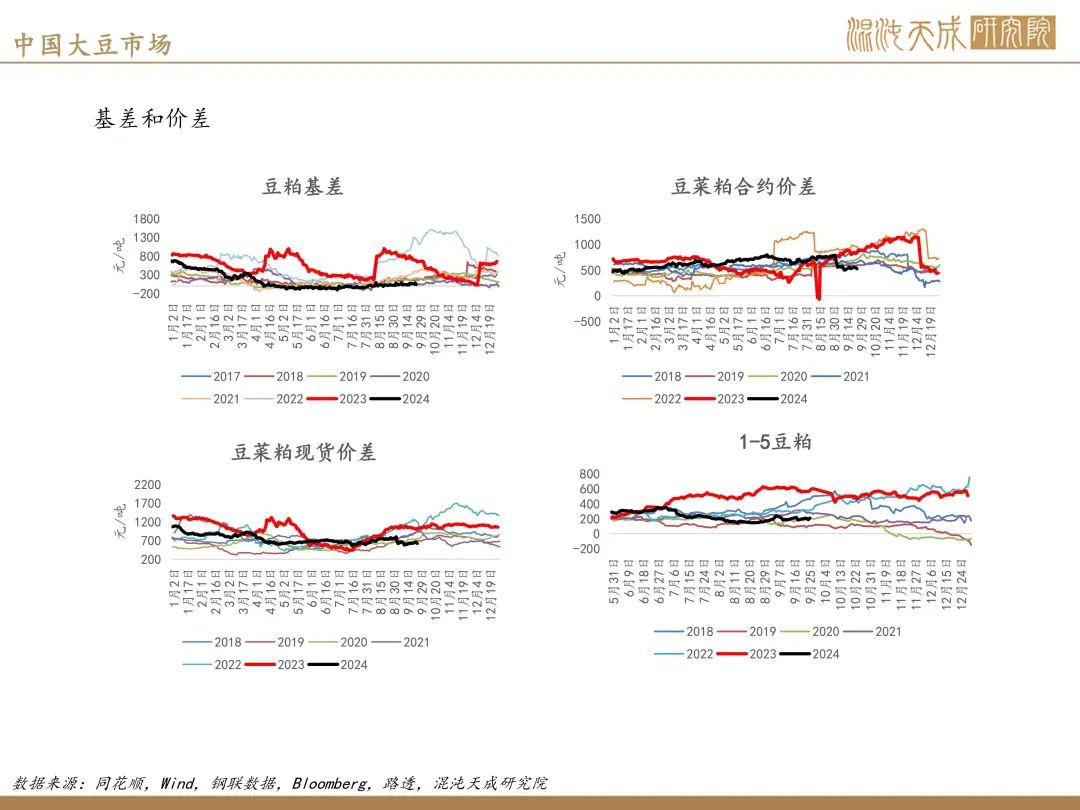

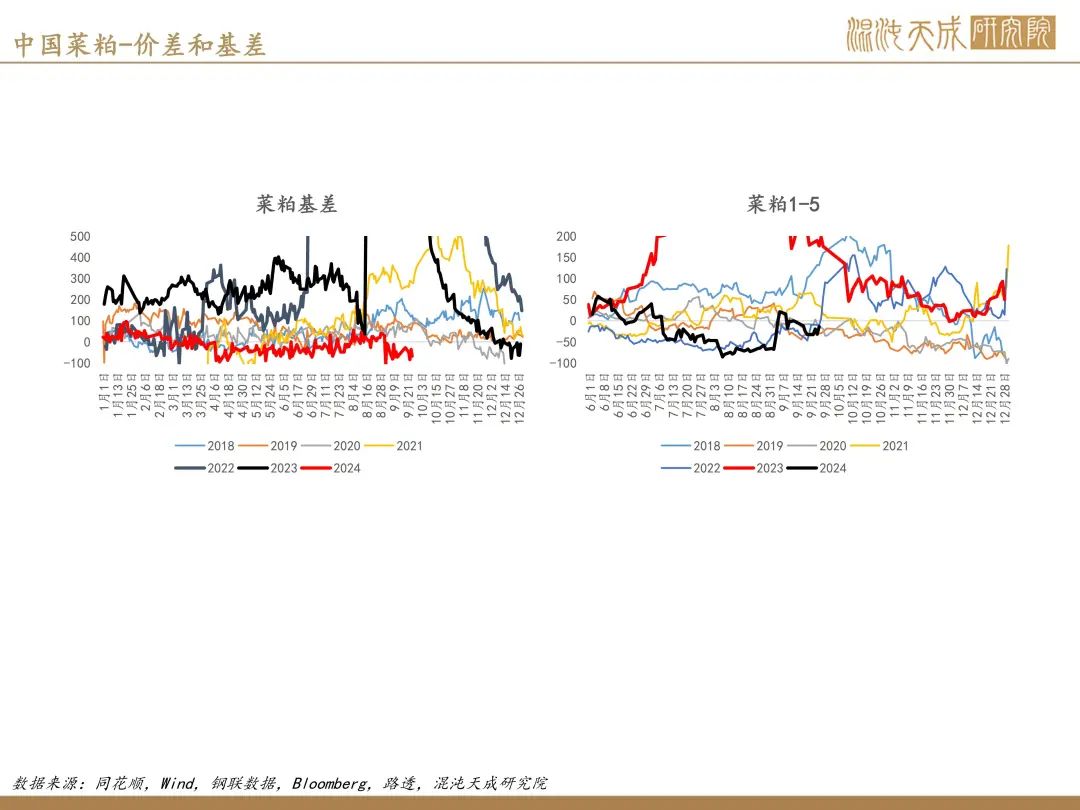

需求端:生猪出栏加速,二育采购意愿偏弱,对豆粕需求利空。豆粕库存134万吨,环比增加13万吨,珠三角豆粕现货基差-20元/吨,8月同期为-60元/吨。M1-5基差在150-250区间震荡。

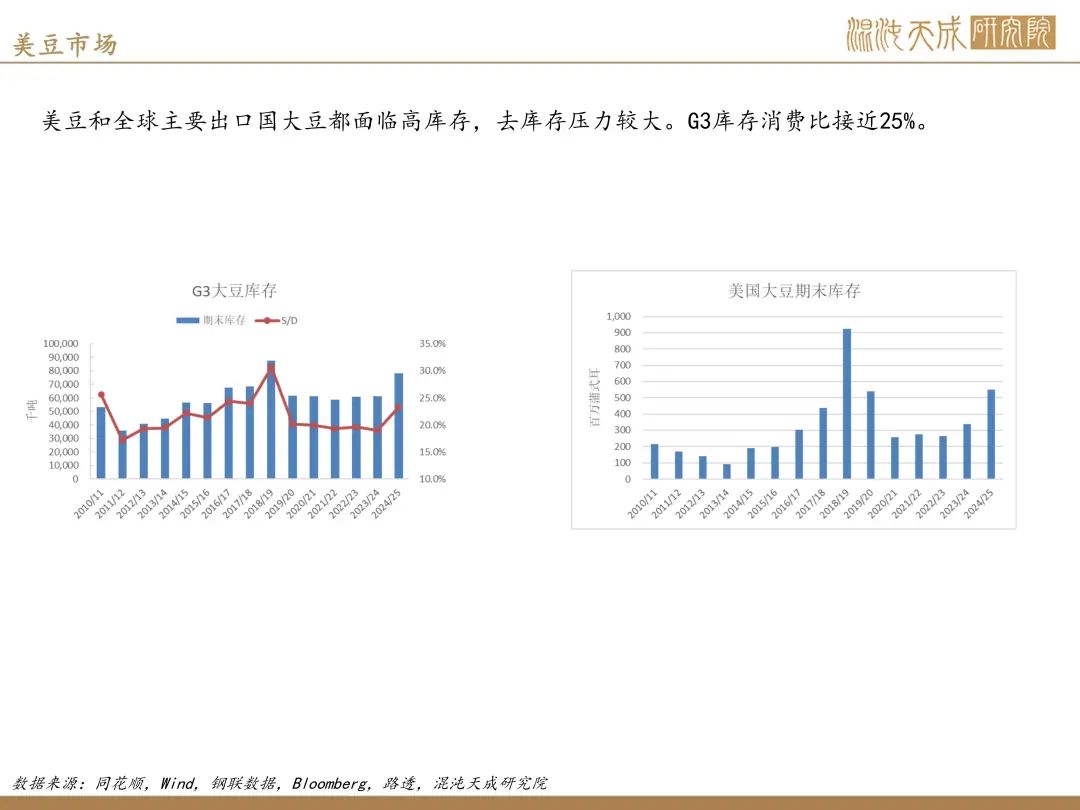

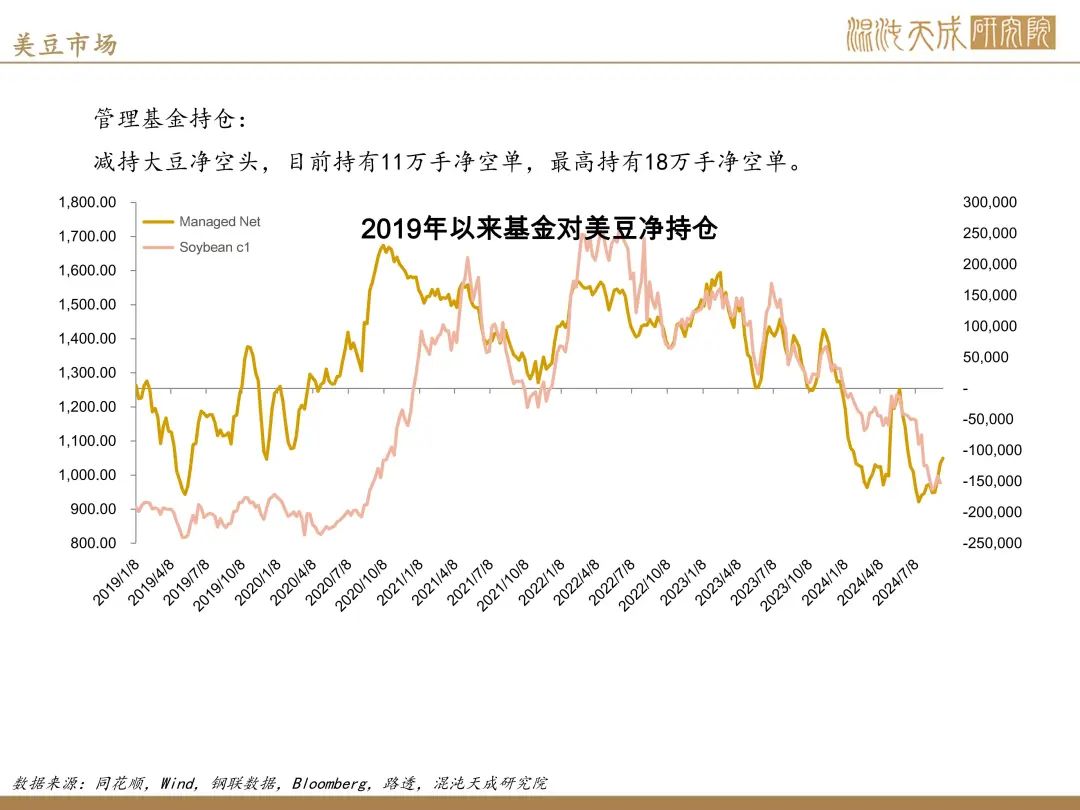

结论:巴西播种天气成为主要关注点,投机资金在美国季度库存报告前减仓支撑豆系反弹,豆粕受到成本端驱动上涨。现货端豆粕库存偏大事实短期难以改变。预计豆粕在3000-3300区间震荡。

风险:巴西旱情持续发展,美豆出口超预期,美豆平衡表10月库存下调。

菜粕:

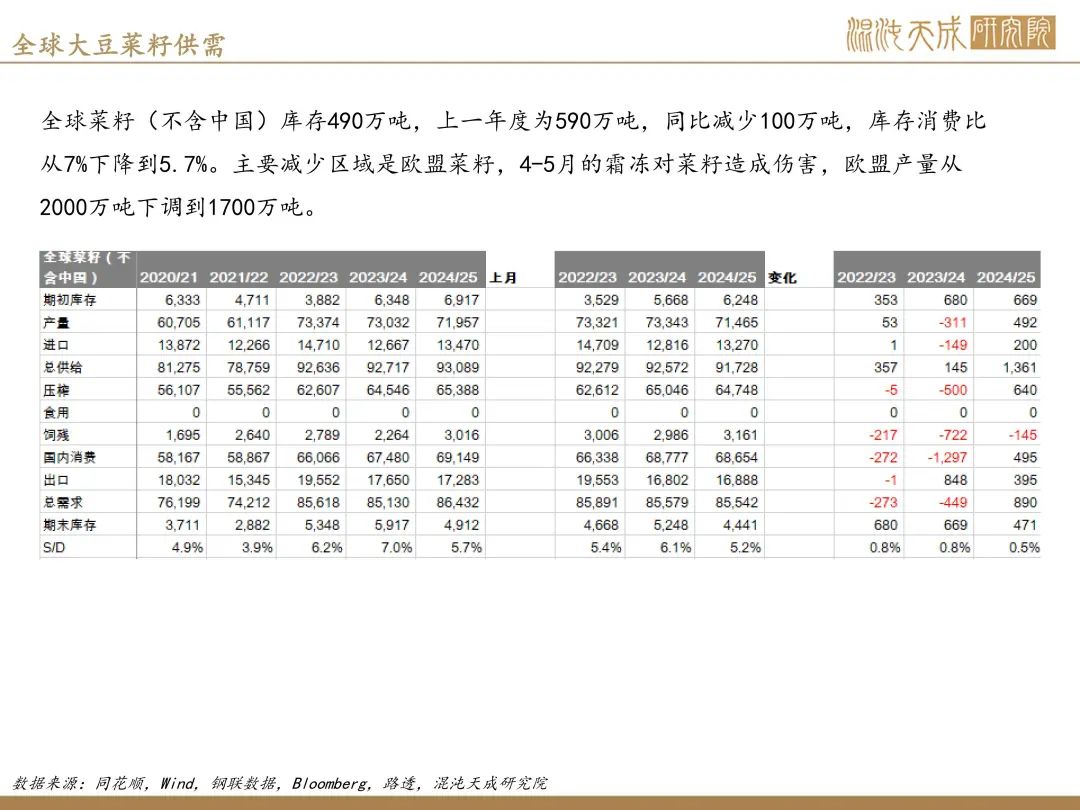

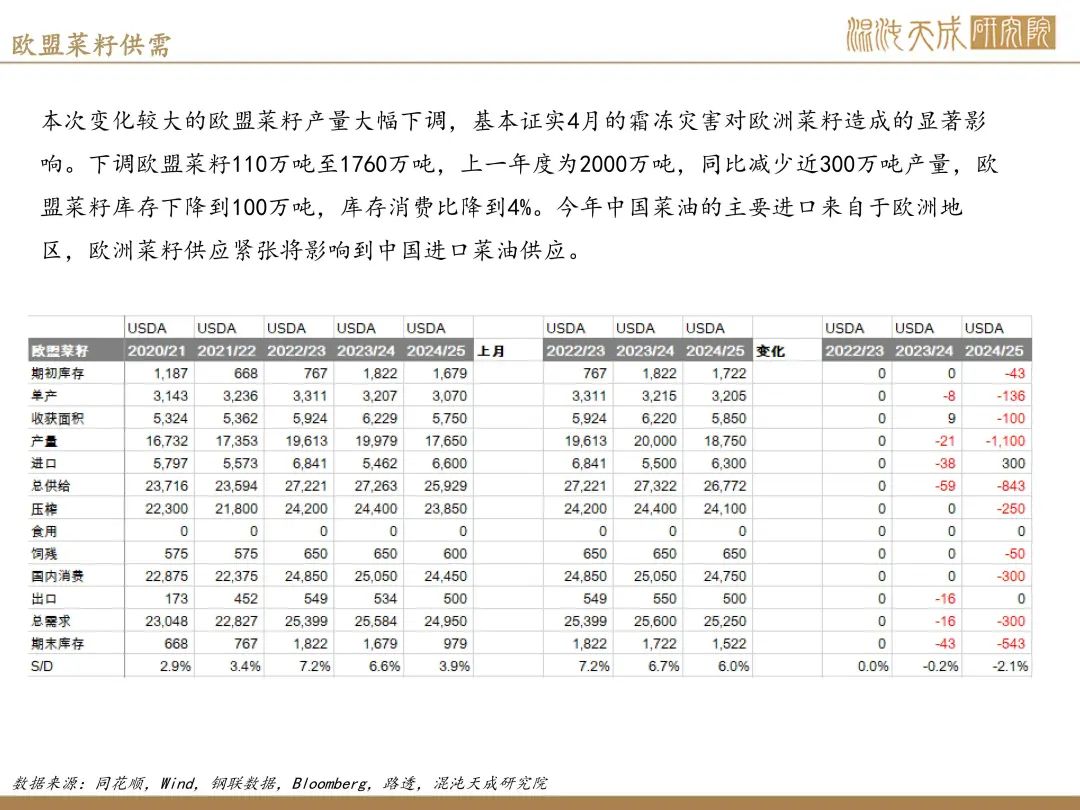

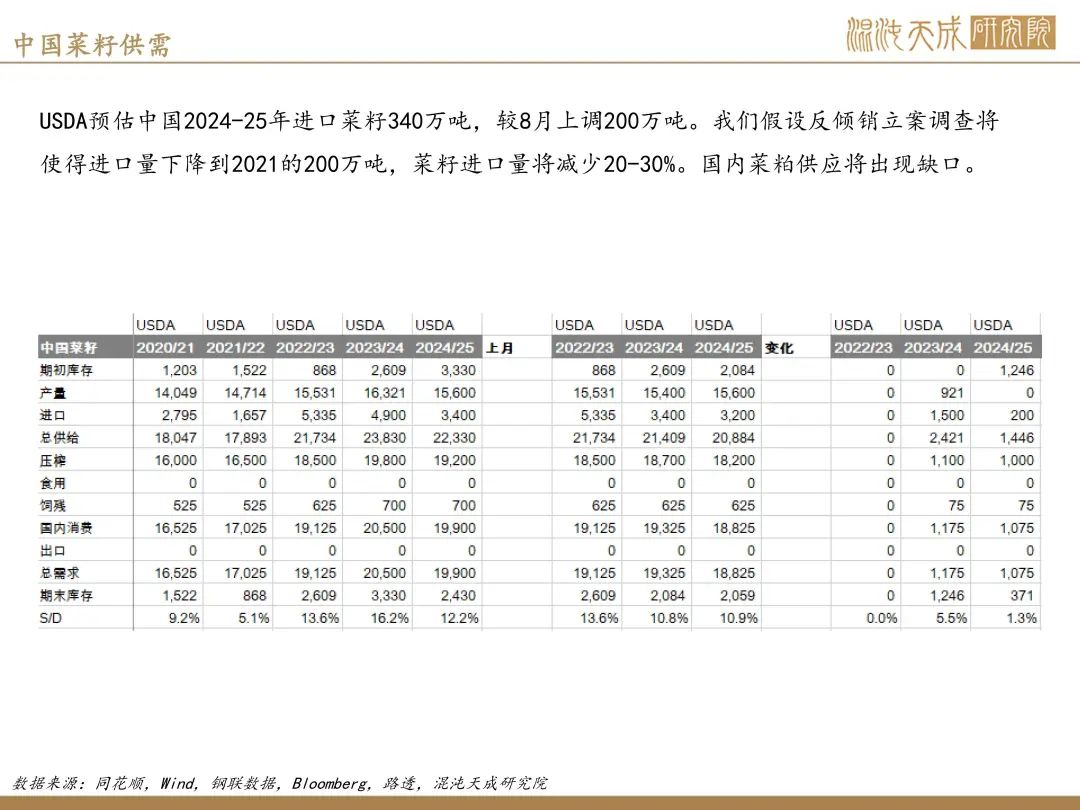

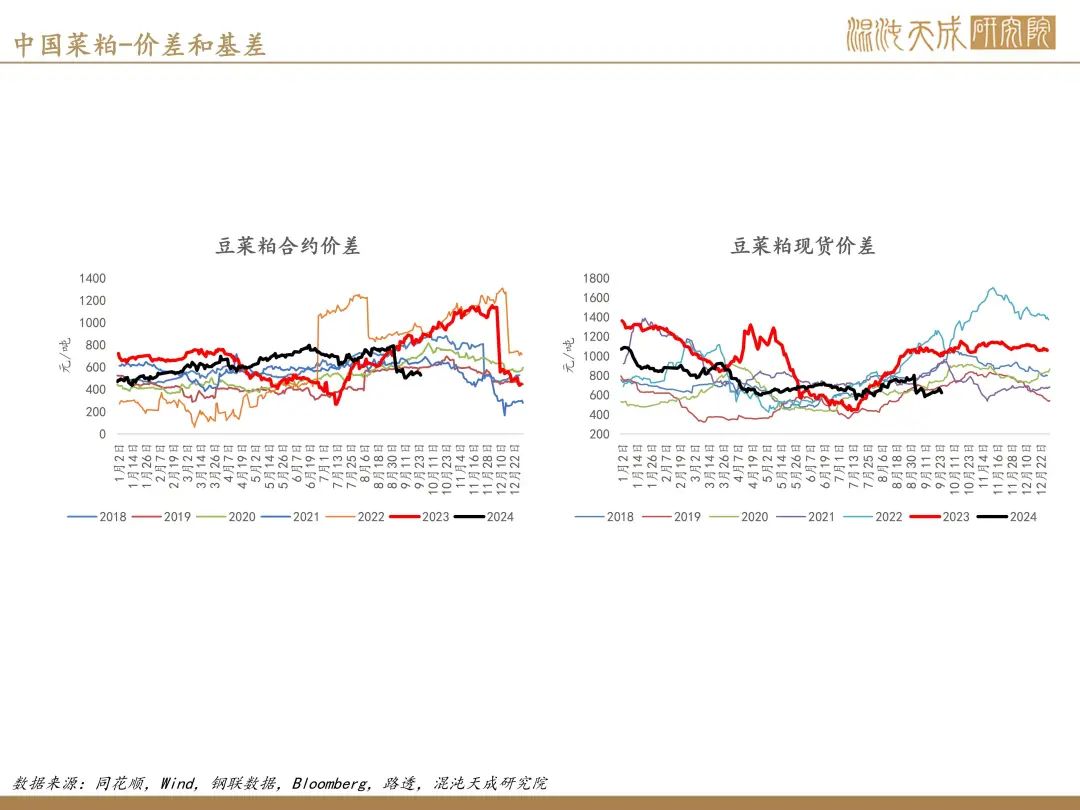

供给端:加拿大统计局下调菜籽产量100万吨至1900万吨,USDA预估加拿大菜籽库存为320万吨,库存消费比为16%,去年同期为300万吨,同比增加20万吨。调澳大利亚库存18万吨,库存消费比3%,主要由于预估产量减少,澳洲菜籽处于紧平衡。欧盟菜籽产量大幅下调,基本证实4月的霜冻灾害对欧洲菜籽造成的显著影响。欧盟菜籽下调110万吨至1760万吨,上一年度为2000万吨,同比减少近300万吨产量,欧盟菜籽库存下降到100万吨,库存消费比降到4%。今年中国菜油的主要进口来自于欧洲地区,欧洲菜籽供应紧张将影响到中国进口菜油供应。

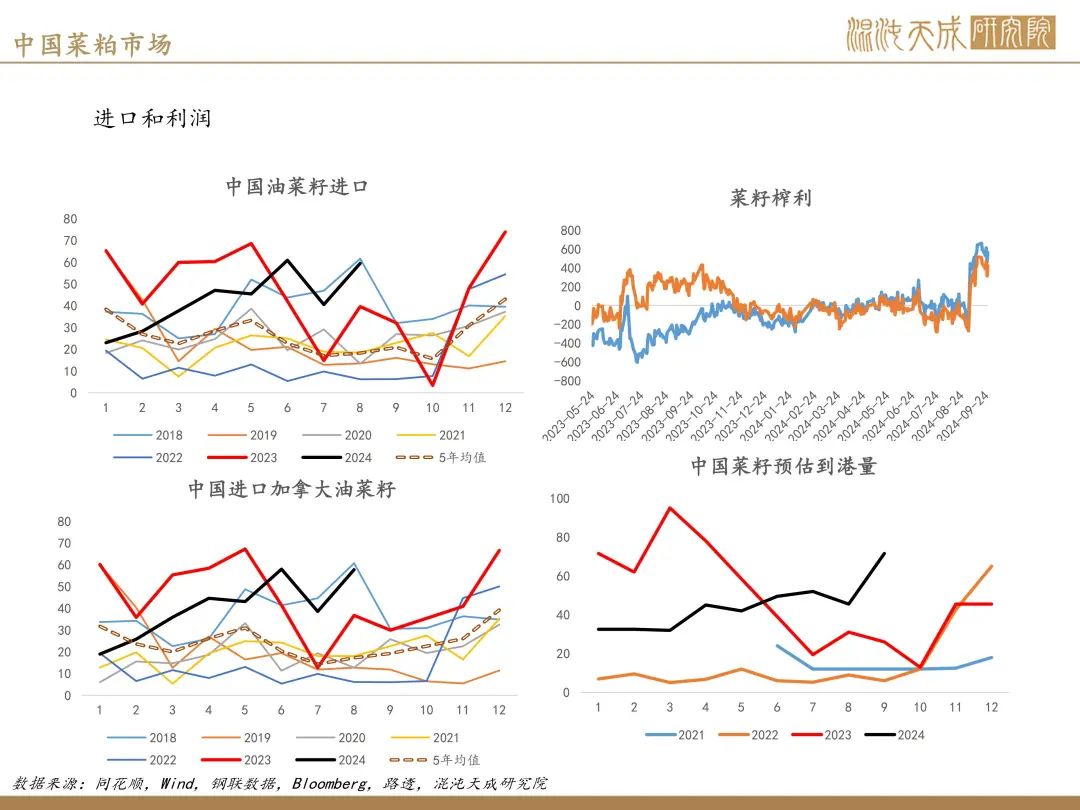

中国1-8月进口菜籽340万吨,高于5年均值208万吨。进口菜粕180万吨,去年同期140万吨。

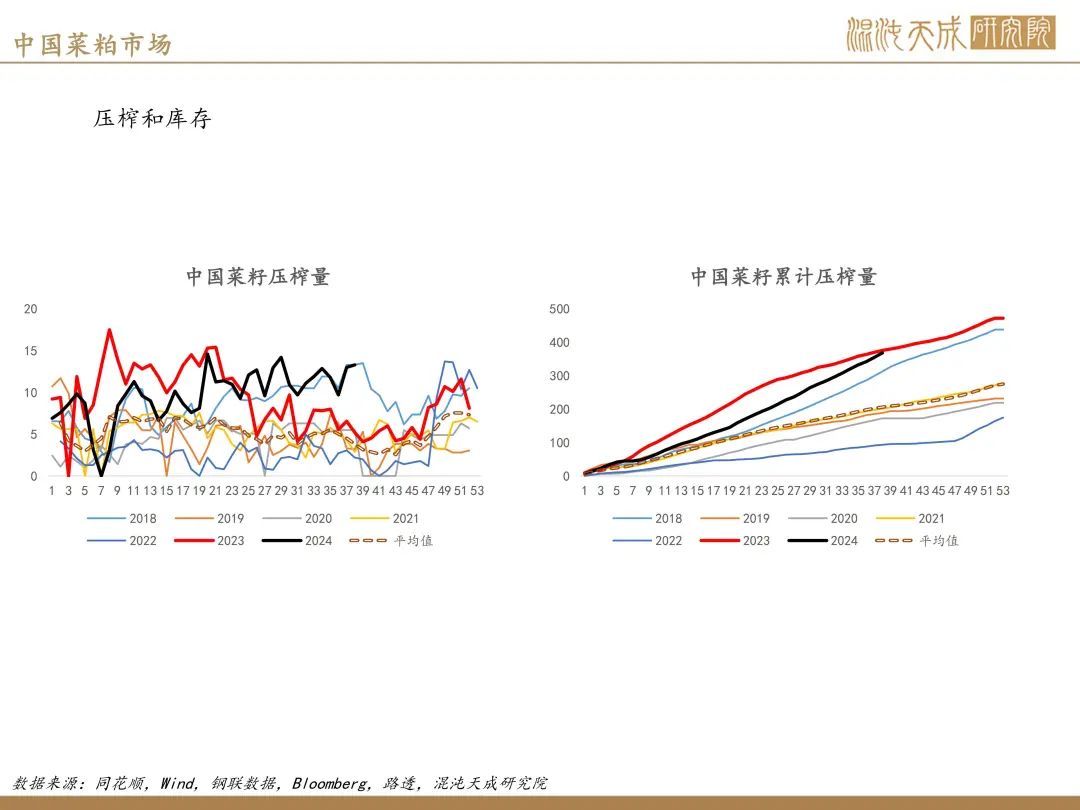

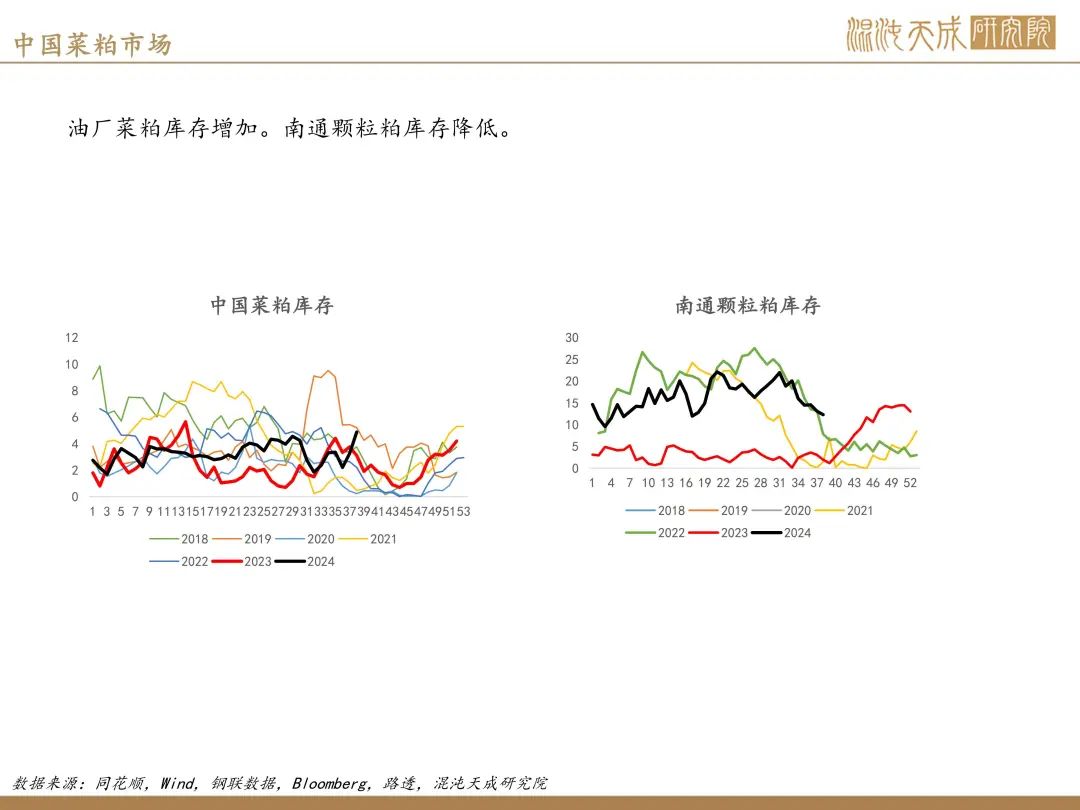

需求端:本周油厂压榨菜籽13万吨,上周压榨13万吨,油厂开机率37%,上周为37%。油厂菜粕库存4.8万吨,上周3.25万吨。

结论:预计菜粕在2400-2600偏强震荡,豆菜粕价差在400-800区间波动。利空因素有现货端4季度进口菜籽到港约100万吨,冬天水产是需求的的淡季。远期利多支撑还是来自于反倾销调查或影响明年进口计划,远期供应存在减少20-30%的可能,5-8月是传统的水产需求旺季。

风险:反倾销政策变化

农产品组:

张磊

Z0019369

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论