炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:私募排排网

A股久违的大涨终于来了,上证指数仅用3个交易日,就从2700多点突破到3000点,成交量再次突破万亿,创近5个月新高。不只是股民沸腾,就连专业投资机构中信证券简单的一字发文表明立场:“干”。

近期,8月份私募股神林园在北大的提前发声再次引起关注。林园表示:现在这种机会可能几十年难遇,谁要有勇气、谁胆大,发财离你不远了。尽管我从去年9月份到目前为止,我都说错了,一定是错的,因为市场是往下走的,但是我总要说对一次,一次就能改变命运。

另外他还表示:“今年的重点就是抓住命运、抓住时机、狠捞一把,而且要贪,贪到底,我今年61岁了,我要看看能不能抓住人生这最后一次大机会,我也给我们的员工说,抓住这次机会我们管理A股的财富,最少是2000亿到10000亿之间。”

在林园此次发言后一个月时间,他的“总要说对一次”好像真说对了,A股近期迎来巨大反转。那么“民间股神”林园看好哪些方向?又有哪些布局动向值得深挖?本文将带各位读者一一梳理。(可参考往期文章:林园发声:A股现在的机会比2008年大!中国药企会超越美国药企,高度看好“三桶油”、四大行!)

01

林园:“兜底的东西”——养老产业!

林园特别提到了两个主要方向:一是健康老龄化领域,他认为随着老年人口的增加,这一领域的需求量将会持续增长;二是投资于具有高资产回报率和稳定性的行业,比如他所强调的“投嘴巴”,即食品和医药行业。

另外,林园还提到了投资时需要考虑的因素,如公司的PE(市盈率)、分红率等财务指标,并强调了选择投资标的时的确定性,即选择那些能够持续创造价值和利润的垄断性企业。

养老方面,9月13日,国务院关于渐进式延迟法定退休年龄的办法发布,从2030年1月1日起,将职工按月领取基本养老金最低缴费年限由十五年逐步提高至二十年,每年提高六个月。

根据预测,到2035年左右,60岁及以上老年人口将突破4亿,占比超30%。到本世纪中叶,我国老年人口规模和比重将达到峰值。由于中国人口结构变化速度快,未来养老需求的提升速度及峰值水平均会更大,发展养老产业的需求更加迫切。

平安证券研报认为,老龄化已向发展中国家扩张,养老产业有望成为我国出口新的拉动点。相较于欧美发达国家,中国的养老产业中,满足老年人基本需求的细分产业在养老市场中的占比将会更大。

对于养老赛道,林园不止北大这一次提到过,此前在国泰君安投资者交流会上,他表示:我们又找到了投资能兜底的东西,那就是养老行业。以下为笔者整理的A股养老概念股名单,供投资者参考。(点此免费查看完整名单)

02

林园:好资产都与嘴巴相关!

另外嘴巴经济方面,林园曾表示:好资产都与嘴巴相关,我们现在就是一个策略——“投资嘴巴”,与嘴巴相关的资产更容易纠偏。比如说,纺织类商品一旦有效需求不足,就会变成库存,长期积压就会一文不值。食品不是这样,有保质期,通常不会有大量库存积压。药品也一样,企业或市场的自动调整会非常快。

林园还表示:在A股有一些面值低于1元的个股退市了,可你见过几家食品饮料公司和药品倒闭的或退市的?我们就扎根这个行业去选择标的。你可能会说,有家很知名的本土饮料企业破产倒闭了,那家公司倒闭的原因是公司老板根本不是生意人。

作为北向资金重仓的板块,食品饮料行业曾在2020年开启了一轮大牛市,贵州茅台也在此期间登顶A股市值一哥的宝座。但在2021年之后,随着美联储的货币政策逐渐紧缩,加之国内利率水平的不断下行,利差逐渐走阔之下食品饮料板块一路震荡下跌至今。

东兴证券认为,虽然美联储降息可能会带来央行的同步降息,但是从长期的利差空间来看,仍有进一步收窄的空间,整体会利好食品饮料的资产定价。

以白酒龙头茅台为例来看,在这轮近乎“腰斩”的调整中,其股价已经回到了4年前的位置,估值泡沫已被充分挤出,进一步下行空间有限。头部酒企相继发布现金分红与资本回报规划,从股息率角度已具备较高性价比,市场预期稳定后板块配置价值仍较高。

笔者分别筛选了市净率处在历史分位10%以下,上半年营收、净利润均实现同比正增长的食品饮料股名单,供投资者参考。(点此免费查看完整名单)

03

林园:很看重分红,股票分红具有导向性!

林园强调过自己投资股票是持有,而不是买卖。所以他很看重分红。林园表示:符合其财务指标的公司约50家,平均分红率接近4%(3%~6%之间),现在股票的分红是带有导向性的。

林园认为,10年之内,大部分公司的分红都会增加到60%(甚至80%),今天如果分红率是6%,意味着未来分红率会涨到12%,分红使得投资者对股票的价值更容易把握。

公司股息率能高达6%的情况,他只在1997~2001年时见过(高达8%),那个时候,高股息情况只存在于高速公路、中石油等行业,而今类似情况,在“嘴巴”行业也见到了。

值得注意的是,在2018年到2023年A股中期分红金额维持在1000亿元以下,从2022年开始提升至2200亿元,据Choice数据显示,2024年673家公司披露中报分红预案(含已实施),分红总额达到5325亿元,同比实现翻倍。

以下为笔者整理连续近三年股息率在5%以上的个股名单,并且分红金额居前20个股,供投资者参考。(点此免费查看完整名单)

其中连续三年股息率在10%以上的个股仅有2只个股,分别是***、***(点此查看详情),根据Choice数据统计,截至9月18日,今年来全A股5353家上市公司,其中今年来涨幅在10%以上的公司仅343家,占比仅为6.4%,也就是说这两只个股仅靠股息收益,今年来就能跑赢绝大多数上市公司。

04

林园最新动向:重仓金龙、布局六只转债,打新浮盈超百万!

据网络资料,回顾林园这一生传奇经历,从1989年刚开始的价差套利获利从8000元赚到12万,后面凭借收购原始股又带来十几倍回报,1993冲进房地产再次获利500万,巧妙避开股市下跌,1994年又重回股市。这一系列的来回切换都精准踩点,直到2006年持股市值超20亿。

但近年来林园逐渐变得低调,他管理的众多产品持仓也不再出现在上市公司十大股东名单中,几乎都处于“潜水”状态,外界难以捕捉到他真实的投资动向与战略布局。

随着二季报披露完毕,林园众多持仓浮出水面,其酷爱转债、打新,最近又仿佛对固态电池钟爱有加。

林园旗下产品于今年一季度新进一只固态电池概念股金龙羽,截至二季报,持有的流通市值为596万元,相比一季度持股比例并没有变化。另外二季度布局的转债标的中,德尔股份也是固态电池概念股,就此来看林园的布局或走向了固态电池。

可转债方面,根据Choice数据显示,截至8月29日,在十大持有人名单中,林园旗下基金共上榜6只转债。其中德尔转债已于7月18日到期兑付摘牌。(点此免费查看完整名单)

此外,根据Choice数据,截至8月29日林园旗下135只基金,近三个月总共参与打新获配1170次,累计获配投入资金达2606万元。自从注册制改革之后,新股表现一直不佳,但近三个月有所回暖,根据最新股价表现来看,林园通过打新已累计浮盈达153万。(点此免费查看完整名单)

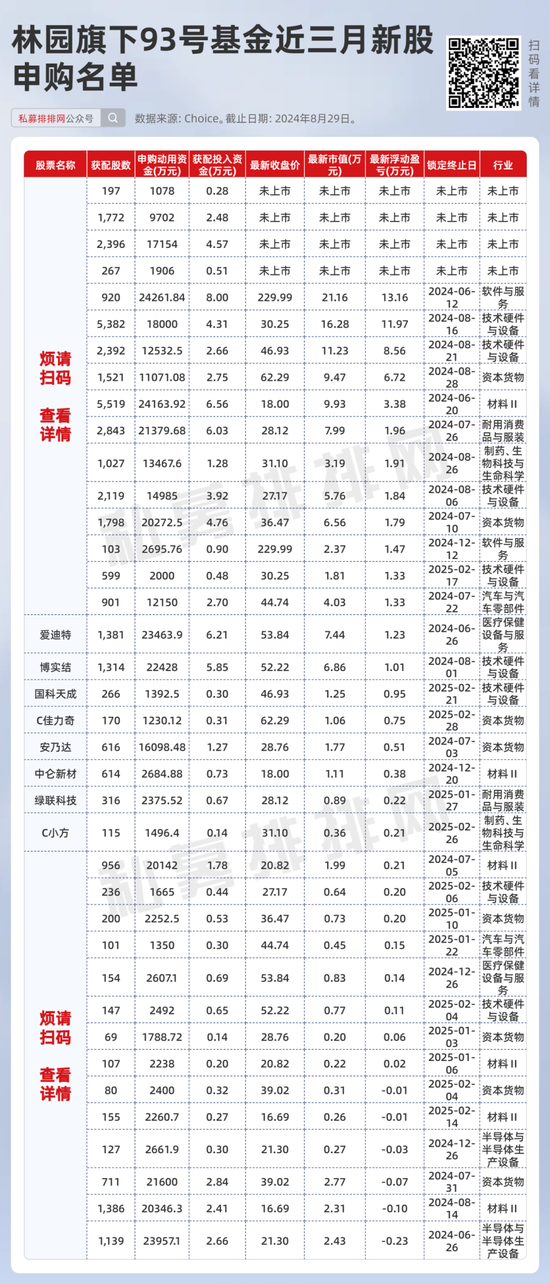

笔者选取了林园旗下近三个月打新频次最高的“林园投资93号私募证券投资基金”,截至8月29日,该产品总共参与了19只新股的申购,获配投入资金为81.19万,总浮盈达61.34万元。其中实现正收益的有16只新股,剔除还未上市的新股,正收益占比高达94.11%。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论