炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,据上交所官网显示,深圳善康医药科技股份有限公司(以下简称“善康医药”)科创板IPO已终止。上交所表示,因善康医药及其保荐人撤回发行上市申请,根据《上海证券交易所股票发行上市审核规则》第六十三条的相关规定,终止其发行上市审核。

公开资料显示,善康医药申请上市采用了科创板第五套上市标准,并于2022年12月份被受理。科创板第五套标准对公司的净利润和营业收入并未作具体要求,仅明确申请上市企业预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。

对于医药行业企业而言,需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件,可以申请在科创板上市。近年以来,除智翔金泰以第五套标准成功登陆科创板,无其他企业IPO过会。

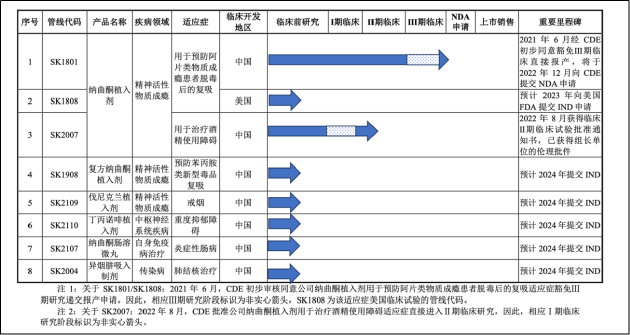

招股书显示,善康医药主要从事成瘾治疗药物等创新药的研发、生产和销售。公司核心产品为纳曲酮植入剂SK1801、SK2007,分别用于预防阿片类物质成瘾患者脱毒后的复吸适应症以及疗酒精使用障碍。截至IPO文件签署日,善康医药一共拥有8个在研项目。除SK1801处于产品注册申请阶段,SK1801处于Ⅱ期临床之外,其余各在研管线均处于临床前研究阶段 。

由于此前一直未有产品获批上市,善康医药报告期内(2019年-2021年及2022年上半年)收入为0,但研发费用逐年增加,导致整体亏损逐年扩大。报告期内净亏损分别为-3029.78 万元、-3323.13 万元、-6615.61万元和-4767.98 万元,三年半累计净亏损1.76亿元。

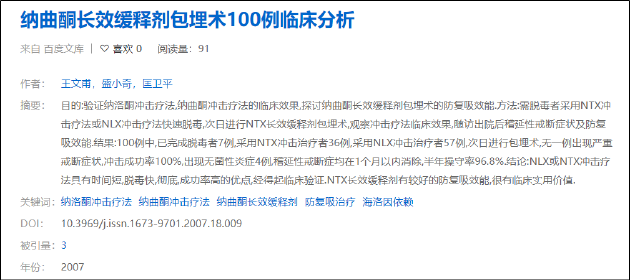

经营亏损并非公司止步科创板的主要成因,对相关资料进行梳理后发现,公司自身条件与科创板第五套上市标准相比相较甚远。从技术优势看,纳曲酮用于阿片类成瘾患者防复吸治疗已有近40年的历史,公司的创新点在于将目前主流的注射式给药迭代为皮下植入缓释式。而事实上,早在2007年,纳曲酮长效缓释剂包埋术就已出现,当时已有大量临床案例,技术先进性无从谈起。

市场前景方面,就国内市场而言,我国登记在册吸毒人员呈现逐年降低趋势。《2021年中国毒情形势报告》显示,截至2021年底,全国现有吸毒人员148.6万名,同比下降17.5%,其中阿片类物质滥用人数为55.6万人,占比约37%。

另据《2023年中国毒情形势报告》,截至2023年底,全国现有吸毒人员89.6万名,同比下降20.3%。因此,善康医药纳曲酮植入剂用于阿片类成瘾患者防复吸治疗的国内市场属于典型的减量市场。

海外市场方面,根据IQVIA数据显示,2021年,阿片成瘾治疗的全球主要市场销售额为26.87亿美元。其中,纳曲酮类药品所占的市场份额虽从2009年的5.79%增长到2021年16.98%,但其总体的销售金额直到2021年也仅仅为5.57亿美元,市场空间较为有限。

市值方面,2019年至2022年,善康医药先后经过8次增资、2次股权转让和一次市值调整,公司的整体估值也从3.3亿元一路上涨至52.84亿元,涨幅超过16倍。在估值暴增的过程中,公司使用收益法进行预测,计算得出预计发行市值的合理性尤为值得关注。

招股书显示,在2022年6月最后一轮融资完成后,善康医药的注册资本由2733.83万元增至2998.42万元。增资价格均为102.42元/注册资本,整体投后估值为30.71亿元,尚未满足科创板第五套标准要求的预计市值不低于人民币40亿元的要求。

随后,在产品仍未上市,市场规模及市占率均未知的情况下,善康医药使用收益法进行预测,调整了其2023年收入预测数据,最终得出预计发行市值为52.84亿元,与上述最近一年新增股东投后估值存在明显差异。

由于收益法的使用涉及到三个基本要素,分别为被评估资产的预期收益、折现率或资本化率、被评估资产取得预期收益的持续时间。因此,应用收益法必须具备的三个前提条件,即未来预期收益可以被预测并可以用货币来衡量;获得预期收益所承担的风险可以被预测并可以用货币来衡量;预期获利年限可以被预测。显然,对于善康医药而言,使用收益法预测的合理性存在较大争议。

今年3月15日,证监会发布五大重磅政策文件。其中明确以提高上市公司质量为导向,研究提高上市财务指标,优化板块定位规则,为市场提供更加优质多元的投资标的。进一步从严审核未盈利企业,要求未盈利企业充分论证持续经营能力、披露预计实现盈利情况,就科创属性等逐单听取行业相关部门意见。监管从严背景之下,隐忧重重的善康医药折戟科创板并不在意料之外。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论