重磅接踵而至!

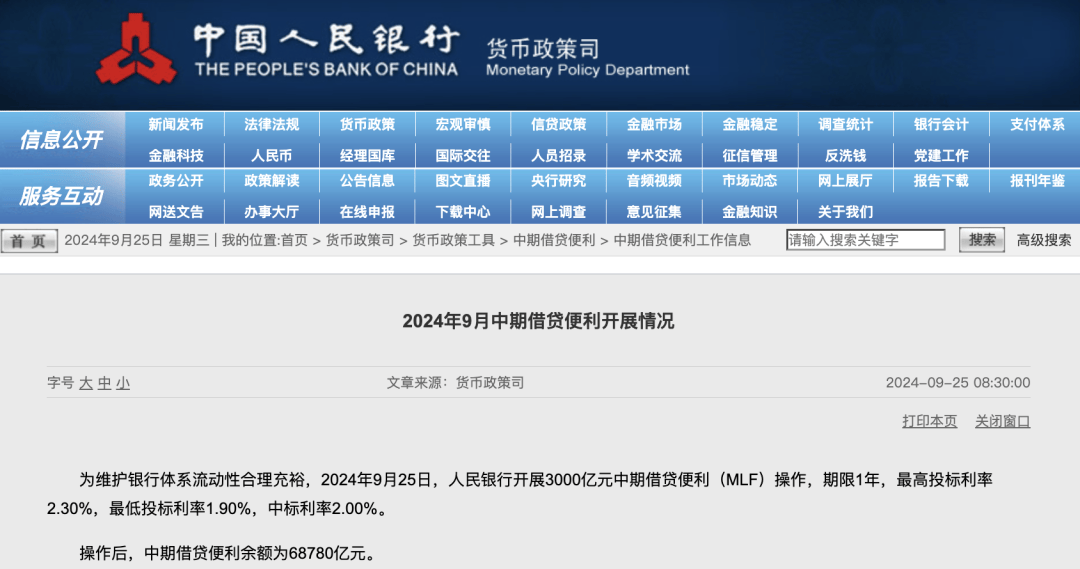

隔夜,中国资产狂飙。今天早盘,人民币再度大涨并一度突破重要关口7。同时,央行公告称,为维护银行体系流动性合理充裕,9月25日开展3000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。操作后,中期借贷便利余额为68780亿元。Wind数据显示,上次MLF中标利率为2.30%。

今日A股开盘,沪指高开1.34%,再次站上2900点,深成指高开1.42%,创业板指高开2.32%,大金融、钢铁、煤炭等板块指数涨幅居前。

就在金融部门公布重大利好之后,海外投资者亦有明显动向。巴克莱经济学家表示,央行可能在未来几个月通过降低利率和存款准备金率来发射更多“武器”,策略上看好中国股市,而非印度股市。高盛分析师在一份研究报告中表示,声明似乎表明高层决策者对放松政策持更加开放的态度,仍需要采取更多财政宽松措施来提振国内需求。

又有重磅来袭

又是一个预期很好的交易日。在昨天大涨之后,今天早盘,离岸人民币一举升破7这一重要关口。这意味着:一是外围资金对于昨天的利好认可度很高;二是对于中国资产的信心在增强;三是对于政策和基本面的后续预期也已经发生。

那么,人民币会走到什么地步?这可能取决于三个变量:一是美联储降息幅度,9月虽然超预期,但后续路径可能相对灵活,且会相机抉择;二是国内经济刺激的效果,有效需求是会能快速稳步反弹;三是监管层面对于汇率的态度。

而从目前的趋势来看,第二大变量可能确定性在逐渐增强。在昨天金融部门释放重大利好之后,今天早上实施一“弹”。早上,央行公告称,为维护银行体系流动性合理充裕,9月25日开展3000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。操作后,中期借贷便利余额为68780亿元。Wind数据显示,上次MLF中标利率为2.30%。

外资是何态度

那么,作为增量资金的重要组成部分,外资是何态度?从香港市场的走势来看,此次外资显然有提前介入的动作。

在昨日利好发布之后,巴克莱经济学家表示,央行可能在未来几个月通过降低利率和存款准备金率来发射更多“武器”。策略上看好中国股市,而非印度股市。

高盛分析师在一份研究报告中表示:“今天(9月24日)的声明似乎表明高层决策者对放松政策持更加开放的态度,但认为,需要采取更多财政宽松措施来提振国内需求。”在电话会议中,高盛表示,他们在港股和A股的买入量为1.87倍,买入主要集中在香港。在香港,对冲基金是净买入者,占流量的22%。长期投资者在昨天下午的交易中变得更加活跃,最终在香港的买入量为2.77倍,占总体流量的78%。买入集中在金融、消费品和ETF领域。

而在利好发布此前,尽管摩根大通、瑞银全球财富管理以及野村控股等银行最近对中国股票采取了更为谨慎的立场。摩根士丹利建议投资者重新考虑他们对中国股票的偏好,其中一个主要原因就是:人民币贬值的可能性降低。

摩根大通表示,政策制定者可能还需要重新平衡其政策方针,在消费和投资之间提供更平衡的支持,并升级服务业和制造业。对游戏和教育公司采取更为温和的态度的迹象,以及抵押贷款再融资的推出,可能预示着这一方向的转变。只有这种政策调整得到扩大并被认为是可持续的,才有可能帮助恢复市场信心并释放中国经济的进一步增长潜力。

对财政政策的期待

在货币层面的利好发布之后,市场对于财政政策的预期也快速升温。

中金公司认为,昨天新闻发布会上所说的降准幅度不止满足目前信贷扩张和既有财政发力的资金需求,可能部分用来置换MLF,也可能为潜在的财政发力做准备。如果后续财政政策能够有较大幅度扩张,而且支出方向能够更有效率,实体经济的信心将进一步得到提振。金融周期下半场,财政扩张对提振增长、缓解金融风险非常重要,近期必要性也显著上升。

目前,市场预期比较高的是特别国债。据民生证券,回顾历史上五次特别国债发行来看:1998年、2007年、2023年特别国债的发行均由全国人大常委会审议通过,2020年、2024年是两会审议的政府工作报告提及拟发行特别国债。这几次增发特别国债的发行与人大常委会有着紧密联系:主要是由于特别国债发行通常由于资金紧迫需要,由国务院提请人大常委会审议增发,并相应调整本年国债余额管理限额,随后由财政部根据议案规定执行发行工作,决策上更加便捷高效。目前普遍预期是,要观察10月的重要会议。

今年国债发行节奏较快,特别国债已发行超7000亿元,8―9月地方债发行放量,四季度政府供给压力有所下降,可为后续增发国债腾挪空间。增发国债释放出一定的稳增长信号,或带动2024年四季度的GDP同比改善,提振经济增长预期,阶段性约束债市的想象空间。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论