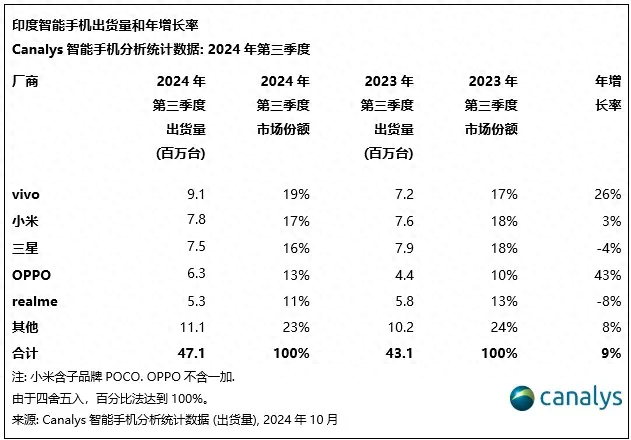

10月18日,市场调研机构Canalys发布的数据显示,2024年第三季度,印度智能手机市场增长9%,出货量达4710万台。vivo首次跃居榜首,占据19%的市场份额,出货量达910万台,同比增长26%。小米位居第二,出货量达780万台,同比增长3%。三星以750万台的出货量排名第三,同比下滑4%。OPPO(不含一加)以630万台的出货量位列第四,同比增长43%。realme以530万台的出货量位列第五,同比下滑8%。

与二季度相比,小米出货被vivo超越,realme出货被OPPO超越,三星排名未变。vivo凭借其高端设备新品的发布和积极的渠道利润,跃居榜首。vivo和OPPO都通过扩大线上产品组合,包括T3和K12系列,提升了销量,超越了它们传统的线下渠道。

前五名以外的品牌在本季度也表现强劲。苹果通过iPhone 15带动大量出货,尤其是在小城市需求更为强劲。其他品牌如摩托罗拉、谷歌和Nothing,借助独特的设计语言、简洁的用户界面和渠道扩张战略等强大的拉动因素,继续推动销量增长。大多数厂商为了满足节日需求而积极出货,但由于需求低于预期,库存将有所增加。第三季度,由于中高端产品的扩大、有竞争力的以旧换新政策和便利的融资选择,更换和升级买家都倾向于购买价格较高的机型。

然而,入门级需求疲软,因为价格上涨迫使消费者推迟到排灯节之后再购买。品牌依赖于排灯节前的线下出货,对年末库存水平保持谨慎。为了在2024年下半年有效管理库存,大幅折扣和扩大渠道利润将至关重要。值得注意的是,随着政府、监管机构和品牌优先考虑跨渠道的强势运营,线上和线下渠道在积极提供产品方面的差距已经缩小。

除了疫情后的更换周期外,超低端5G产品的推动将对市场在2025年的有机增长至关重要。尽管存在一些原料成本方面的挑战,但在供应链和OEM的推动下,印度智能手机市场将在明年推出多款售价低于10000卢比(约合人民币845元)的5G设备。品牌需要确保这些设备不仅只是具备5G功能,因为消费者和渠道不愿意在规格上妥协,并愿意为更高价位的增强功能支付更多。

Canalys预计,随着疫情驱动的更换周期在明年上半年结束,2025年印度市场将实现适度的个位数增长,超低端5G细分市场仍将是主要的自然市场驱动因素。近年来由于季风条件改善,农村需求有所上升,但从功能机向智能手机的转变仍然缓慢。这一转变受到4G功能手机的竞争和不断增长的非组织化二手市场的阻碍。

对中国手机品牌来说,印度手机市场还有一大不确定因素是营商环境,各大手机品牌基本都在印度遭遇过麻烦,甚至出现过资金被冻结和高管被抓的情况。但印度市场确实有一定潜力,增速甚至比全球手机市场要快。

根据IDC近日公布的全球手机市场数据,今年第三季度,全球智能手机出货量约3.2亿部,同比增长4%。尽管存在宏观经济担忧,但全球手机出货量已连续第五个季度增长,今年下半年开局强劲。具体厂商中,三星和苹果的份额都在18%左右,小米的份额约为14%,OPPO和vivo的份额都在9%左右。而在增长势头上,三星手机全球出货量同比下滑2.8%,是前五大厂商中唯一下滑的品牌,苹果出货量同比增长3.5%,中国品牌增速更快,vivo增长22.8%,OPPO增长5.9%,小米增长3.3%。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论