美国国债期货仓位的平仓可能会重新点燃一种受欢迎的债券市场押注;此前,随着交易员降低对美联储大幅降息的预期,这种押注受到了重创。这种调整正推动企业解除杠杆头寸,一些公司平仓做空短期美国国债,另一些公司平仓做多长期债券;预计这将继续推动短期债券的购买和长期债券的出售,扩大两者之间的差距。

在上月底之前,收益率曲线的这种趋陡一直在稳步发生,因为当美联储放松货币政策时,短期利率通常下滑幅度最大。但在月度就业报告突显美国经济韧性后,这一举措陷入停滞,令外界怀疑美联储将以多快的速度继续降息。

花旗策略师David Bieber表示,这一转变促使投资者在过去几周减少杠杆押注,“促使仓位迅速从极端状态削减”。

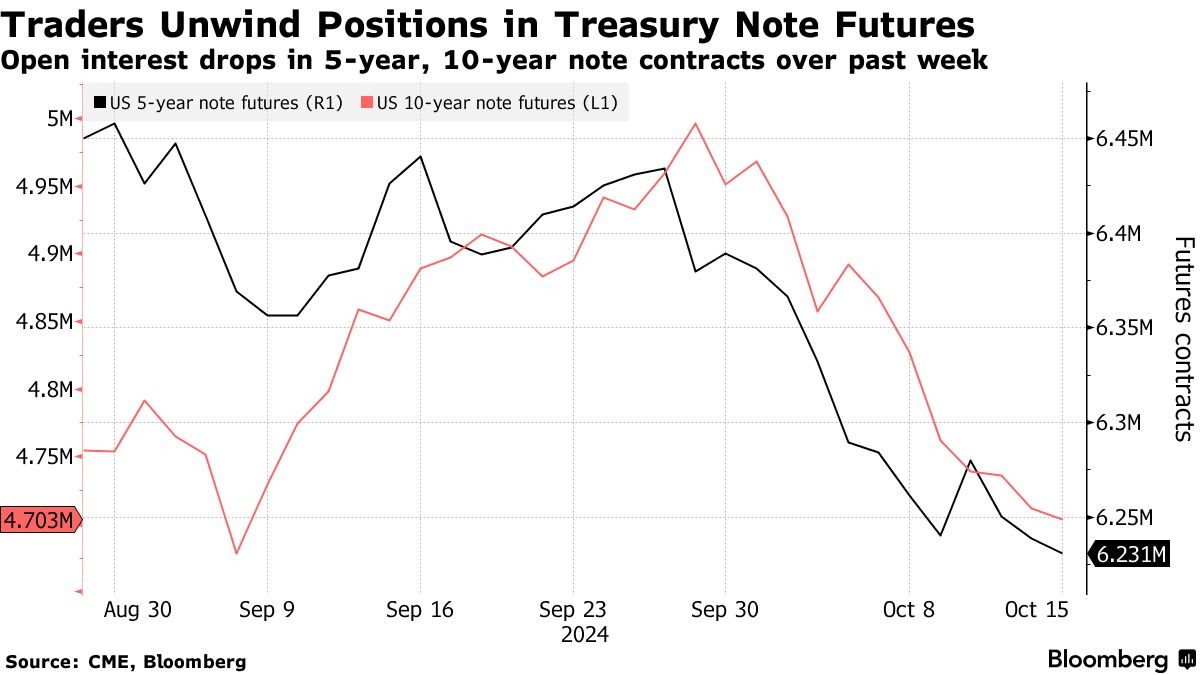

在过去一周的未平仓合约变动中可以看到这种平仓现象,当时5年期和10年期美国国债合约的风险都大幅降低,这表明交易员正在平仓。这与长期债券的类似走势一起,可以通过推动短期债券的优异表现来支撑更陡峭的曲线。

在过去的几个交易日里,有证据表明,随着市场反弹,一些市场的未平仓合约减少,投资者买入以平仓空头头寸。美国银行策略师Meghan Swiber和Anna (Caiyi) Zhang在一份报告中表示,最近的动态使长期债券头寸“脆弱,可能支持进一步的熊市加剧”。

以下是利率市场最新仓位指标的概述:

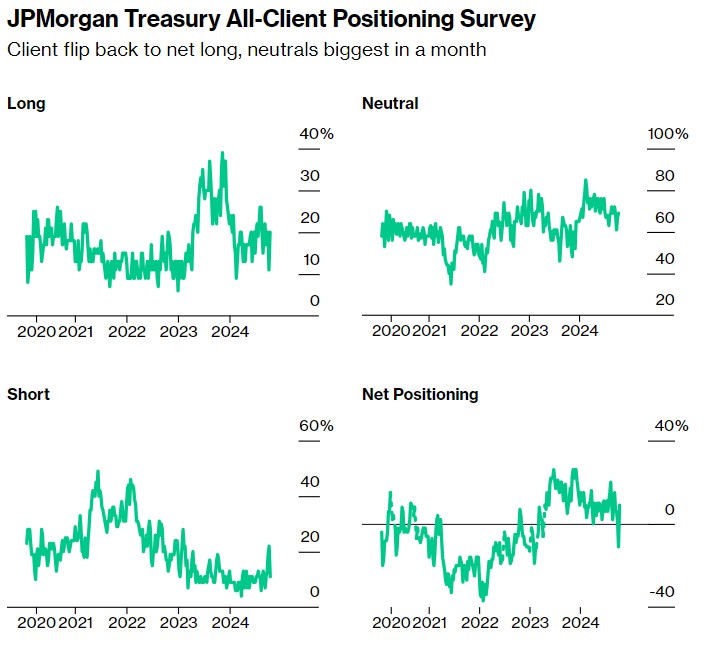

摩根大通调查

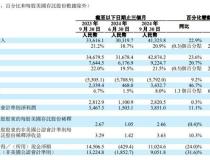

截至10月15日的一周,摩根大通对客户美国国债头寸的调查显示,净多头上升了9个百分点,达到五周以来的最高水平。与此同时,中性头寸上涨2个百分点,空头头寸下跌11个百分点。

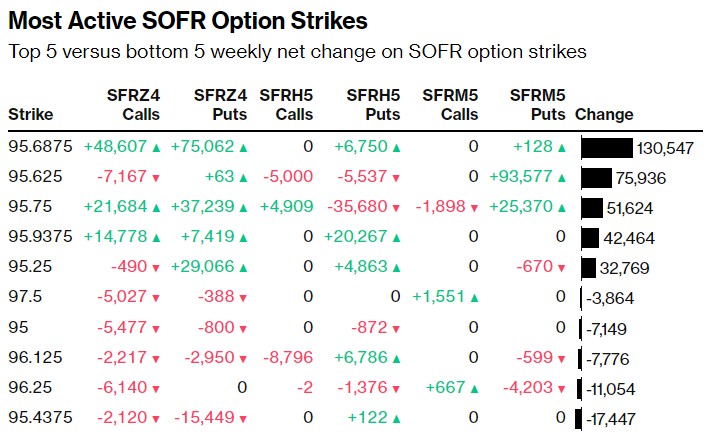

最活跃的SOFR选项

过去一周SOFR期权未平仓合约的最大变动包括12月24日看跌期权95.6875和95.75的涨幅,此前近期有大量买入SFRZ4 95.75/95.6875/95.625/95.5625看跌期权,而SFRZ4 95.8125/95.6875 1x2看跌期权价差也被大量买入。

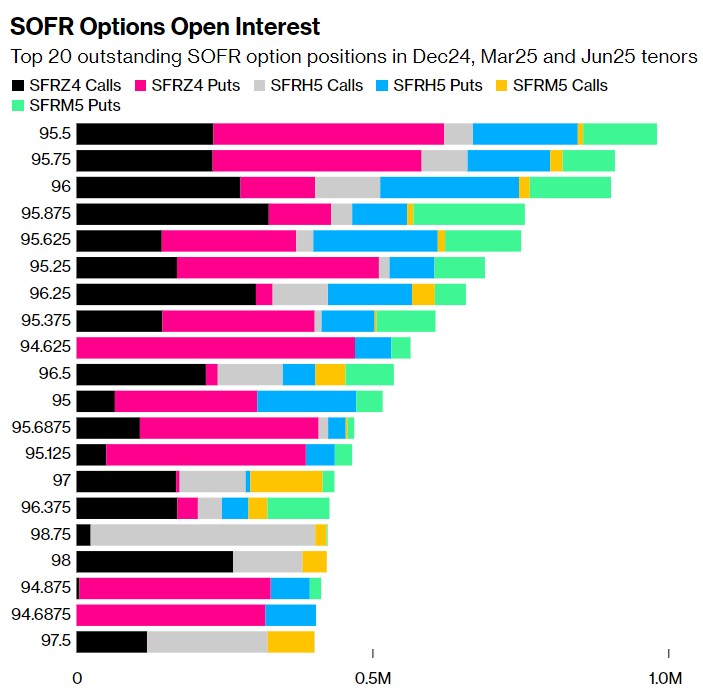

SOFR选项热图

在截至2025年6月的SOFR期权中,就未平仓合约而言,95.50期权仍然是持仓最多的期权,在12月24日的看涨期权和看跌期权以及3月25日的看跌期权中都持有特定数量的风险。最近在95.75执行价附近的交易活动有所增加,这是继最近的资金流动(包括SFRZ4 95.75/95.6875/95.625/95.5625看跌鹰式策略)之后第二多的交易活动。

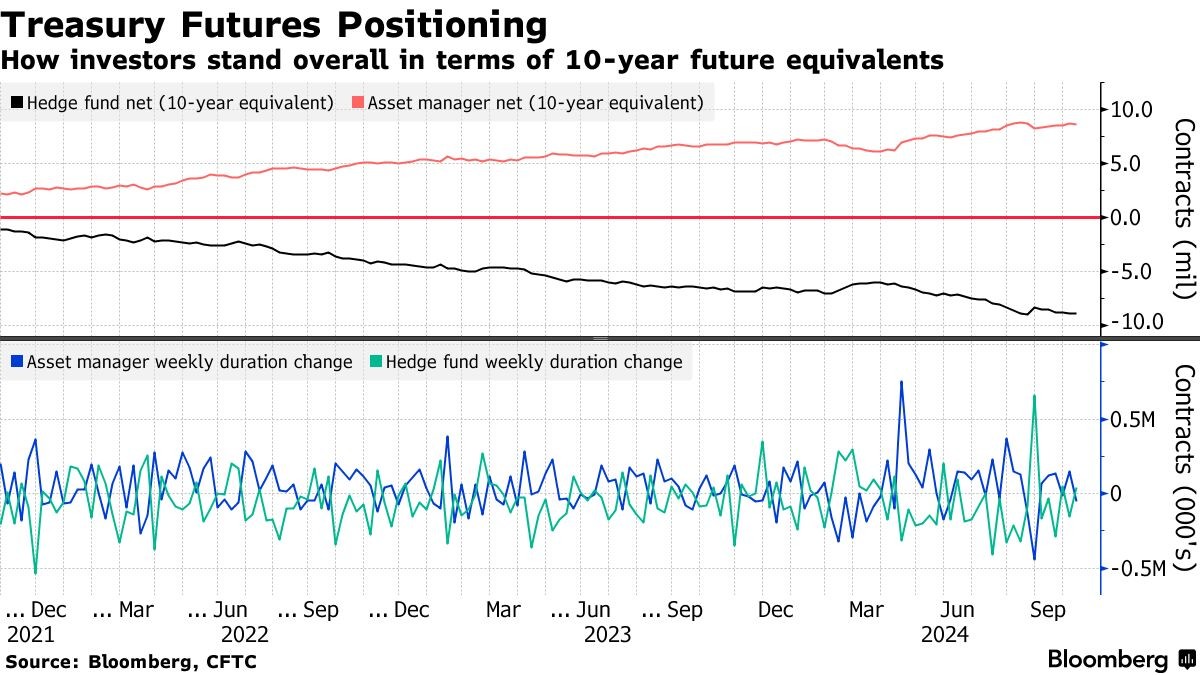

CFTC期货仓位

CFTC数据显示,在截至10月8日的一周内,杠杆基金对约3.8万份10年期美国国债期货的净空头仓位进行了回补。与此同时,资产管理公司同期平仓了约5.7万个10年期美国国债期货,转为净多头头寸。

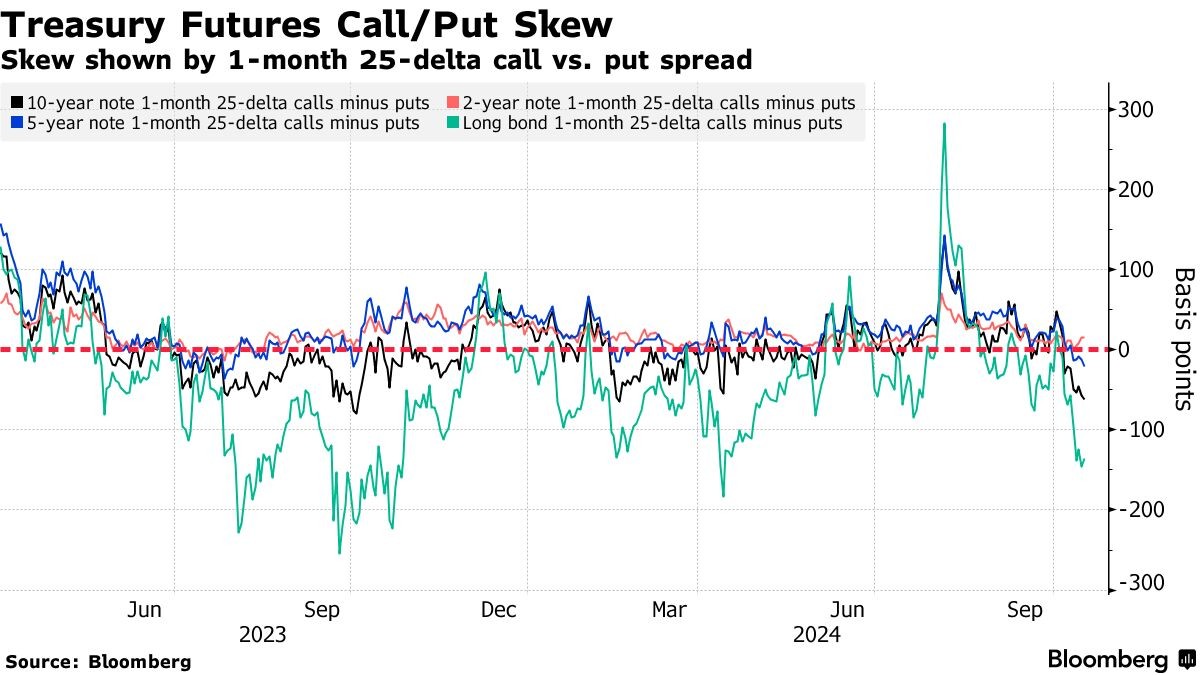

债券看跌期权溢价上升

为对冲长期公债遭抛售而支付的溢价已触及4月以来最高,而2年期至10年期美国国债交投则接近中性。上周,30年期美国国债收益率突破4.42%,长期看跌期权与看涨期权溢价的上升引发了抛售。溢价上升的同时,隐含波动率也在上升,本周MOVE指数达到去年12月以来的最高水平。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论