炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:红刊财经

中粮控股的寿险业务表现出色,是公司业绩的重要保障。近期公司股价连续大涨,公司第二大股东拟减持金额超过10亿元。

中粮资本在连续8个涨停板后于10月14日再次涨停,短期涨幅远超上证综指表现。中期财报数据显示,公司旗(金麒麟分析师)下的寿险业务表现亮眼,成为拉动今年上半年业绩增长的主要贡献点。在公司股价持续涨停中,中粮资本发布公告称,二股东弘毅弘量宣布减持不超过3%的股份。

上半年寿险业务成主要增长点

期货业务收入下滑

9月24日以来,中粮资本股价在10个交易日内实现9天涨停。据半年报披露,上半年中粮资本营业总收入130.83亿元,同比增加11.3%;净利润19.67亿元,同比增加64.29%;归属于母公司股东的净利润为11.74亿元,同比增加43.4%。

在中粮资本旗下三块主要业务中,营收最大的增长点是其保险业务,子公司中英人寿上半年实现保险保费收入109亿元,同比增长24%;其次是信托业务,子公司中粮信托上半年信托业务手续费收入6.8亿元,实现净利润4亿元,同比增长13%。

据中英人寿官网数据,公司截至2023年末的综合偿付能力充足率是273.46%,而到今年6月末时,综合偿付能力充足率降至239.84%。综合退保率方面,也从2023年二季度的1.32%上升至今年二季度1.57%。

在中粮资本的四大业务中,虽然其期货业务9.95亿元的收入规模仍居业务贡献度第二位置,但相较2023年中期的19.23亿元收入而言,已经明显下滑。此外,上半年中粮期货实现的1.34亿元净利润也比2023年同期下滑了约15%。

太平洋证券分析认为,中粮资本期货业务下滑,主要系期货行业整体入场资金增速放缓、利率下调、手续费减收等不利因素影响。

缺少券商牌照

分红力度有提升空间

中粮资本除了持有信托、保险、期货金融牌照,其还持有部分银行股权,目前唯独缺少券商牌照。相比之下,同为央企上市金控平台的五矿资本、中航产融、中油资本,旗下均控股或参股了券商。

对于券商牌照问题,今年4月曾有投资者在互动平台上提问,“现在又是一轮周期底部,2024年有望成为并购重组大年!咱们公司有参股券商或者收购券商的计划吗?”中粮资本回复称,如有收购券商的事项时,将及时对外披露。

需要说明的是,在监管部门多次管理和提倡上市公司尤其是央企提升分红力度的政策环境下,中粮资本2023年度的分红力度并未提升。

Wind显示,中粮资本2021年度、2022年度、2023年度的现金分红比例分别是30%、30.1%、30%,这和部分央企金控上市平台分红力度相比,比如五矿集团旗下五矿资本的现金分红比例从2022年度24%提升到2023年度的42%,中粮资本的分红力度仍有提升空间。

持股20%的龙江银行不良率、资本充足率承压

连续两年未进行现金分红

中粮资本持有龙江银行20%的股权,是其第二大股东。龙江银行是黑龙江的一家城商行,近几年业绩波动较大。公司2023年营收41.68亿元,虽然相比2022年度有所增长,但仍低于2020/2021年的水平;龙江银行2023年归属于母公司股东的净利润为6.67亿元,低于2020年(归母净利润7.86亿元)、2021年(归母净利润7.3亿元)的水平。

在资产质量方面,Wind显示,龙江银行近几年不良贷款率高于3%。2021年末-2023年末,公司不良贷款率分别是3.31%、3.49%、3.03%,今年6月末的不良贷款率为3%,若对比域内另一家龙头城商行哈尔滨银行,龙江银行的不良贷款率显然要高一些。公开信息显示,2023年末、今年6月末,哈尔滨银行的不良贷款率均维持在2.87%的水平。

对此,联合资信发布的龙江银行2024年度跟踪评级报告指出,“龙江银行不良及逾期贷款规模较大且贷款分类存在一定偏离度,同时信贷资产面临一定客户及行业集中风险,信贷资产质量下行压力大”。

另外,龙江银行的资本充足率也有较大的补充压力。综合公告和Wind显示,2021年末-2023年末,龙江银行的核心一级资本充足率分别是9.84%、9.05%、8.57%,今年6月末继续下滑到8.38%,低于哈尔滨银行(今年6月末核心一级资本充足率是8.63%)。

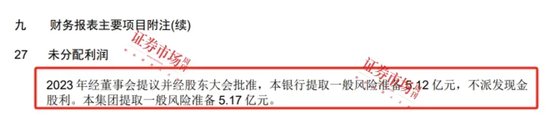

由于龙江银行依赖通过利润留存的方式补充资本,这也影响了该行回馈股东的能力。2023年度,龙江银行未实施现金分红。此外,龙江银行2022年报也显示当年未派发现金股利。这意味着,龙江银行已经连续两年没有现金分红。

龙江银行23年度不派发现金分红

来源:2023年报

龙江银行后续如果通过增资的方式补充股本,作为二股东且持股比例达20%的中粮资本,或需要参与增资,即仍存在进一步加大资本投入的可能性。

二股东弘毅弘量拟减持3%股份

金额有望超过10亿元

在股价大涨后,部分股东开始考虑减持。2019年,中粮资本重组中原特钢实现上市,公司更名为中粮资本,弘毅弘量(深圳)股权投资基金合伙企业(有限合伙)成为上市公司二股东。在过了禁售期后,弘毅弘量(有限合伙)2021年以来已经多次减持。9月27日,在中粮资本股价实现第四个涨停板当日,中粮资本公告称,弘毅弘量(有限合伙)计划未来三个月内减持不超过公司总股本3%的股份。以最新收盘价计算,其计划减持股份金额最高可达10亿元以上。

公开信息显示,弘毅弘量(有限合伙)的执行事务合伙人是弘毅投资(上海)有限公司,穿透后是知名PE基金弘毅基金。公告显示,中粮资本2019年重组上市时的增发价是10.84元/股,弘毅弘量(有限合伙)获配1.81亿股,占总股本的7.9%,总市值近20亿元。通过多次减持,到今年6月末,弘毅弘量(有限合伙)的最新持股比例已剩下6.36%。此前,中粮资本股价长期在9.5元以下低位波动,低于弘毅弘量(有限合伙)10.84元的增发价,随着近期中粮资本股价的连续涨停,给弘毅弘量提供了比以前更好的减持机会。

Wind还显示,弘毅投资管理(天津)的董事总经理、PE业务指导委员会成员孙昌宇是中粮资本的现任董事,还兼任薪酬与考核委员会、战略委员会的委员。若弘毅投资未来继续减持,持股份额降至5%以下后,孙昌宇还是否继续担任董事是需要观察的。

附表 中粮资本和其他央企上市金控平台的分红力度情况

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论