来源:慧保天下

近期,股市震荡,A股H股上市的几家保险公司股价一度连续暴涨,引发不少资本青睐。然而除了人们熟知的人保、国寿、平安、太保、太平、新华、国华等上市险企外,其他几家上市的保险中介公司、保险科技公司,却常常被人们所忽略,这与他们主要选择海外上市有关,也与其体量小有关。

不过,随着近期国内股市的震荡,这些海外的中概股也开始受到更多关注,股价有所起伏。是时候重新认识下这些常常被忽略,但已经在资本市场取得突破的企业了。

这些上市中介、科技公司有哪些特点,在此轮股市震荡中表现如何?

01

年内4家保险中介、机构登陆股市,均强调技术能力

自泛华2007年10月成功登陆纳斯达克上市以来,保险科技、保险中介领域成功上市的公司寥寥无几,直到2020年开始,慧择、天睿祥、水滴陆续上市,2023年9月,车车科技成为国内保险领域,第一家通过借壳SPAC成功上市的机构。此后,保险中介机构IPO的消息频频传来。值得注意的是,今年以来,有家保险、致保科技、众淼创科相继在美国纳斯达克及港交所成功完成IPO。

最近的一则相关消息是,9月17日,元保向美国证券交易委员会(SEC)公开递交招股书,拟在纳斯达克上市,股票代码定为“YB”。至此,近两年已有11家保险中介传出与IPO有关讯息,其中包括7家抛出上市计划、冲击IPO,4家成功“上岸”。

从创立时间来看,这些机构多成立于2014-2017年期间,正值互联网保险、保险科技概念方兴未艾之时。

从模式来看,则多以互联网技术作为核心能力,实现对于保险业务的赋能。

从创始人来看,既有知名传统保险业者领衔创业,又有互联网、科技界人士跨界操刀。

而从上市的时间点来看,这些公司大多成立已经超过七年,“对赌回购协议”下的资本变现驱动或许是上市潮起的重要原因之一。

众淼创科:背靠海尔集团,打造家庭端、企业端保险服务平台

8月6日,众淼创科成为登陆港交所的“境内保险中介第一股”。

今年4月,众淼创科在港交所二度递表。其“前身”为海尔保险代理,由海尔集团在2001年设立,2017年众淼创科成立,获得全国保险中介许可证,纳入海尔保险代理。

招股书显示,众淼创科通过旗下产品“全掌柜”APP(针对家庭端)和“企业保险交互服务平台”(针对企业端),建立了一套线上线下一体化服务模式,涵盖包括风险评估、提供场景化咨询、分销保险产品及保险理赔等保险业务的主要流程。

众淼创科董事会主席、执行董事兼总经理为鹿遥。自2017年3月及2018年5月起其获委任为总经理及董事。据招股书,鹿遥主要负责集团整体业务管理及企业发展,其在企业、业务管理及人力资源领域拥有逾15年经验,于保险中介行业拥有逾五年经验,在海尔集团旗下公司也有丰富的任职经历。

背靠海尔集团,依靠技术起家,众淼创科近三年的业绩维持平稳增长态势,2021年至2023年,众淼创科分别实现营业收入分别为1.20亿元、1.48亿元、1.74亿元;净利润分别为2704.7万元、3777.6万元、4037.2万元。今年上半年,其实现营业收入8845.6万元,同比增长8.37%;净利润为2158.8万元,同比增长5.33%。

对于此次赴港上市目的,众淼创科在招股书中表示,此次赴港上市募集资金主要用于未来三年用于发展保险代理业务和提升IT服务产品及研发能力。此外,将用于在保险中介及保险技术行业寻求投资及收购,以及一般营运资金和企业用途。

致保科技:传统保险人领衔,主打MGU服务新模式

2024年4月2日,数字保险经纪公司致保科技成功在美国纳斯达克上市,该公司以每股4美元发行150万股普通股,募资总额为600万美元。此前,其于3月23日在美国SEC秘密递表,9月8日公开披露招股书。

公开资料显示,致保科技成立于2015年11月,深耕2B2C数字嵌入式保险领域,提供的服务主要包括保险经纪服务、MGU服务(保险行业承保总代理业务),是由保险公司授权公司协助其承保、理赔和风险控制服务的专业保险经纪服务,广泛涵盖保险产品设计和定制、保险公司选择、技术系统互联和交付、客户AARRR运营、客户服务、合规管理和数据分析等。

目前,致保科技名誉董事长为何志光,此前曾任新华人寿总裁,太平人寿总裁、董事长,平安人寿上海分公司总经理助理、副总经理等职;董事长兼首席执行官为马波涛,拥有超过20年保险行业和运营管理经验,曾在平安保险、上海东大保险经纪、韦莱保险经纪任职。2018年4月起,担任致保中国董事长兼CEO。

数据显示,在2021财年、2022财年(财政年度截止时间为当年6月30日)和2023财年(截至2023年6月30日),致保科技分别实现营收4561.47万元、1.08亿元和1.42亿元,净利润分别为-3703.7万元、1425.94万元和-4303.88万元。今年上半年,致保科技实现营业收入8425.42万元,同比下滑8.22%;净利润为-854.6万元,同比下降195.9%。

有家保险:传统保险人联手互联网人,主打人工智能技术

2024年3月28日,有家有保(北京)科技有限公司的实质控股股东有家保险在美国纳斯达克上市,股票代码为“UBXG”。其以每股5美元发行200万股普通股,共募集金额1000万美元。

据悉,有家保险的创始人及首席执行官为陈健,曾任职于去哪儿网、汽车之家,精通产品规划,善于搭建电商平台、供应链体系。联合创始人为刘明飞,曾任职于泛华保险经纪集团,熟悉保险产品、业务及市场规划,资深保险业务专家。

有家保险专注于利用人工智能驱动的技术向保险行业内的业务提供增值服务,其业务主要包括提供以下三种服务/产品:

1、数字化推广服务。该公司帮助机构客户提高其社交媒体知名度,并通过消费者参与和客户促销创造收入。

2、风险评估服务。该公司开发了一种独特的算法,并将其命名为“魔镜”,可根据车辆信息计算车险保额的赔付风险。

3、向保险承运人提供的增值服务。包括汽车维修服务、汽车增值服务、车辆移动通知服务等。

数据显示,2021年、2022年及2023年,有家保险的营业收入分别为7236.41万美元、8667.69万美元、9431.87万美元,净利润为-9562美元、-4.9万美元、20.59万美元。今年上半年,其营业收入为2928.42万美元,同比下降48.15%,净利润为-21.68万美元,同比下降220.69%。

车车科技:车险数字化交易起家,系特斯拉、蔚来、小鹏、理想等服务商

2023年9月18日,互联网保险科技公司车车科技与境外特殊目的收购公司Prime Impact Acquisition I完成SPAC合并,在美国证券交易所纳斯达克上市,股票代码为“CCG”。上市首日,车车科技股票一度大涨超580%,总市值达59.62亿美元。

车车科技成立于2014年,是国内最早从事车险数字化交易的保险科技公司之一。依靠自主研发的百川、磐石、凌云三大核心系统,车车科技打造了天境、天穹、澎湃保、车保易、车企数字化保险平台等保险数字化产品矩阵。业务则涵盖在线保险交易、新能源车险解决方案、保险中介SaaS系统赋能、AI智能定价辅助系统研发等领域,以此为用户提供包括保险报价出单、核保、协助理赔等服务。

截止目前,车车科技的车企合作伙伴已超10家,包括蔚来汽车、小鹏汽车、理想汽车、大众安徽、小米汽车、北汽集团和东风汽车集团、极狐、腾势、阿维塔等车企,提供保险数字化解决方案。

服务面虽广,多年来,车车科技却持续陷入亏损之中。2021年、2022年、2023年,其营业收入分别为17.35亿元、26.79亿元、33.01亿元,净亏损分别为1.46亿元、9102.2万元、1.6亿元。今年上半年,其营业收入为16.39亿元,同比增长1.78%;净亏损5487.2万元,亏损同比有所收窄。

02

7家机构排队等待上市中,科技企业、传统企业兼备

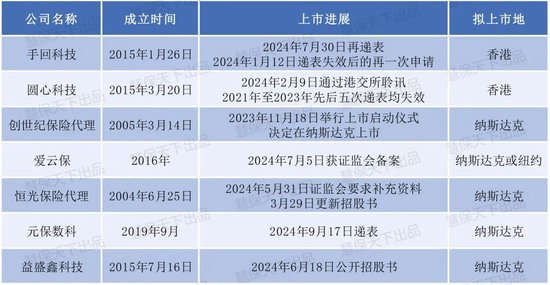

9月17日,元保数科向美国证券交易委员会(SEC)公开递交了招股书,拟在纳斯达克上市,股票代码定为“YB”。除此之外,今年还有7家保险科技中介机构也在IPO路上,其中5家筹划在美上市,还有2家保险科技公司申请在港上市。

相较上述已经成功上市的保险机构,排队等待中的7家机构体现出了更多的差异化特质,有的仍突出技术能力,有的深耕保险+医药,有的专注于区域市场、独立代理人模式,有的则仍选择传统业务模式……

以下是近两年来7家拟上市保险科技、中介机构的具体情况梳理:

手回科技:打造数字化人身险交易及服务平台,二度递表冲刺港股IPO

今年1月12日,手回科技启动上市计划,首次向港交所递交招股书。7月12日,距该公司递表已满6个月,相关招股书为失效状态。7月30日,手回科技再次向港交所递交招股书。

最新招股书显示,手回科技是一家成立于2015年的线上人身险中介服务提供商,也是小雨伞保险经纪的母公司。据悉,手回科技主要通过数字化人身险交易及服务平台,在线为客户提供保险服务解决方案,通过小雨伞、咔嚓保、牛保100三大平台促成的三个分销渠道分销,包括通过小雨伞平台进行在线直接分销、在咔嚓保平台通过代理人进行分销、在牛保100平台在业务合作伙伴的协助下进行分销。

招股书显示,截至2021年、2022年及2023年及2024年前5月,手回科技营业收入分别为15.48亿元、8.06亿元、16.34亿元和6.03亿元;净利润分别为-2.04亿元、1.31亿元、-3.56亿元和-0.52亿元。

关于上市目的,手回科技表示融资将主要用于在未来60个月加强和优化销售网络及改善服务;提升研发能力,改善技术基础设施,潜在的合并、收购和战略投资机会等。

圆心科技:专注“医+药+险”服务闭环,五次递表终获港交所聆讯

2024年2月9日,圆心科技在港交所披露聆讯后的招股书。据悉,其于2021年10月、2022年4月、2022年10月、2023年5月先后四次递表,但均以资料失效而告终。2023年12月,该公司第五次递表港交所,最终通过聆讯,但目前迟迟未能启动招股工作。

圆心科技是一家医疗健康公司,专注于提供患者的医疗服务周期的服务,包括院外患者服务、供给端赋能服务、医疗产业端赋能服务,构建了“医+药+险”服务闭环。

不过,近年来该公司一直处于亏损状态。截至2020年、2021年及2022年以及截至2023年前6月,净亏损3.63亿元、7.57亿元、8.05亿元及5.73亿元,三年半累计亏损近25亿元;营收36.29亿元、59.38亿元、77.75亿元、62.96亿元。

创世纪保险代理:以独立代理人为核心、以社区门店为基础,拟赴纳斯达克上市

2023年11月18日,广东创世纪保险代理举行上市启动仪式,决定在纳斯达克上市。公开资料显示,其成立于2005年,注册资本金5000万元,是一家专业化保险中介服务机构,目前在广东省内15个地级市设有50多家分公司及营业网点,专业保险代理人上千。

创世纪保险代理目前已经着力发展成为以独立代理人为核心、以社区门店为基础、以世纪大讲堂为窗口,通过开展支付保及车险——世纪控车、非车险——智能家居及支付保项目、人身健康寿险——眼底及基因检测等业务的综合型保险服务公司。

在业务方面,其还拓展了手机控制汽车、智能家居、家财险+智能家居、AI眼底检测技术、人身险核保理赔风险筛查平台等多元化的业务领域。

爱云保:面向保险从业者的科技服务平台 ,拟赴美IPO已获证监会备案

2024年7月5日,证监会发布通知,爱云保赴美上市获备案,拟发行不超过4389.2万股普通股并在美国纳斯达克证券交易所或纽约证券交易所上市。据了解,爱云保是面向保险从业者的保险科技服务平台,运用人工智能、大数据等科技为保险机构、保险从业人员提供“科技+服务”的解决方案。

在线上服务领域,爱云保自主研发并建立“云图大数据实验室”,搭建“云图智能数据中台”及超级数仓,深度剖析消费者行为数据,对保险代理人进行售前、售中、售后各个环节的全方位赋能。

在线下服务方面,爱云保积极推动全行业的代理人体系改革,创新打造扁平化组织模式,通过非层级管理结构有效地减少了代理管理层级和相关费用,给予保险代理人更高业绩激励同时,帮助保险代理人在保险行业获得长期发展。

恒光保险代理:为险企提供销售、分销及配套服务,证监会要求补充材料

2024年5月31日,证监会官网发布《境外发行上市备案补充材料要求》,其中要求恒光保险代理说明实控人持股、境外架构合规情况、现有股权激励计划、个人信息保护等情况。

据悉,恒光保险代理于2021年6月28日在SEC秘密递表,后于2022年1月18日公开披露招股书,今年3月29日其在SEC更新招股书,拟在美国纳斯达克上市,融资不超过1200万美元。公开资料显示,恒光保险代理成立于2004年,总部位于四川成都,拥有全国保险代理资质、互联网保险代理牌照。

据悉,其主要提供所代理保险公司承保的保险产品的销售、分销及配套服务,主要收入来自合作伙伴保险公司支付的佣金和费用,除佣金收入外,其收入还来自为保险公司提供保险理赔服务,重点是车险理赔的初步现场事故和财产损失检查及调查。

招股书显示,在过去的2021年、2022年和2023年前6个月,恒光保险代理的收入分别为2244.53万美元、2395.69万美元和1289.16万美元,净亏损分别为112.36万美元、156.99万美元和38.06万美元。

元保:已递表拟纳斯达克上市

2024年9月17日,元保向美国证券交易委员会(SEC)公开递交招股书,拟在纳斯达克上市,股票代码定为“YB”。

招股书显示,元保2021、2022、2023年的主营业务收入分别为3.85亿元、8.5亿元和20.45亿元,年度增长率分别高达121%和141%;净亏损12.18亿元、4.35亿元和3.33亿元,2021年调整后的净亏损为4.42亿元,2022年和2023年调整后的净利润分别为1875万元和2.03亿元。

此外,今年上半年,元保的营收再度较去年同期保持稳步增长,达到15.29亿元,归母净利润为1.75亿元。

根据招股书,元保表示此次募资主要用于技术研发和市场拓展,提升公司核心技术模型和数据洞察力以及拓展消费者触达范围和理赔等售后服务能力。

益盛鑫科技:致力于车险后市场增值服务,拟募资500万—750万美元纳斯达克上市

6月18日,新疆益盛鑫网络科技控股公司披露招股书,计划在美国纳斯达克挂牌上市,该公司计划以4至6美元的价格发行125万股股票,募资范围在500万—750万美元之间。据悉,该公司最早于2023年9月15日向SEC递交秘密申请。

招股书显示,益盛鑫科技总部位于广州,主要为保险公司和券商提供解决方案,致力于车险后市场增值服务、软件开发和信息技术服务,以及客户开发服务等基于场景的定制服务。2023财年其共向52家企业客户提供上述服务,包括人保财险、平安产险、太保产险等26家保险公司客户和10家保险经纪客户。

在过去的2022财年、2023财年(财政年度结束日期为每年3月31日)和2024财年前6个月(截至2023年9月30日),益盛鑫的收入分别为3015.37万美元、4923.35万美元和2649.78万美元,相应的净利润分别为335.21万美元、490.46万美元、247.18万美元。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论