登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,科创板时隔多月又迎来了一家企业申报IPO,这家企业就是以晶圆代工企业武汉新芯集成电路股份有限公司(下称“新芯股份”)。

此次IPO,新芯股份计划募资48亿元,但公司账面并“不差钱”,最新一期期末货币资金高达62.77亿元,并且公司还在申报IPO前一个会计年度大举分红5亿元。

新芯股份此次IPO的预估值约为192亿元,但公司一年前的估值仅110.53亿元,并且公司最近一年的净利润还下降45%。在盈利大降预估值激增的背景下,两家保荐券商国泰君安、华源证券的关联方、联席主承销商中信证券的子公司皆“精准”突击入股,三家券商能否保持独立性待考。

账面“不差钱”仍巨额募资 盈利大降IPO估值却激增

招股书显示,新芯股份是一家晶圆代工企业,聚焦于特色存储、数模混 合和三维集成等业务领域,可提供基于多种技术节点、不同工艺平台的各类半导体产品晶圆代工。

2021-2023年,新芯股份分别实现营业收入31.38亿元、35.07亿元、38.15亿元,同比分别增长11.75%(2022年)、8.76%(2023年);分别实现归母净利润6.39亿元、7.17亿元、3.94亿元,同比分别增长12.19%(2022年)、-45.05%(2023年)。

报告期内,公司毛利率大幅波动,2022年小幅上升后2023年大幅下降。 2021-2023年,新芯股份毛利率分别为32.11%、36.51%、22.69%。新芯股份表示,公司主营业务中产品毛利及毛利率存在一定波动,主要受下游市场需求和产品结构变化等因素影响。

2023年,新芯股份的归母净利润增速差点触及50%的审核红线。有意思的是,在净利润大降的背景下,公司的IPO预估值却在短期内暴增。

此次IPO,新芯股份计划发行新股不超过28.26亿股,占发行后总股本的比例不超过 25%且不低于10%,计划募资48亿元。简单推算,新芯股份IPO预估值约为192亿元。

招股书显示,以2023年3月31日为评估基准日,新芯股份评估价值为110.53亿元。此次IPO的最后一个报告期末是2024年3月31日,也就是说,新芯股份的IPO预估值一年激增81.47亿元,增长比例约为73%。

值得注意的是,新芯股份2023年的归母净利润大降45%,但IPO预估值却激增73%,合理性待考。

截至2024年3月31日,新芯股份账面上的货币资金高达62.77亿元,看似“不差钱”,可公司仍计划募资48亿元。

此外,在申报IPO前的最后一个会计年度2023年,新芯股份巨额现金分红5亿元,比2023年的净利润都高。在账面“不差钱”还巨额分红的情况下,新芯股份巨额募资的必要性有待商榷。

三家承销商关联方皆突击入股 保荐独立性有待考证

招股书显示,新芯股份此次IPO找了两家保荐券商国泰君安、华源证券,还聘请了一位联系主承销商中信证券。

在盈利大降估值激增的背景下,上述三家券商的关联方或子公司皆在申报前不久突击入股。

2024年2月28日,新芯股份注册资本由578,214.47万元增加至847,900.64万元,新增注册资本由30名新股东认缴,以110.53亿元估值定价,认购价格为1.9115元/注册资本。

30名股东中,包括国鑫创投、武汉芯盛、中证投资。其中,国鑫创投与国泰君安同受上海国际集团有限公司控制;武汉芯盛的执行事务合伙人武汉芯海产业投资管理有限责任公司受武汉金控间接控制,武汉金控同时间接持有华源证券 50%的股份,为华源证券的间接控股股东;中证投资是中信证券的全资子公司。

也就是说,两家保荐券商和一家联系主承销商的关联方或子公司,都在新芯股份IPO申报前精准突击入股。比如国泰君安,2024年4月9日与新芯股份签署上市辅导协议,而关联方国鑫创投却能提前两个月突击入股。

截至招股书签署日,武汉芯盛、中证投资、国鑫创投分别持有29,818.89万股、4,498.99万股、3,138.83万股新芯股份的股票,持股占比分别为3.52%、0.53%、0.37%。

如果新芯股份能以192亿元的估值成功IPO,上述三家券商的关联方的账面财富将激增73%。以武汉芯盛为例,其持有新芯股份的成本约为5.7亿元,待IPO成功后账面浮盈约4.16亿元,将赚得盆满钵满。

两家保荐券商的关联方与新芯股份有利益绑定关系,投资者需要关注保荐独立性等问题。三家承销商或其关联方都与新芯股份有关联,投资者须关注IPO发行定价等问题。

研发费用率低于同行均值 2021年第一大客户已不见踪影

作为一家拟在科创板IPO的半导体企业,新芯股份的研发费用率低于同行可比均值。

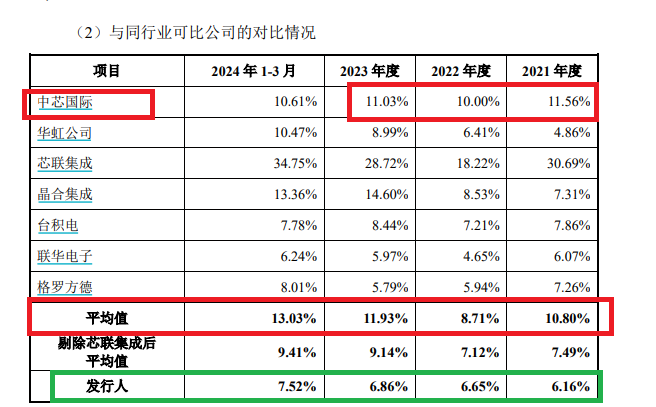

2021-2023年,新芯股份的研发费用分别为1.93亿元、2.33亿元、2.62亿元,占营业收入比例分别为6.16%、6.65%、6.86%。同期,同行可比公司的研发费用率均值分别为10.8%、 8.71% 、11.93%。

尤其是与营收规模更大的龙头中芯国际对比,新芯股份的研发费用率显得更为偏低。2021-2023年,中芯国际分别实现营收347.08亿元、507.57亿元、447.74亿元,研发费用分别为41.21亿元、49.53亿元、49.92亿元,研发费用率分别为11.56%、10.00%、11.03% ,皆显著高于新芯股份。

晶圆代工企业,研发实力无疑是核心竞争力,业绩规模较小的新芯股份按理说更应该加大研发投入,至少研发费用率与中芯国际持平或更高才更能说明公司未来的成长性。

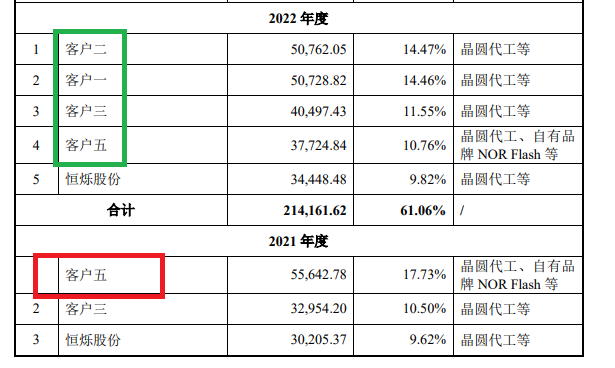

2021-2023年,新芯股份向前五大客户合计销售额占当期销售总额的比例分别为54.50%、61.06%、60.33%,占比较高。

不过,新芯股份没有披露前五大客户中除了恒烁股份之外的其他大客户,而是采用“客户一”至“客户五”等数字名称披露。同时,新芯股份也没有披露前五大供应商的具体名称。

根据《公开发行证券的公司信息披露内容与格式准则第57号——招股说明书》等规则,发行人有充分依据证明本准则要求披露的某些信息涉及国家秘密、商业秘密及其他因披露可能导致违反国家有关保密法律法规规定或严重损害公司利益的,可按程序申请豁免披露。

那么,新芯股份的信息披露豁免是否合规?是否涉及国家秘密、商业秘密或其他情形?豁免替代方式是否对投资者作出价值判断及投资决策是否构成重大障碍?相关豁免是否符合行业惯例或涉及公开信息?这有待公司及两家保荐券商给出答复。

招股书显示,新芯股份2021年度第一大客户“客户五”,在2023年前五大客户中已不见踪影。

2021年和2022年,“客户五”为新芯股份分别贡献收入5.56亿元、3.77亿元,占公司当年总营收的比例分别为17.73%、10.76%。2023年、2024年一季度,“客户五”退出新芯股份前五大客户之列,2023年的销售金额必然低于2.86亿元,逐年减少。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论