申万宏源证券研究所纺织服装行业首席分析师 王立平

政策发力催热消费市场,国庆假期人气旺、市场活力足。

2024年国庆假期出行意愿保持高涨,量维持高位、价回归平稳。经文化和旅游部数据中心测算,国庆节假日7天,全国国内出游人次按可比口径同比增长5.9%、较2019年同期增长10.2%,国内游客出游总花费按可比口径同比增长6.3%、较2019年同期增长7.9%。政策加力配合节日气氛点燃消费热情,节假日消费需求持续释放。今年国庆期间,各级城市和商场纷纷推出优惠活动激发出消费活力,多地重点监测零售和餐饮企业实现的销售金额增长相对亮眼,山东/南京/广西的等重点省份或城市销售额取得两位数以上同比增长。餐饮日均消费明显增长,夜经济持续旺盛。据美团,“十一”假期全国生活服务到店消费规模同比增长41.2%。

在一系列扩内需、促消费政策作用下,商品消费需求潜力加快释放。根据国家税务总局增值税发票数据,国庆假期消费相关行业日均销售收入同比增长25.1%,居民消费市场展现较强活力。基本生活类商品消费趋势较好,具体看,粮油食品收入增长16.4%,其中肉禽蛋奶、营养保健品收入增长12.7%、17.4%;综合零售销售收入同比增长9%,其中百货零售、超市、便利店收入增长34%、8.9%、4.4%。

国庆期间各地将促消费和惠民生相结合,一系列政策举措激发市场活力,提振消费信心。例如,上海市投入市级财政资金5亿元,面向餐饮、住宿、电影、体育等领域发放服务消费券,重庆市启动2024“爱尚重庆・金秋消费季”,举办多场促销活动。国庆假期,一系列高水平赛事举办带动体育消费火热,赛事周边商品销售火热,“跟着赛事去旅行”成为新潮流,户外骑行、露营休闲等相关消费受到追捧。

纺织服装行业作为可选消费的重要组成部分,有望释放弹性。

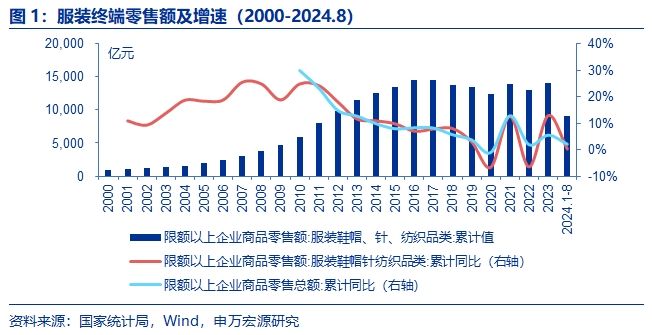

国内需求持续复苏,服装消费分化加剧,把握景气度方向。2020年以来纺织服装行业经历了较大的外部变化,内需消费仍处于恢复中,服装零售面临压力,但也具备弹性,2021、2023年出现两轮反弹,2024年上半年消费环境偏弱,服装零售趋于平稳。与此同时,消费者需求更加细分,从而子板块之间、品牌之间表现愈加分化。当前来看运动户外依然是成长性景气赛道,看好行业扩容、品牌增长。随着行业增速趋于平稳,品牌之间竞争加剧,具备性价比、差异化定位变得愈发重要,国内品牌凭借性价比优势、本土化运营能力正在加速赶超国际品牌,2021年运动品牌崛起加速抢占市场份额、2023年国内中高端男装品牌抢夺空白市场、2024年高性价比品牌跑赢行业。展望来看,政策端持续发力,内需消费有望持续复苏,服装品牌基本面有望触底回升,看好运动服饰的成长性方向及各板块国货崛起趋势。

基于当下纺织服装产业链发展趋势,建议关注以下三个方向:

一、运动户外:成长性景气方向

运动户外是国内服装行业具有景气度的成长方向,看好行业扩容、品牌增长。对比服装中各子领域,运动户外的成长性最高,休闲服饰则趋于平稳。运动行业的成长性来自于产品的强功能属性,即存在迭代、升级的需求,近几年,进一步从泛运动中衍生出各类细分子领域,如:跑步、综训、球类、各类户外运动等等,国内运动户外的参与度逐步提升且参与的场景更加细分化,对运动装备的需求也更高,因此行业增长具备扎实的动力。

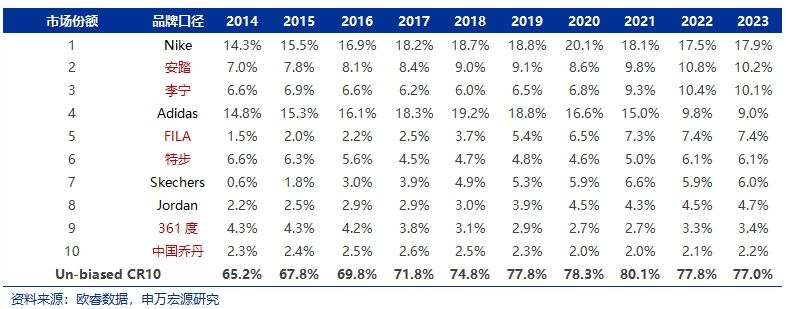

从市场竞争格局的角度,运动品牌壁垒渐筑渐深,看好国货品牌集中度提升。2008年奥运会之后国内运动行业经历了快速增长、重新洗牌,头部运动品牌逐步构建了产品、渠道、品牌等方面的壁垒,2021年行业格局调整给予了国货品牌超车机会,安踏、李宁等品牌实现市占率快速提升,同时国货品牌也把握住了历史机遇,产品、渠道等方面持续发力,实现规模、市占率稳步提升。在行业需求细分化的过程中,国货品牌表现敏锐,如安踏在“户外热”中发展了始祖鸟、迪桑特、可隆等品牌。看好在运动户外行业发展过程中,国货品牌把握机遇、弯道超车。

二、国货崛起:本土化、性价比优势

内需消费基本面触底,国货服装品牌迎来机会。服装偏向于可选消费,受到居民财富效应的影响,从当前及展望趋势来看,内需消费有望触底回升,可选消费具备较大的弹性。在复苏的过程中,看好头部品牌集中度提升趋势。

在近几年国内零售波动的过程中,以线下为主要渠道的服饰消费受冲击较大,很多海外服饰品牌逐步退出中国市场或关闭门店,从而释放了一定的空白市场,国货品牌通过本土化、高性价比优势抓住机遇抢占市场份额。中国市场规模大、消费者偏好多元,数字化、信息化程度高,消费、营销的方式多元,很多海外品牌未能及时跟上国内需求、渠道变迁导致逐步丢失市场份额,而中国品牌在本土化方面优势更大,产品、渠道、品牌实力同海外品牌正在缩小差距,强大的供应链又保障了高性价比优势,在消费偏谨慎的环境中,国货品牌的优势更为突出,看好国货品牌市占率进一步提升。例如,2023年在“消费K型分化”的过程中,国内中高端服装品牌比音勒芬(002832)以及高性价比品牌海澜之家(600398)实现快速反弹。

三、出海:从产能出海到产品出海再到品牌出海

产能出海:纺织制造产能全球化布局,看好运动制造的成长性。中国制造业优势突出,中国优秀的纺织制造公司受到国际品牌的认可,深度合作全球头部品牌,在产能向东南亚外溢的过程中,也走在前列,通过规模优势的积累有望持续加强服务于全球需求的能力。从全球维度看,运动服饰依然是具备成长性的方向,因此看好运动制造产业链的成长性,分享终端景气度红利。与此同时,全球运动行业终端竞争加剧,中国市场国货品牌实力增强,海外市场也涌现出了新锐运动品牌,品牌商对于制造环节的要求更高,对优质供应商诉求强烈,推动制造环节集中度提升。因此,看好头部运动制造商获得下游景气度和份额提升的双重红利,规模扩张匹配多元客户组合增强自身的抗风险能力。

商品出海:跨境电商是出海先锋。在全球电商渗透率提升、海外面临通胀压力的背景下,跨境电商蓬勃发展,背靠强大的制造基础实现产品价格优势。Shein、赛维时代、子不语等服饰类跨境电商公司通过高上新频率、低价成功进入欧美市场,实现中国商品出海。

品牌出海:国货品牌发展的必经之路,未来空间更大。由于技术属性不强,服装品牌出海最终需要做到的是文化、价值出海,让海外消费者接受、喜爱中国品牌,会面临文化、本土市场现有品牌优势的较大冲击,中国服装品牌出海仍处于早期阶段,但随着国内消费市场逐步成熟、国货品牌成熟,品牌出海将是必经之路。目前安踏、海澜之家、森马等国货服饰品牌均已在布局海外市场,未来有望贡献新增长极。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论