炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

作为王健林的“援手”,孙喜双似乎遇到了难处。

10个月前,永辉超市(601933)与孙喜双旗下大连御锦贸易有限公司(下称“大连御锦”)达成协议,前者将所持的大连万达商业管理集团股份有限公司(下称“万达商管”)1.43%股份,出售给大连御锦。

但是,约定的股权支付款,却未能兑现。

3亿元股权支付款违约

10月10日晚,永辉超市公告称,根据公司《关于调整出售资产方案的公告》、《转让协议之补充协议》约定,大连御锦需支付的第四期股权转让款3亿元,应于2024年9月30日前完成支付。

但是,截10月10日公告披露日,永辉超市尚未收到该转让款项,购买方大连御锦未按照约定履行付款义务,已构成违约。

同时,公告还显示,永辉超市已向大连御锦、王健林、孙喜双、大连一方集团有限公司发出加速到期通知函,要求大连御锦立即向公司支付款项,并请王健林、孙喜双、大连一方集团有限公司承担连带保证责任。

另外,永辉超市还表示,公司将向上海国际经济贸易仲裁委员会提起仲裁, 追究大连御锦、王健林、孙喜双、大连一方集团有限公司的法律责任。

分期支付45.3亿元转让款

值得一提的是,这已经不是大连御锦的第一次违约。

上述双方的资产出售方案,于10个月前签署。即2023年12月,大连御锦贸易有限公司拟向永辉超市现金购买其持有的大连万达商业管理集团股份有限公司股份3.8亿股,占万达商管总股本的1.43%,转让价格为45.3亿元。

截至2023年9月30日,万达商管财务报表(未经审计),标的公司归母净资产为3042.68亿元。2023年前9个月,万达商管实现388.26亿元,归母净利润108.53亿元。

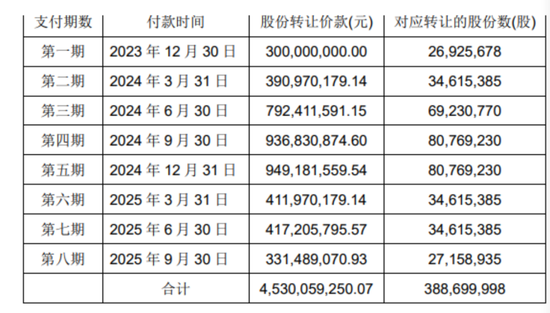

根据当时协议约定,上述45.3亿元的股权支付款,共分8期支付。其中,最后一笔尾款(第八期)支付时间为2025年9月30日,支付的款项为3.31亿元。

(2023年12月份支付方案)

2023年12月29日,大连御锦按期向永辉超市支付第一期收购款。但是,第二期3.91亿元就出现了逾期情况。

根据支付约定,第二期3.91亿元款项,应该于2024年3月31日(含)以前支付。但截至4月8日,永辉超市仅收到2.9亿元。直到4月19日,永辉超市才宣布已收到1.01亿元余款。

7月1日,永辉超市再次披露了向大连御锦出售万达商管股权的进展情况,原本该向永辉超市支付7.92亿元收购万达商管股权的第3期款项,结果只付了2亿元,尚有5.92亿元没有支付。

曾因资金困难调整方案

万达商管的主要股东为大连万达集团股份有限公司、大连万达稳泰管理咨询合伙企业(有限合伙),分别持股44.65%、4.29%。

受让上述万达商管1.43%股份的大连御锦是何方神圣?天眼查显示,大连御锦成立于2023年11月,法定代表人为沈柏松,注册资本50万元,主营业务为国内贸易代理等。其唯一股东为北京一方明实信息技术有限公司,后者由大连一方集团有限公司100%持股。孙喜双担任该公司董事长兼总经理,也是实控人。

孙喜双与王健林渊源颇深。公开资料显示,早在2004年,大连一方集团和万达合作开发北京CBD万达广场;随后,万达与大连一方集团共同投资长白山国际旅游度假区、大连金石国际文化旅游区、西双版纳国际度假区等文旅项目。2022年,孙喜双入选《2022家大业大酒·胡润全球富豪榜》,以95亿元财富排名第2378位。

围绕上述45.3亿元的股权支付款,永辉超市曾调整过方案。

2024年7月27日,永辉超市公告称,因购买方目前存在短期资金周转困难,其正积极处置资产以回笼资金用以支付本次交易股份转让价款。

经各方协商,永辉超市与大连御锦、王健林、孙喜双、大连一方集团有限公司签署《转让协议之补充协议》,《补充协议》调整了购买方支付剩余股份转让价款的分期进度,并补充王健林、孙喜双、大连一方集团有限公司为交易担保方。

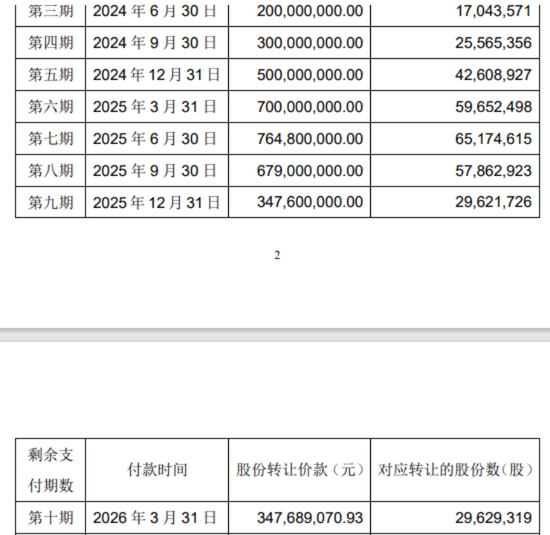

从调整后的支付方式来看,尚未支付的38.39亿元,共分八期支付。另外,最后一起支付时间,延迟到2026年3月31日。

(2024年7月调整后的支付方案)

调整后的方案,还包括违约责任,即若支付违约,购买方未按照补充协议所约定期限向永辉超市足额支付任何一期转让价款的,永辉超市均有权通知后续未付转让价款立即到期, 并要求购买方支付相当于全部应付未付款项的6%的加速到期违约金。

自补充协议生效之日起,补充协议任何一方新发生不履行或不完全履行《转让协议》或补充协议所约定的义务的情形即构成违约。守约方有权追究违约方的违约责任,包括但不限于要求违约方继续支付转让价款、继续为购买方的全部付款义 务承担连带保证责任、支付违约金及赔偿损失。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论