炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

摘要

■ 投资逻辑

公司是全球第三大、中国第一大封测厂。受益于半导体景气度回暖,公司24H1实现收入154.87亿元,同比+27.2%。其中,通讯电子占41.3%,消费电子占27.2%,运算电子占15.7%,工业及医疗占7.5%,汽车电子占比达8.3%。大基金持股比例降低,华润集团或将成为公司实际控制人。

投资逻辑:

半导体景气度提升,公司业绩逐渐回暖。封测厂营收与半导体销售额呈高度拟合关系。据WSTS,24H1全球半导体销售额为2860.2亿美元,同比增长17.6%。部分国内芯片设计公司24Q2库存周转率同比向好。展望未来,受益于AI赋能消费电子及消费电子新品发布,下游需求有望重回增长态势。看好AI驱动消费电子新品拉货带动新一轮半导体周期。

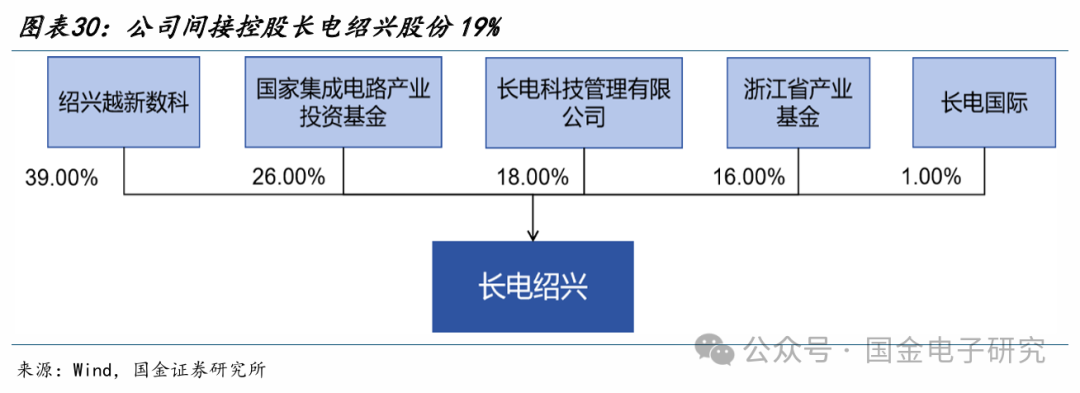

先进封装空间广阔,XDFOI® Chiplet工艺量产驱动公司持续成长。AI浪潮下算力芯片需求旺盛,CoWoS及HBM产能紧缺成为AI算力芯片出货量的关键。据Yole及集微咨询预测,26年全球先进封装市场规模将达到482亿美元,先进封装占比有望超50%。目前,国内先进封装市场占比为39%,与全球先进封装市场占比(49%)相比仍有提升潜力。公司XDFOI® Chiplet工艺已顺利量产并实现国际客户4nm节点多芯片系统集成封装产品的出货。此外,公司间接参股19%的长电绍兴聚焦高性能CPU/GPU及其与高带宽存储芯片的整合封装等先进封装领域。

收购晟碟半导体,拓展存储封测布局。2024年8月,公司收购晟碟半导体80%的股权交易已获批,收购对价约6.24亿美元。晟碟半导体主要从事先进闪存产品的封装和测试,产品包括iNAND闪存模块、SD、MicroSD存储器等。晟碟半导体22年及23H1收入分别为34.98亿、16.05亿元,净利率为10.2%、13.8%。

风险提示:

外部贸易环境变化、行业景气恢复不及预期、行业竞争加剧风险。

+

目录

一、长电科技:全球化布局的集成电路封测领域先锋厂商

1、跨越式发展深耕封测领域,全球布局成就半导体巨头

2、股东变更助力健康发展,子公司业务分工明确

3、业绩有所复苏,持续优化业务结构丰富客户群体

二、半导体行业周期复苏,先进封装构建更强未来

1、行业持续复苏与增长,公司海外业务确定性强

2、后摩尔时代,封装市场规模稳定增长,先进封装为主要驱动力

三、先进封装平台布局:突破大算力大存储挑战,实现全球化市场扩展

1、公司产品下游应用领域丰富,内生外延驱动产业升级

2、公司作为Chiplet技术先驱,持续致力于技术深耕和研发实力的提升

四、风险提示

正文

一、长电科技:全球化布局的集成电路封测领域先锋厂商

1、跨越式发展深耕封测领域,全球布局成就半导体巨头

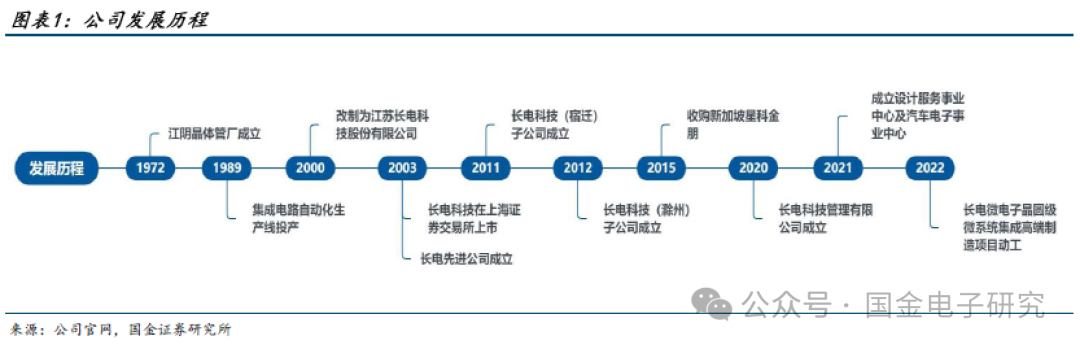

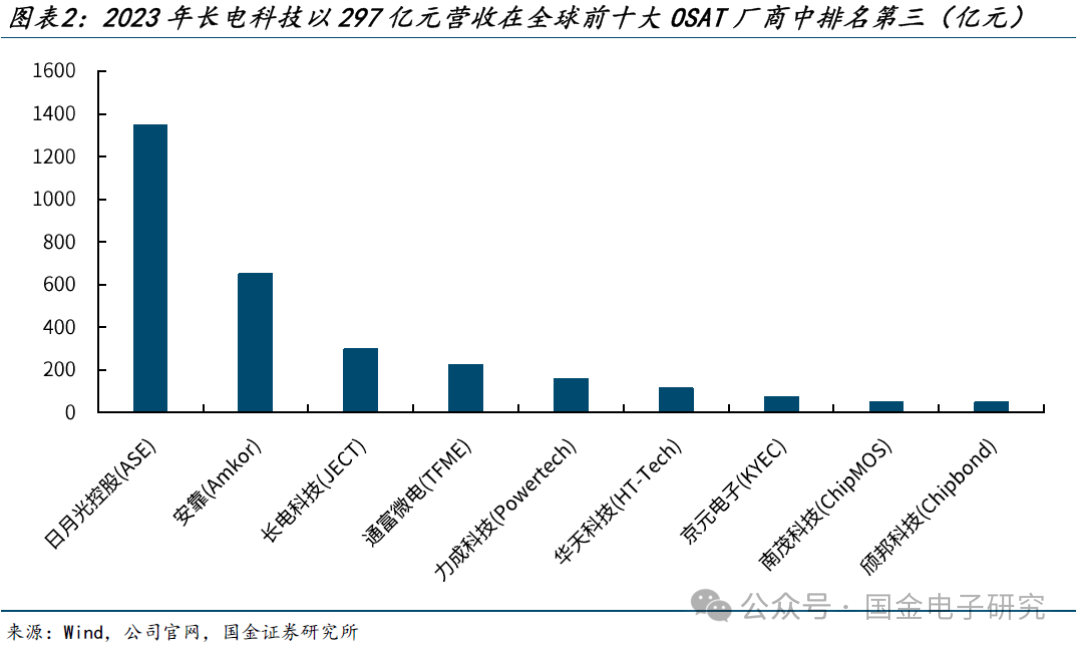

公司前身成立于1972年,2003年在上交所上市,通过内生增长和外延并购,成为国内半导体封测领军企业。根据芯思想研究院(ChipInsights)发布的2023 年全球委外封测(OSAT)榜单,长电科技以297亿元营收在全球前十大OSAT厂商中排名第三,中国大陆第一。公司的发展历程可以分为以下四个阶段:

创立与发展(1972年-2003年):公司的前身是1972年成立的江阴晶体管厂。2003年,公司在上海证券交易所上市,是国内首家半导体封测上市公司。

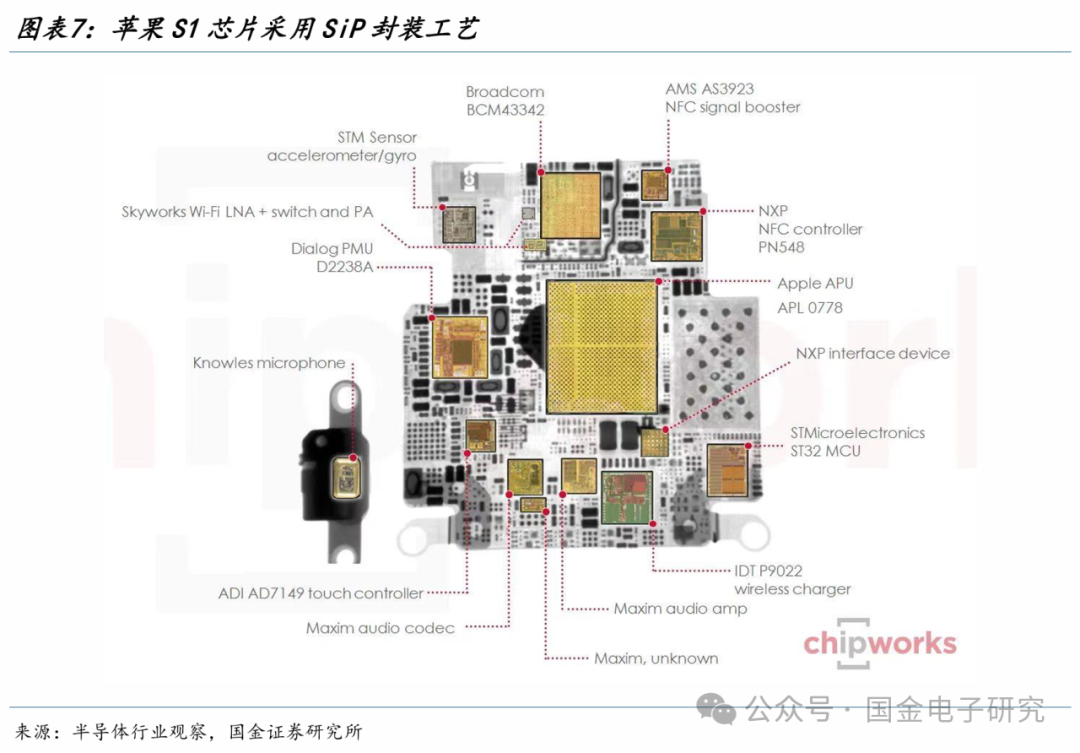

国内市场拓展(2003年-2012年):2003年成立的子公司长电先进,专注于开发和生产半导体芯片凸块及封装测试后的产品。2005年进入SiP(系统级封装)产品领域,成为国内主要的SiP厂商。2011年及2012年,先后成立子公司长电科技(宿迁)和长电科技(滁州),分别从事大功率器件和小功率器件的引线框封装、集成电路封装、倒装及测试等业务。

全球化布局(2015年-2020年):2015年,公司借助于集成电路国家产业基金以7.8亿美元收购全球第四大封装厂商星科金朋,实现产业结构的升级,并与国际半导体行业巨头建立合作关系。2016年,公司在韩国设立JSCK(长电韩国),整合星科金朋韩国公司的SiP业务,投资高阶SiP产品封装测试项目。2019年在韩国建成全新12英寸晶圆凸点产线,并开始大规模量产。2020年成立长电科技管理有限公司,并启动绍兴集成电路中道先进封装生产线项目一期建设。

高价值量业务拓展(2021年至今):2021年,公司成立设计服务事业中心和汽车电子事业中心,统一规划和运营车载电子业务。同年推出XDFOI多维先进封装技术,为高密度异构集成提供全系列解决方案。2022年,公司设立上海创新中心,并启动长电微电子晶圆级微系统集成高端制造项目,加速搭建全球领先的先进封测技术研发服务平台。2023年,XDFOI® Chiplet高密度多维异构集成系列工艺进入稳定量产阶段,广泛应用于高性能计算、人工智能、5G和汽车电子等领域。

2、股东变更助力健康发展,子公司业务分工明确

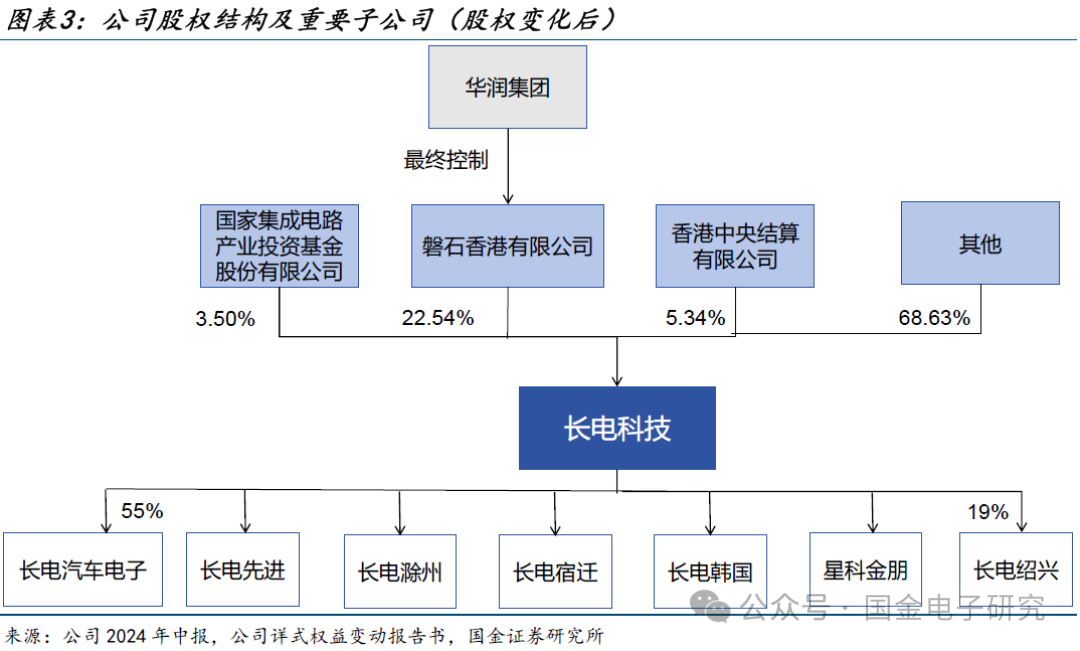

华润集团或将成为公司实际控制人。据公司公告,此前公司前两大股东分别为国家大基金二期与芯电半导体,2024年3月国家集成电路产业基金二期、芯电半导体与警石香港签订《股份转让协议》,总共转让金额为116.9亿元,本次权益变化后,公司第一大股东国家大基金二期所占股份份额从13.24%变更为3.5%,芯电半导体将12.79%的股份全部转让,而磐石香港将占公司股本为22.54%,成为公司第一大股东,磐石香港控股股东为华润集团,因此公司实际控制人将转变为华润集团,而此前公司无实际控制人。截至目前,该股权转让还在进行当中。

6月4日公司发布公告称,长电科技汽车电子(上海)有限公司发生工商变更,新增国家集成电路产业投资基金二期股份有限公司、上海集成电路产业投资基金(二期)有限公司等为股东,同时公司注册资本由4亿元增加至48亿元。公司全资子公司长电科技管理有限公司持有汽车电子55%的股权,为汽车电子控股股东。

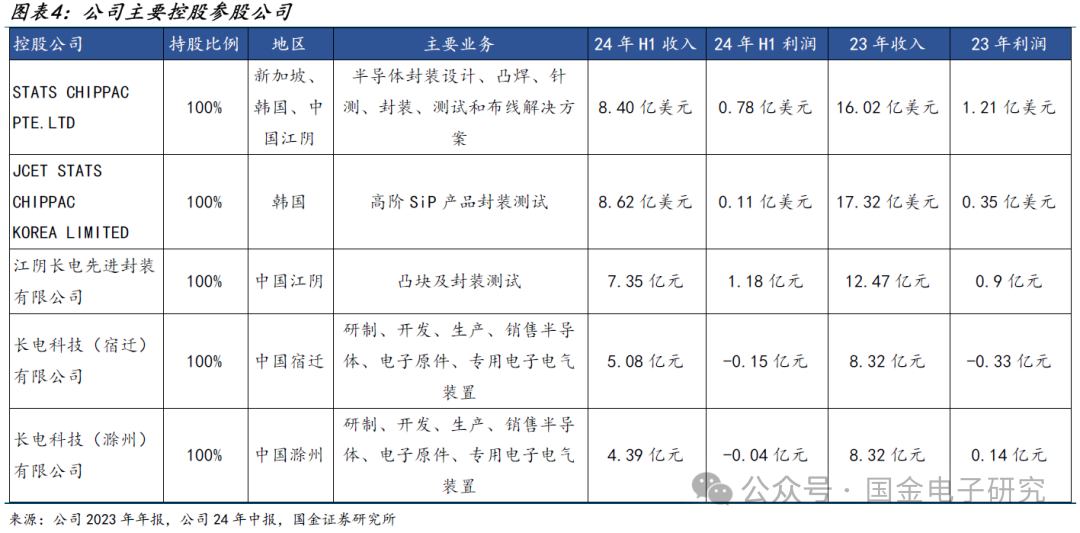

公司通过并购实现先进封装能力的提升和海外市场的拓展。公司拥有先进封装技术(SiP/WL-CSP/FC/eWLB/PiP/PoP和XDFOI系列等)以及混合信号/射频IC测试等技术。公司在中国、韩国及新加坡设有八大生产基地和两大研发中心,在20多个国家和地区设有业务机构。公司客户结构优质,可与全球客户进行紧密的技术合作并提供高效的产业链支持。

公司在中国、韩国及新加坡拥有八大生产基地与两大研发中心,在美国、欧洲、英国等全球20多个国家地区设立办事处。公司2015年收购在半导体封装领域拥有超过20年经验的星科金朋,星科金朋分为韩国/新加坡/江阴三个厂区,主要布局高阶SiP/FO-WLP/fcCSP等技术;长电韩国主要布局手机和可穿戴设备等的高端SiP等技术;江阴厂区包括长电本部、长电先进和长电微电子等,生产BGA/QFN/SiP /Bumping/TSV/WLCSP等产品;长电滁州与宿迁主营传统封装,主要是分立器件和通用IC类产品封装。

通过与核心客户的深度合作,公司成功把握行业升级和新技术趋势的机遇。在5G移动终端领域,公司提早布局高密度SiP技术,与多个国际高端客户合作完成了多项5G射频模组的开发和量产。在国外客户导入方面,韩国工厂在2021年与多款欧美韩车载大客户展开汽车产品模组合作开发,主要应用于智能座舱和ADAS。2022年,韩国工厂与下游大客户达成了新能源汽车芯片项目的合作,产品应用于该客户车载娱乐信息和ADAS辅助驾驶。2023年公司FDFOITM Chiplet高密度多维异构集成系列工艺已按计划进入稳定量产阶段,应用于高性能计算、汽车电子、5G等领域,同步实现国际客户4nm节点多芯片系统集成封装出货。

3、业绩有所复苏,持续优化业务结构丰富客户群体

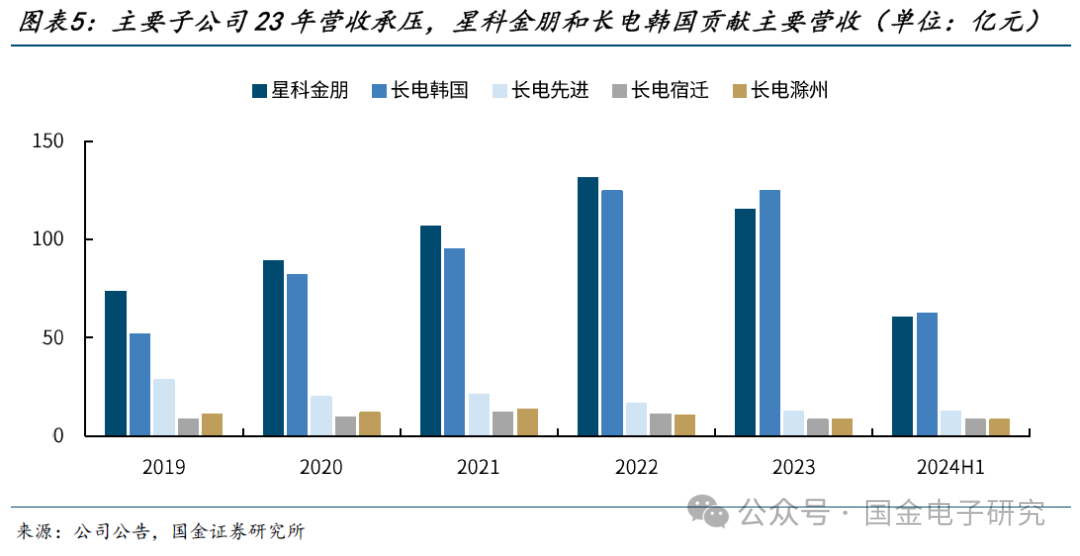

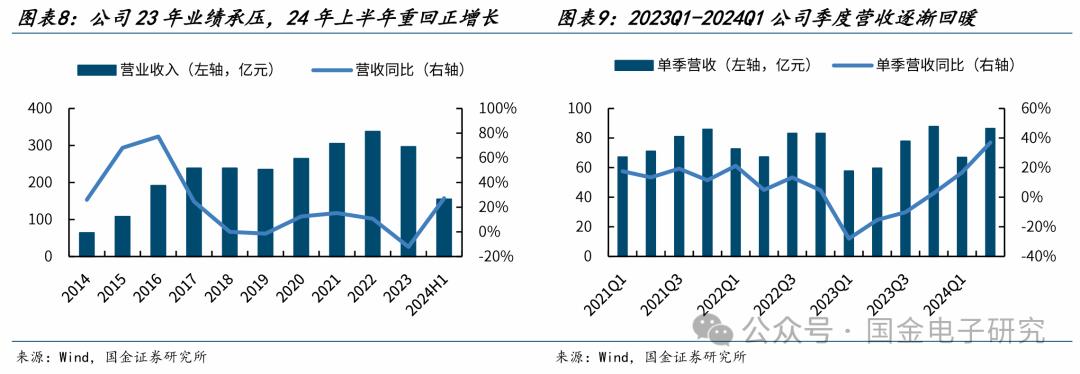

公司23年业绩承压,24年上半年受益于国内外补库需求,逐渐摆脱下行周期影响。2019至2022期间,公司营收呈现稳健增长的态势,分别为235.26亿、264.64亿、305.02亿和337.62亿。受全球半导体市场下行周期和终端市场疲软的影响,公司业绩在2023年有所下滑,其中2023Q1出现较大幅度下滑,营收为58.6亿元,同比下降28%。在下游消费复苏的推动下,2023Q1-2024Q2单季度营收逐渐回暖,同比增长率持续上升。公司2023年累计收入达到297亿元,2024 年上半年实现营业收入人民币154.9亿元,同比上升27.2%;其中一季度同比上升16.8%,二季度同比上升36.9%,环比上升26.3%。

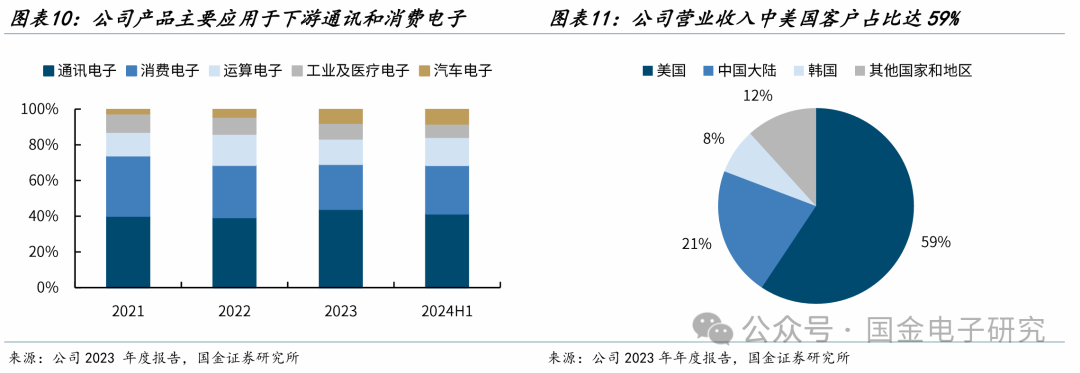

公司产品下游应用领域主要集中于通讯、消费、运算、工业及医疗和汽车电子。公司2023年度营业收入按市场应用领域划分情况:通讯电子占比 43.9%、消费电子占比25.2%、运算电子占比14.2%、工业及医疗电子占比8.8%、汽车电子占比7.9%,在通讯电子、汽车电子领域展现出强劲的增长势头。公司2024年上半年二季度各应用分类收入环比均实现双位数增长,其中汽车电子收入环比增长超过50.0%,通讯电子收入同比增长超过40.0%,消费电子收入同比增长超过30.0%,运算电子结束自去年上半年以来的调整趋势,今年上半年同比增长超过20.0%。

按客户所在地划分,公司的客户主要集中于美国市场和中国大陆,其中美国客户占比达59%。公司客户涵盖行业内大部分龙头客户,根据芯思想研究院报告,目前全球前二十大半导体公司中有85%已与公司建立了业务合作关系。主要客户对象为集成电路制造商、fabless厂商以及晶圆代工厂。截至2023年,公司海外业务营收占比为78.38%,近年来稳定保持在70%以上。2023年公司前五大客户的销售额达150亿元,占年度销售总额的50.68%。

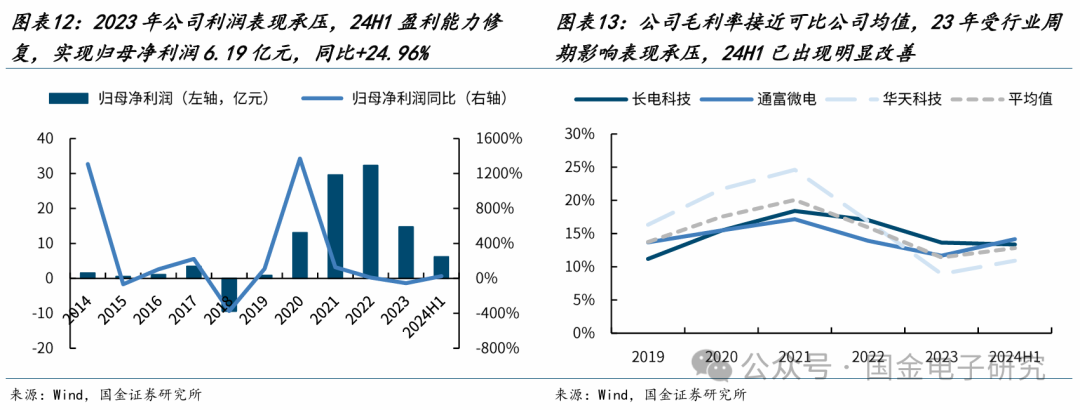

受行业景气度影响,23年公司及同业可比公司盈利能力表现承压,24H1已出现明显改善。2019-2022年公司归母净利润分别为0.89亿、13.04亿、29.59亿、32.31亿元。一方面,公司通过整合内部资源,深度受益于星科金朋的先进封装出货放量带来的盈利释放;另一方面,19-21年为上一轮半导体景气度高点,公司实现了归母净利润持续三年实现高速增长。进入23年后,下游消费电子拉货不及预期,半导体产业进入去库阶段,国内外客户需求疲软,导致公司产能利用率下降,盈利水平出现下滑,2023年归母净利润为14.7亿元,同比下降54.48%。24年上半年,海外及国内客户开始进入主动补库阶段,公司稼动率及盈利能力出现明显回升,24年上半年公司实现归母净利润6.19亿元,同比+24.96%。

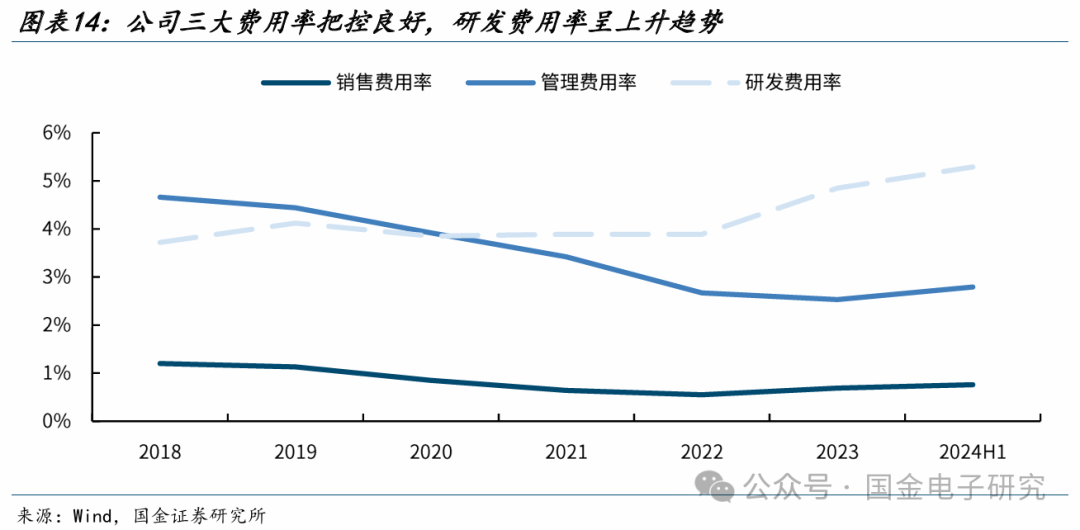

公司三大费用率把控良好,研发费用率呈上升趋势。公司持续优化管理团队,管理费用率呈逐渐下降趋势。公司销售费用率基本保持稳定态势。此外,公司研发费用率缓步上升,反应出公司重视研发,前瞻布局先进封装技术。

二、半导体行业周期复苏,先进封装构建更强未来

1、行业持续复苏与增长,公司海外业务确定性强

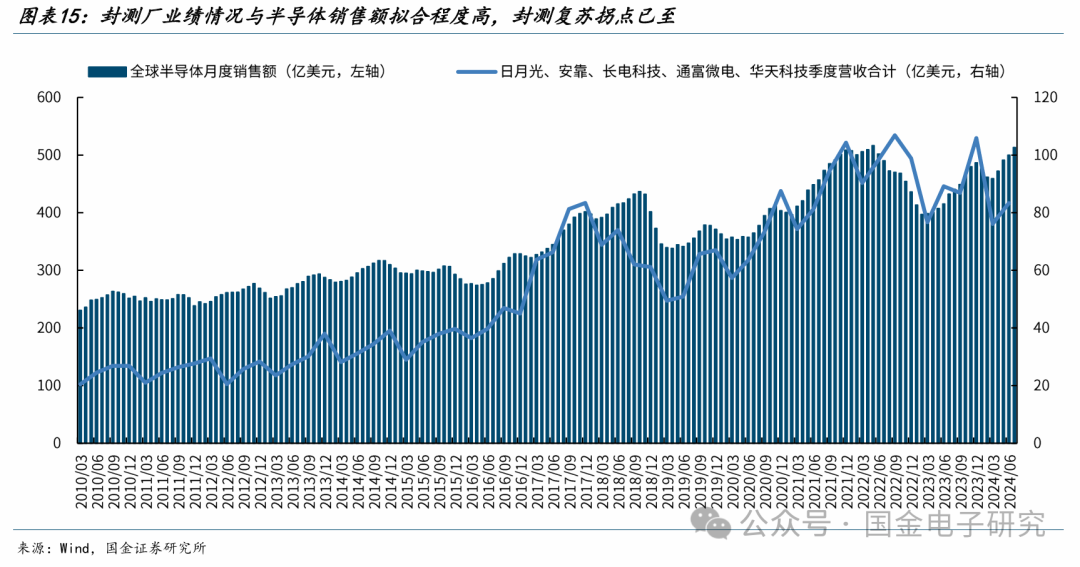

封测厂营收与半导体销售额呈高度拟合关系。封测环节在半导体产业链中相对靠后,封测厂的产品将产业链最终产品进入设计厂商库存。因此,在库存水位较高的情况下,受IC设计厂商砍单影响,封测厂商业绩会出现明显下滑;但若下游需求好转,IC设计厂商会优先向封测厂商加单,加工处理之前积累的未封装晶圆,进而推动整体产业链从底部实现反转。从规模上看,全球龙头半导体封测厂营收变化趋势与全球半导体销售额基本保持一致。

半导体景气度逐渐恢复,销售额有望重新进入上行阶段。半导体销售额整体趋势显示,在2010年到2023年的时间跨度内,行业共经历了两个明显的增长周期,目前面临新的增长开端。季度规律显示,销售额在第一季度和第四季度较高,在第二季度和第三季度相对较低,符合传统电子产品和制造业的季节性波动。随着终端出货量的改善和库存压力减轻,半导体行业将迎来下游需求的逐渐回暖,半导体行业的景气度有望逐渐恢复。

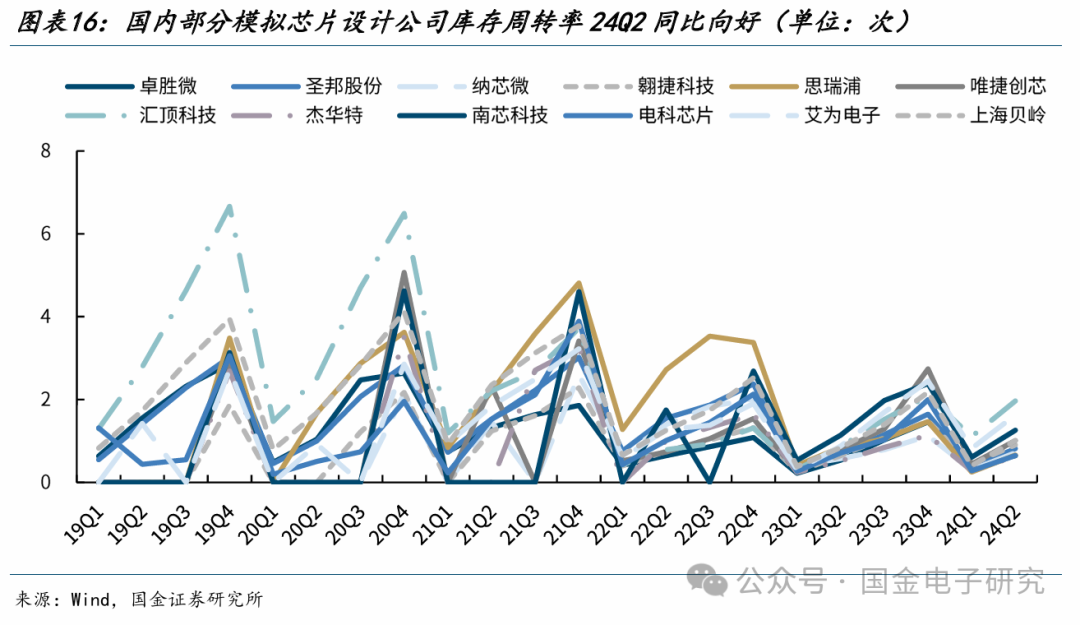

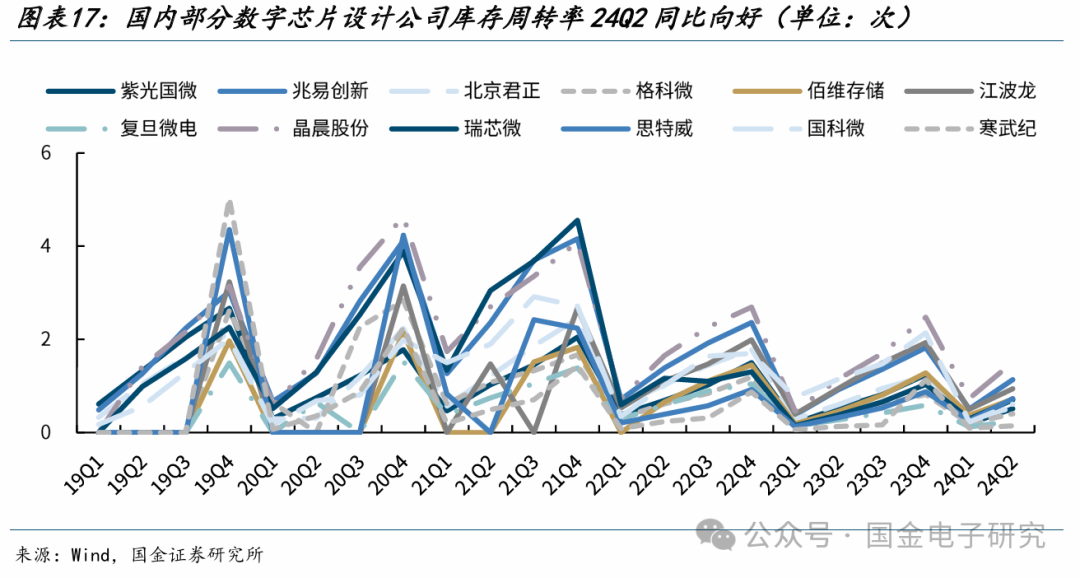

国内半导体产业链库存周转率好转,下游需求稳步向上。从供给端来看,2023年半导体芯片库存压力较大,A股模拟和数字芯片设计厂商23Q2库存周转率平均为0.75次和0.60次。2024年下游需求恢复,A股模拟和数字芯片设计厂商24Q2库存周转率出现修复,平均为0.99次和0.68次。24H2行业将进入旺季,预计全年库存周转率将保持恢复态势。

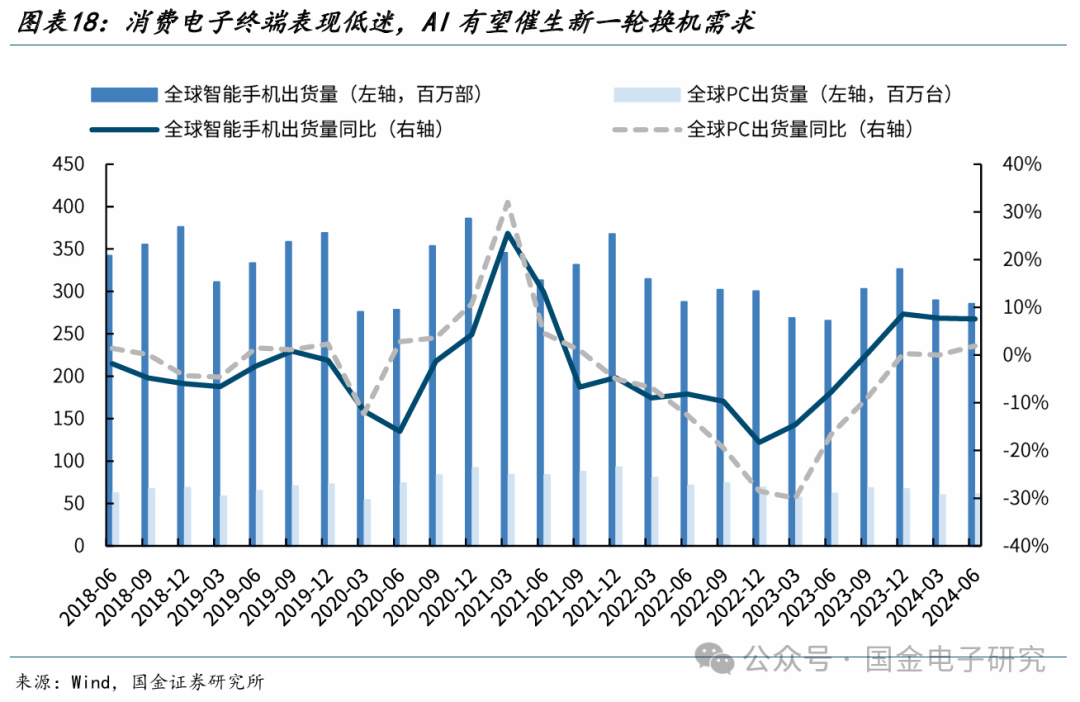

从需求端来看,AI给电子行业带来了新的生机和活力,终端市场出货量呈现好转趋势,为行业景气度释放积极信号。2023下半年手机和PC市场的出货量已逐渐摆脱低迷状态,根据Counterpoint数据,2023Q4全球智能手机出货量同比+7%,达到3.232亿台,24年上半年继续延续正增长态势。据Gartner数据,2023Q4全球PC出货量总计6330万台,同比+0.3%。展望未来,端侧AI的落地有望为消费电子带来新一轮换机需求。

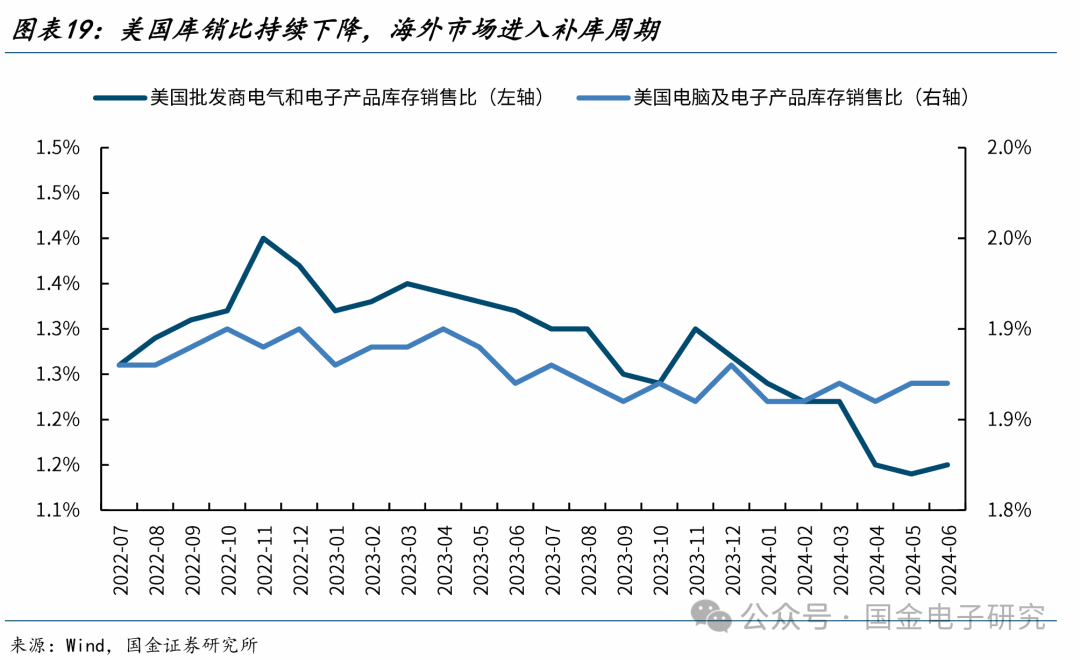

海外下游库销比持续下降,电子产品需求旺盛。2024年5月美国电子电气产批发商库销比为1.17%,商品库销比保持稳定,均处于较低水平。美国电子电气市场的消费需求正在上升,批发零售端将进入补库周期。

公司2024H2有望受益于硬件换机需求。6月11日苹果首个生成式AI大模型Apple Intelligence正式登场,测试版将于今年秋季作为iOS 18、iPadOS 18和macOS Sequoia的内置功能推出。公司下游以手机等通讯、消费电子类产品为主,2023H2主要以去库存为主,业绩增速表现一般。2024年消费电子创新和需求复苏有望提升公司业绩。

2、后摩尔时代,封装市场规模稳定增长,先进封装为主要驱动力

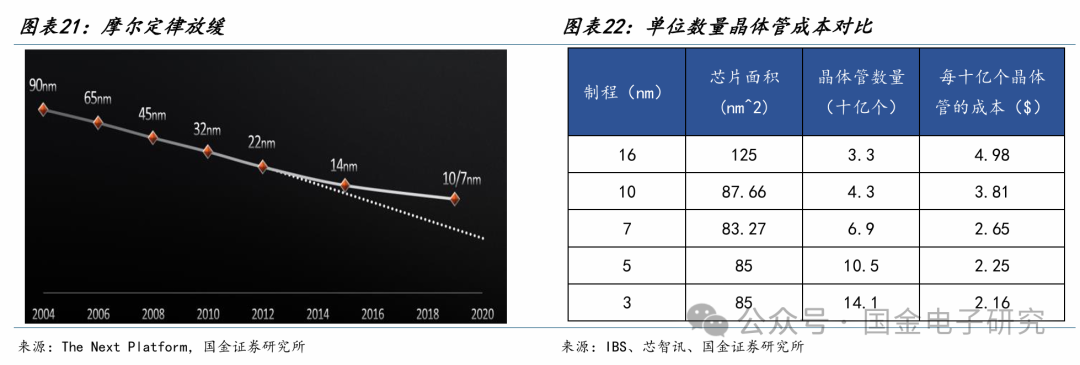

随着摩尔定律演进,技术研发成本不断攀升,研发周期延长,先进封装技术的重要性日益凸显。这一技术不仅能有效解决异质高密度集成的挑战,更能提升系统性能并降低成本。当前先进制程工艺制成尺寸逼近物理极限(3nm至1nm),摩尔定律所带来的每1.5-2年晶体管数量翻倍、性能提升或成本降低的效应逐渐减弱。这一趋势表明摩尔定律放缓,集成电路产业面临新的挑战。芯片上容纳的晶体管数量不断增加,单位数量晶体管的成本下降幅度却在持续降低,IBS统计数据显示,从16nm到10nm,每10亿颗晶体管的成本降低了23.5%,而从5nm到3nm的成本下降仅为4%。摩尔定律的成本效应愈发显著,先进封装技术成为产业发展的新焦点。

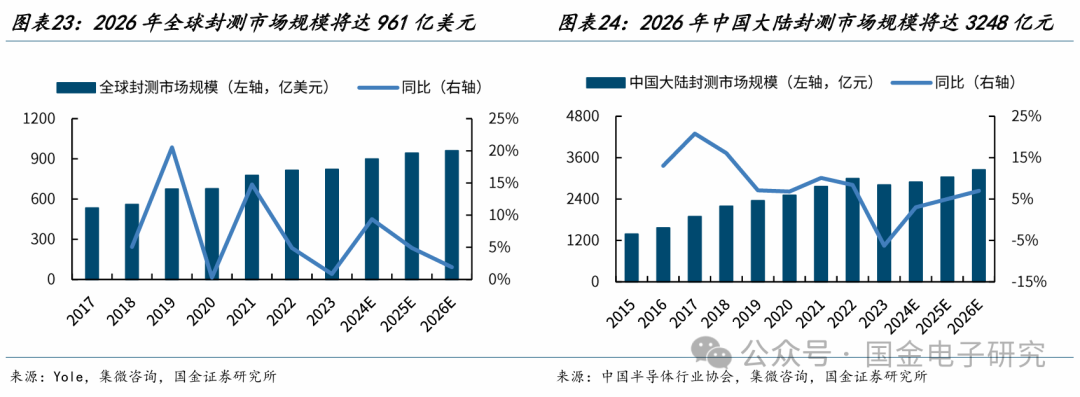

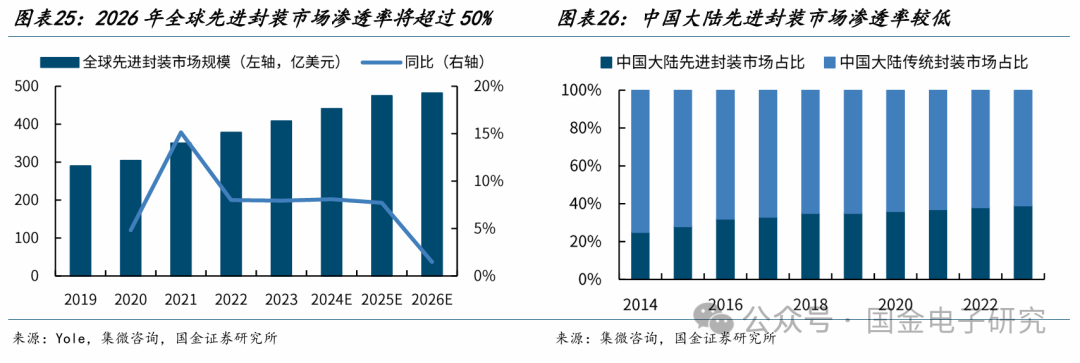

集成电路封测市场规模逐年增长。据Yole及集微咨询数据,2022年全球封测市场规模为815.0亿美元,同比增长4.9%,预计到2026年市场规模有望达961.0亿美元,2022年-2026年CAGR为4.2%。中国大陆作为封测产业的三大市场之一,市场规模呈增长趋势。据中国半导体行业协会以及集微咨询数据,2022年中国大陆封测市场规模为2995.0亿元,预计到2026年市场规模有望达3248.4亿元。

先进封装市场规模及占比持续提升,中国大陆先进封装占比有望不断提高。据Yole及集微咨询数据,预计到2026年,全球先进封装市场规模将达到482.0亿美元,2022年至2026年的复合年增长率为6.3%,先进封装占比有望超过50%。中国大陆的先进封装市场规模快速成长,据中国半导体行业协会统计及集微咨询数据,2020年中国大陆先进封装市场规模为903亿元,市场占比仅为36%,预计2023年中国先进封装市场规模将达1330亿元,2020-2023年4年的复合增长率约为13.8%。目前,国内先进封装市场占比为39.0%,与全球先进封装市场占比(48.8%)相比仍有较大差距,有较大提升潜力。

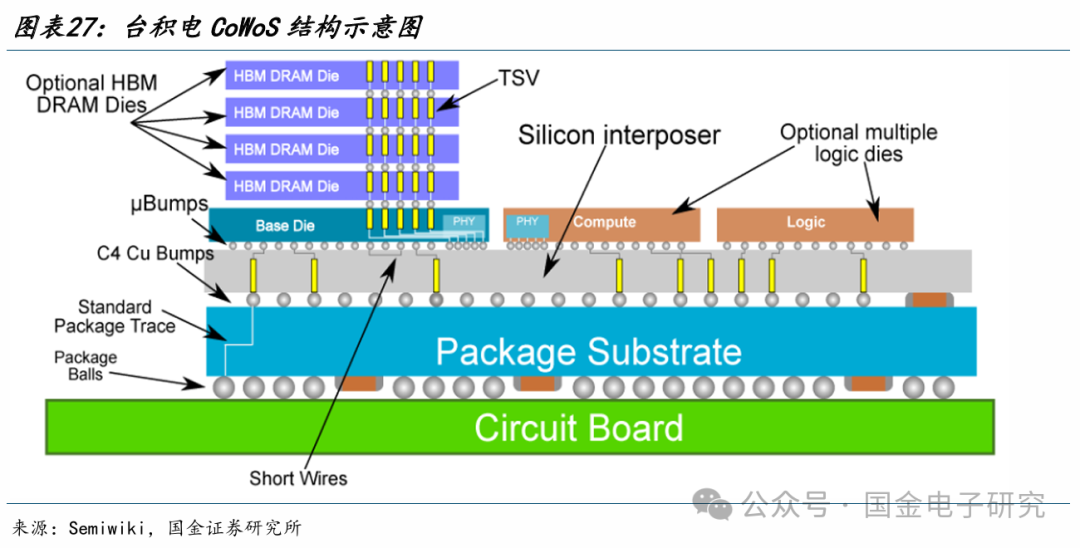

CoWoS(Chip on Wafer on Substrate)是台积电2011年推出的首个2.5D先进封装技术,包括CoWoS-S、CoWoS-R和CoWoS-L三类。

CoWoS-S包括CoW和oS两部分,芯片间通过CoW工艺与硅晶圆相连,再通过凸块将CoW芯片与基板相连。该技术用微凸块和硅穿孔工艺代替传统引线键合,将不同功能的芯片堆叠在同一个硅中介层上实现互联,具有缩小封装尺寸、降低功耗、提升系统性能的优点。

CoWoS-R是扇出型晶圆级封装,该技术利用RDL内插件实现芯片间的互连(常用于HBM和SoC的异构集成),RDL重布线层由聚合物和铜线组成,具有较高的机械灵活性。这种灵活性提高了C4连接的完整性,可以扩大封装尺寸以满足更复杂的功能需求。

CoWoS-L是扇出型晶圆级封装,它结合了CoWoS-S和InFO技术的优点,通过使用带有LSI(局部硅互连)芯片的互插器实现芯片间的互连,并通过RDL层实现电源和信号传输,集成最为灵活。

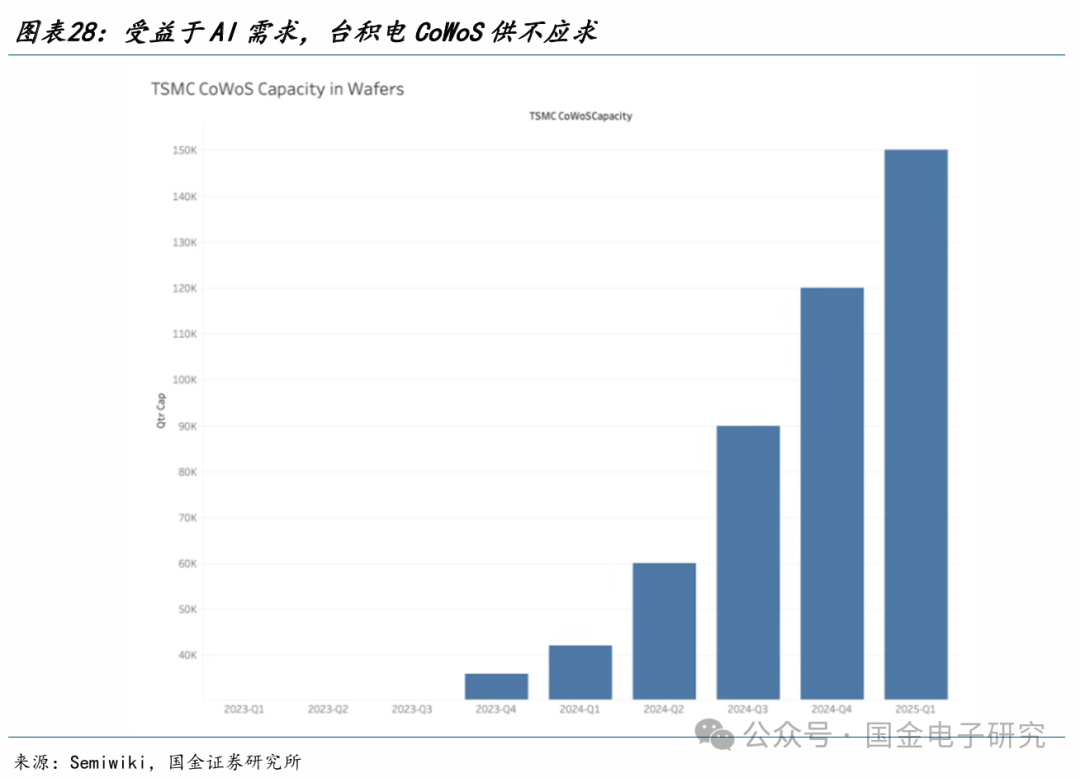

AI需求旺盛,CoWoS、HBM等先进封装供不应求。目前台积电所有AI和HPC客户都需要先进的封装,以便在中介层上集成高带宽内存,英伟达、AMD的AI芯片都采用了台积电CoWoS先进封装方案。8月台积电宣布已与群创光电签订合约购买南科厂房及基础设施以扩充CoWoS产能,尽管台积电正在增加尽可能多的先进封装技术,但产能仍未满足需求。台积电宣布计划以超过 60% 的复合年增长率扩大CoWoS产能,至少到 2026 年为止。

三、先进封装平台布局:突破大算力大存储挑战,实现全球化市场扩展

1、公司产品下游应用领域丰富,内生外延驱动产业升级

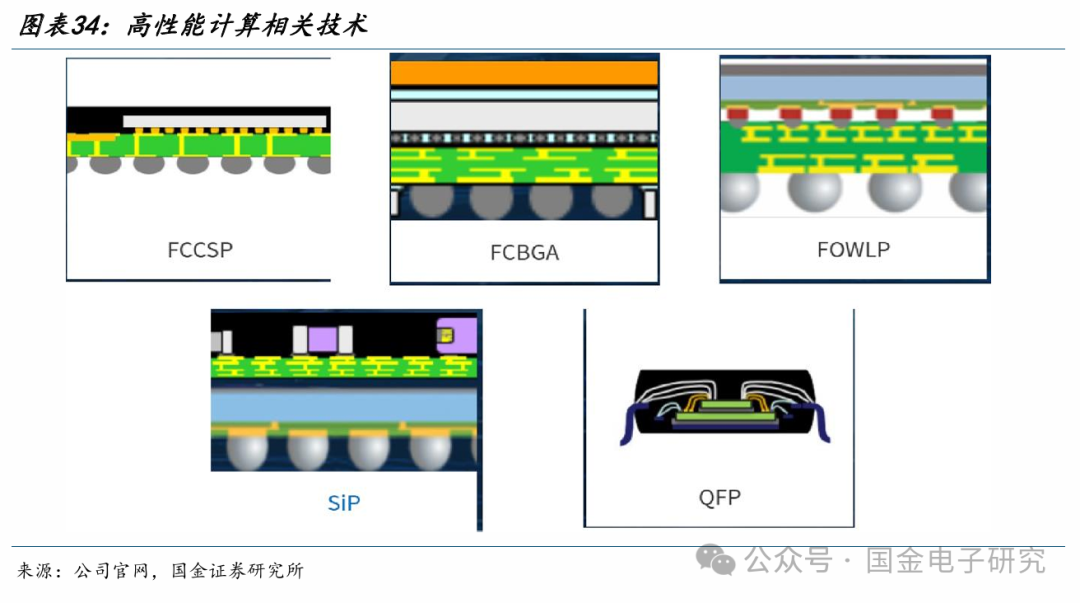

公司在先进封装技术方面全面布局,尤其是高密度SiP、大尺寸倒装技术及晶圆级封装技术,相关收入占据公司总收入超过三分之二。在产品和技术应用方面,公司专注于高性能封装技术的发展,涉足Chiplet技术、2.5D/3D封装、晶圆级封装(WLP)和高密度异构集成等关键领域。

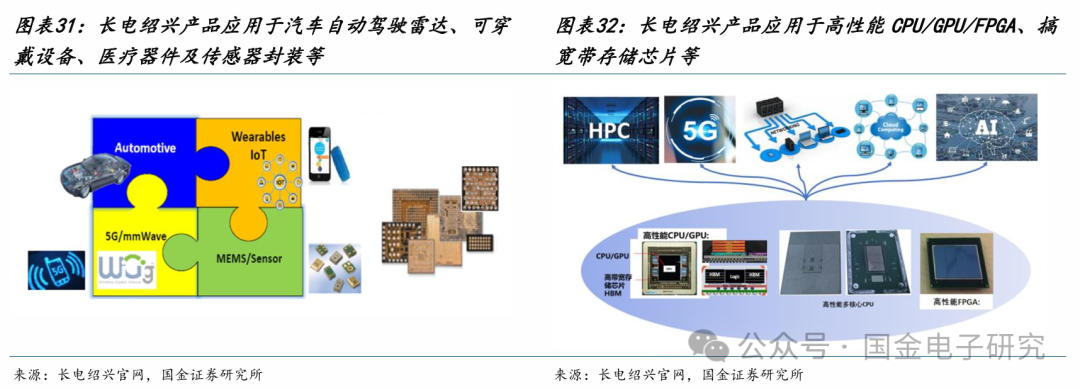

最近几年,公司加速向市场需求增长显著的汽车电子、高性能计算、存储、5G通信等高附加值市场的战略布局,持续聚焦高性能封装技术高附加值应用,进一步提升核心竞争力。

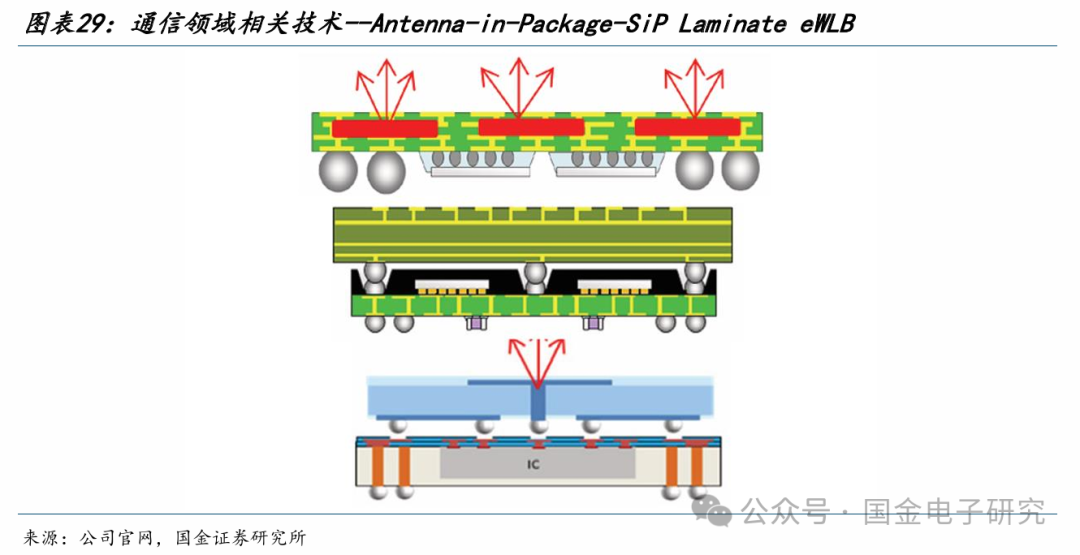

通信:公司在大颗FCBGA封装测试技术上已累积十余年经验,具备从12x12mm到77.5x77.5mm全尺寸FCBGA量产能力。2023年,公司已大规模生产面向5G毫米波市场的射频前端模组和AiP模组,并在客户中率先引入5G毫米波L-PAMiD产品和测试的量产方案,同时在海外市场实现了5G毫米波的商用。

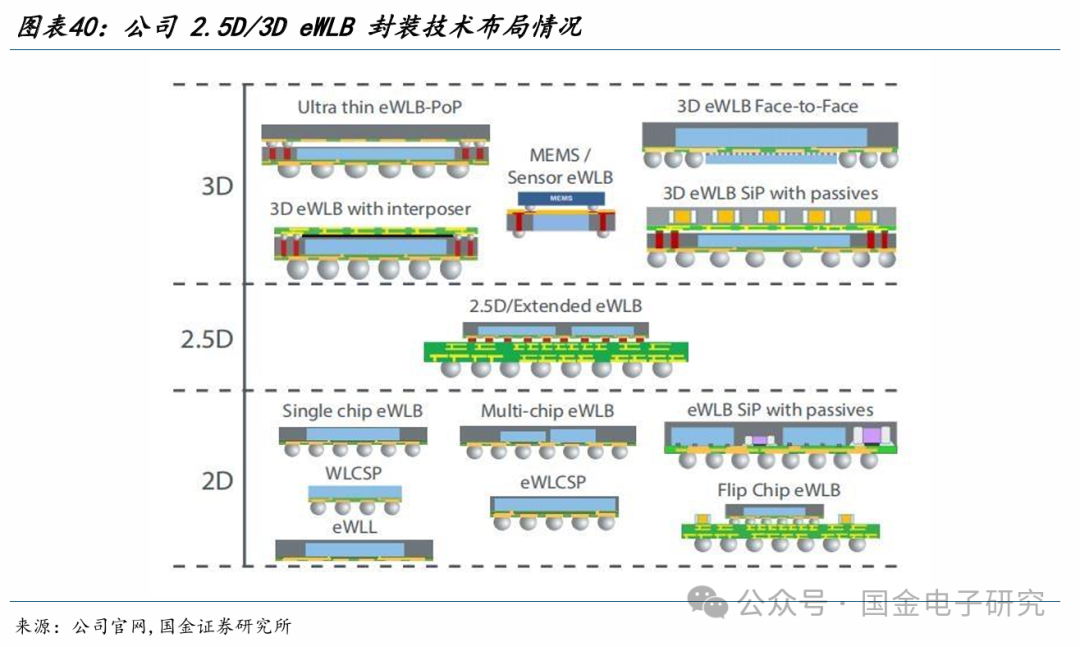

公司参股19%的长电绍兴,聚焦先进封装产线。长电绍兴于2019年成立,从事300mm集成电路中道晶圆级先进封装的研发及量产,2021年一期项目结项,项目导入HDFO(高密度扇出封装)业务,完全达产后可形成12英寸晶圆级先进封装48万片的年产能,产品主要面向5G通信、人工智能、高性能计算机及自动驾驶等方面的应用。

长电绍兴聚焦先进封装,主要封装技术包括eWLB、HDFO、2.5DSiP、3D SIC、3DSiP等。长电绍兴封装技术主要面向高I/O数、高密度的异质整合封装需求,如高性能CPU/GPU及其与高带宽存储芯片的整合封装,网络芯片封装,高性能FPGA产品封装等,服务于高性能计算、5G通信等终端应用。此外,该技术还应用于汽车自动驾驶雷达、可穿戴设备、医疗器件等。2023年6月长电绍兴项目发布最新FO-AiP东湖晶圆级异构集成技术,借助晶圆级封装技术实现多种芯片的异构集成。该技术广泛应用于汽车智能驾驶、IOT毫米波传感、星链通讯等领域,涵盖汽车、物联网、卫星等多个创新领域。

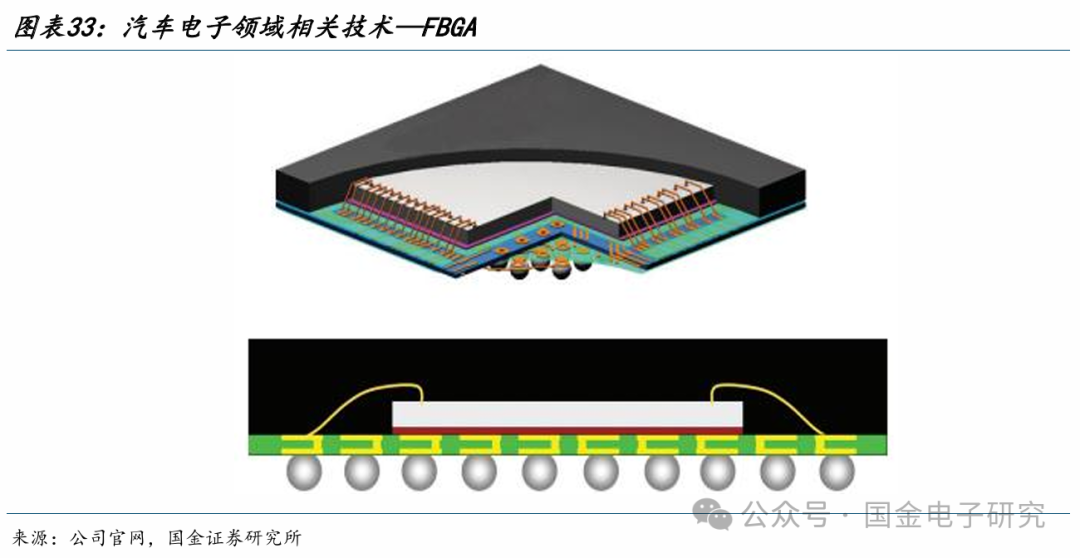

汽车电子:公司设有专门的汽车电子事业中心,产品类型已覆盖智能座舱、智能网联、ADAS、传感器和功率器件等多个应用领域。目前海内外八大生产基地都有车规产品开发和量产布局,并积极与Tire1/OEM厂商建立战略伙伴关系。2023年4月,公司与上海临港合资成立公司,于上海自由贸易试验区临港新片区建立汽车芯片成品制造封测生产基地;12月,公司与宁德时代签订合作协议,进一步推动汽车电子领域和新能源汽车产业的蓬勃发展;2024年6月,国家大基金二期正式入股长电科技汽车电子公司。

高性能计算:公司将研发投入到高密度多层重布线扇出型封装技术FO-MCM,该技术可以提供稳定高良率的产出。公司提供全方位AI人工智能/IoT物联网解决方案,国内厂区涵盖了封装行业的大部分通用封装测试类型及部分高端封装类型,且产能充足、交期短、质量好(良率均能达到99.9%以上)。

2024年7月,江苏省重大产业项目长电微电子晶圆级微系统集成高端制造项目(一期)完成了规划核实工作,后续将正式竣工投产。长电微电子晶圆级微系统集成高端制造项目一期建成后,可达年产60亿颗高端先进封装芯片的生产能力。项目聚焦全球领先的2.5D/3D高密度晶圆级封装等高性能封装技术,提供从封装协同设计到芯片成品生产的一站式服务。

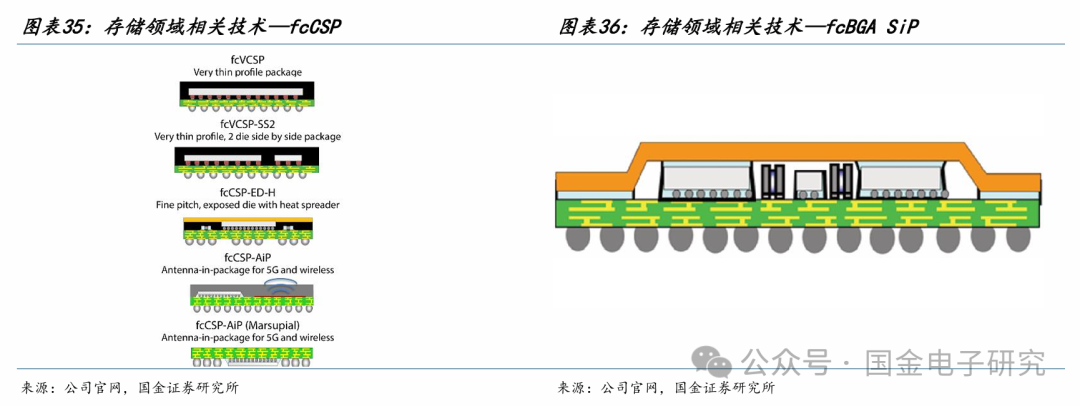

存储:持续加注研发,积极寻求外延机会。公司服务覆盖DRAM、Flash等各种存储芯片,目前已积累20多年存储封装量产经验,16层NAND Flash堆叠、35μm超薄芯片制程能力、Hybrid异型堆叠等存储封测技术均处于国内行业领先的地位。

2024年8月,公司之前宣布的以现金方式收购晟碟半导体(上海)有限公司80%的股权交易已经得到了上海市闵行区规划和自然资源局的批准。本次交易的出售方母公司西部数据是全球领先的存储器厂商,晟碟将成为公司与西部数据分别持股80%/20%的合资公司,本次交易完成之后,有助于公司与西部数据建立起更紧密的战略合作关系,增强客户黏性。

晟碟半导体主要从事先进闪存存储产品的封装和测试,产品类型主要包括iNAND闪存模块、SD、MicroSD存储器等。晟碟半导体2022年及23H1收入分别为34.98亿、16.05亿元,净利润为3.57亿、2.22亿元,对应净利率为10.2%、13.8%。

2、公司作为Chiplet技术先驱,持续致力于技术深耕和研发实力的提升

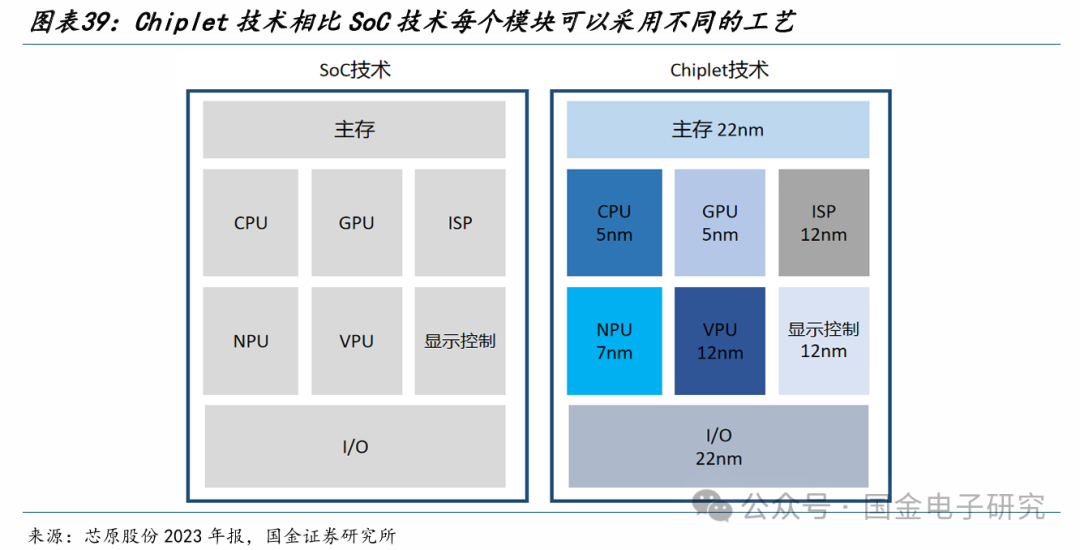

公司在Chiplet技术方面处于领先地位,通过多芯片架构显著提升晶体管数量和计算能力,满足高性能计算的需求。Chiplet作为AIGC时代下的关键技术之一,通过同构扩展和异构集成等方案,显著提升了晶体管数量和算力,满足了大数据、大模型和大算力的需求。目前,公司在2.5D、3D Chiplet中高速互联封装连接等方面取得了突破,预计将提升封装价值量,为产业带来更高的弹性和增长潜力。同时,公司已稳定量产XDFOI® Chiplet工艺,并设立工业和智能应用事业部,专注人工智能领域,为未来产业升级提供支持。

2.5D、3D、Chiplet高速互联封装连接取得突破。公司积极推动传统封装技术的突破,率先在晶圆级封装、倒装芯片互连、硅通孔(TSV)等领域中采用多种创新集成技术,开发差异化的解决方案。2.5D技术方面,公司2.5D eWLB利用eWLB中介层实现高密度互连,提供高效散热和快速处理速度,实现高带宽的3D集成。公司的EOL集成2.5D封装具备成熟的MEOL TSV集成经验,专注于经济高效的高产量制造,使TSV成为可行的商业解决方案。3D集成技术方面,公司面对面eWLB-PoP配置通过eWLB 模塑层,在应用处理器和存储器芯片之间提供直接的垂直互连,实现高带宽、极细间距的结构,其性能不逊色于TSV技术。

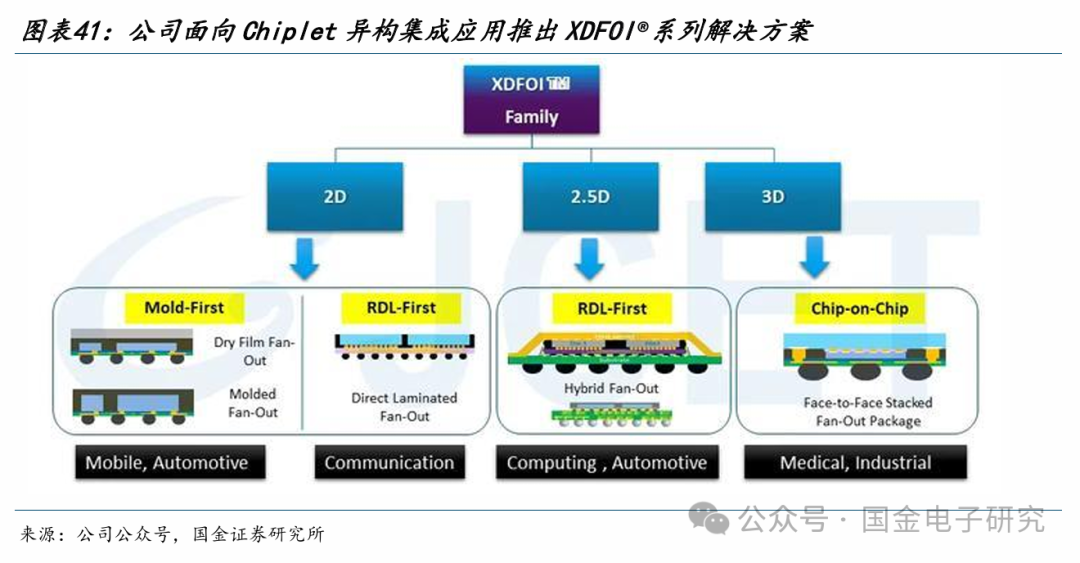

XDFOI® Chiplet工艺实现稳定量产。XDFOI®技术是一项面向Chiplet的高密度、多扇出型封装的高度异构集成解决方案。利用协同设计理念,XDFOI®技术实现了芯片成品的集成与测试一体化,覆盖2D、2.5D、3D集成技术。在2D MCM方案中,XDFOI®技术展现出成熟性,并在硅槽和硅孔方案的开发上不断取得进展。通过同构扩展和异构集成,XDFOI®提升了晶体管数量和算力,满足了大数据、大模型和大算力的需求,成为国内厂商与国际先进厂商竞争的关键优势。

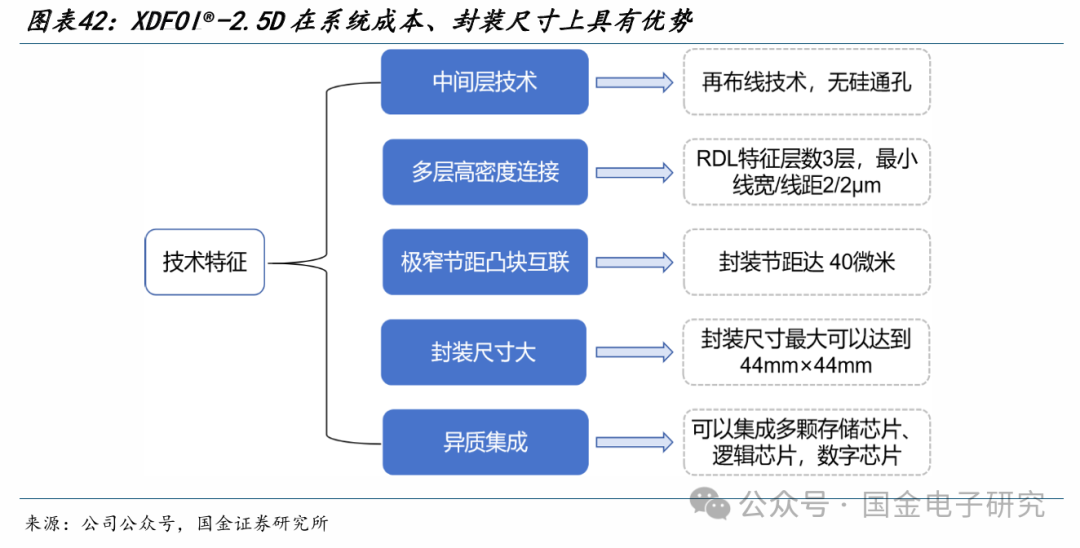

XDFOI®-2.5D是一种新型TSV-less超高密度晶圆级封装技术,因此,其在系统成本、封装尺寸上都具有一定优势。在设计上,该技术可实现3-4层高密度的走线,其线宽/线距最小可达2μm。此外,XDFOI技术所运用的极窄节距凸块互联技术,支持在其内部集成多颗芯片、高带宽内存和无源器件。这些优势可为芯片异构集成提供高性价比、高集成度、高密度互联和高可靠性的解决方案。

四、风险提示

外部贸易环境变化:公司的客户群分布在全球范围,其中美国市场为主要客户来源,占据了超半数的营收占比,应警惕贸易摩擦和地缘政治风险。

行业景气恢复不及预期风险:公司下游目前主要集中于消费电子、工业等领域。当前消费电子终端表现疲软,若后续下游复苏不及预期,可能会对公司业绩产生不利影响。

行业竞争加剧的风险:半导体行业竞争激烈,更多IDM、Fab厂布局先进封装产能,若后续先进封装赛道布局玩家过多,可能会造成行业竞争加剧的风险。

投资评级的说明:

买入:预期未来6-12个月内上涨幅度在15%以上;

增持:预期未来6-12个月内上涨幅度在5%-15%;

中性:预期未来6-12个月内变动幅度在 -5%-5%;

减持:预期未来6-12个月内下跌幅度在5%以上。

+

创新技术研究团队

樊志远(金麒麟分析师)(电子首席)/刘妍雪(金麒麟分析师)/邵广雨(金麒麟分析师)/邓小路(金麒麟分析师)/丁彦文/应明哲/周焕博/戴宗廷/赵汉青

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论