来源:国元期货研究

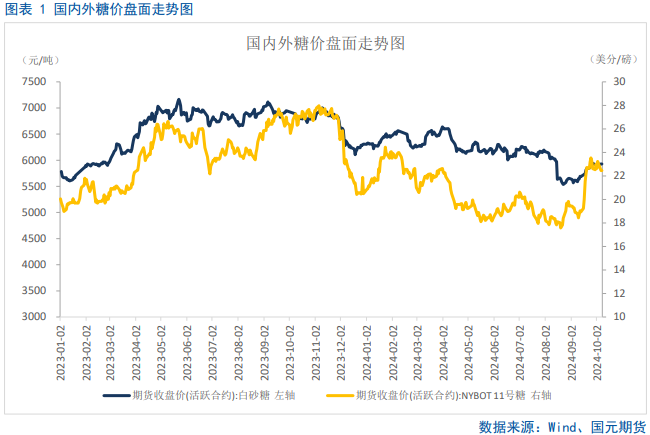

核心观点:偏空。此前国外糖市中充斥的短期和中期的利多因素已经在内外盘反应完毕,包括巴西方面本榨季食糖产量预估下修至4000万吨以下3950万吨附近,以及印度方面一贯坚持E20计划,2024/25榨季再度禁止食糖出口,并且解除了用甘蔗汁生产乙醇的限制,分别将原糖03合约与郑糖01合约推升至23美分以上和6000元以上。9月上半月巴西中南部地区的甘蔗压榨量与食糖产量降幅不及预期,主要原因在于其他州弥补了圣保罗地区食糖产量的损失,给予市场一定的偏空效应。

国外供需格局:中性偏空。1)巴西方面,9月上半月,中南部地区甘蔗压榨量达到4293.3万吨,同比增长2.46%。不过,受火灾影响,圣保罗州的压榨量为2477.2万吨,同比下降1.74%;相比之下,其他州的压榨量同比增长8.79%。巴西主产区的蔗糖产量同比微降0.08%,产量为312.4万吨。其中,圣保罗州的产糖量减少8.28%,降至196.8万吨;但其他州的产糖量增加了7.88%。2)印度方面,最近印度政府解除了2024/25榨季用甘蔗汁生产乙醇的限制,提高了乙醇采购价格,延长了食糖出口限制,并且允许糖厂使用甘蔗汁和B重糖蜜生产乙醇。

国内供需格局:中性偏空。美国农业部(USDA)旗下驻广州的海外农业服务局(FAS)发布报告显示,因甘蔗和甜菜的播种面积扩大,且与之形成竞争的作物利润下滑,预计中国2024/25榨季糖产量为1100万吨,上调60万吨;食糖消费量预计为1560万吨,下调10万吨。

进口利润:中性偏多。进口利润受原糖价格变化的影响而被动波动。目前由于原糖反弹幅度过大导致配额外进口窗口短暂关闭。

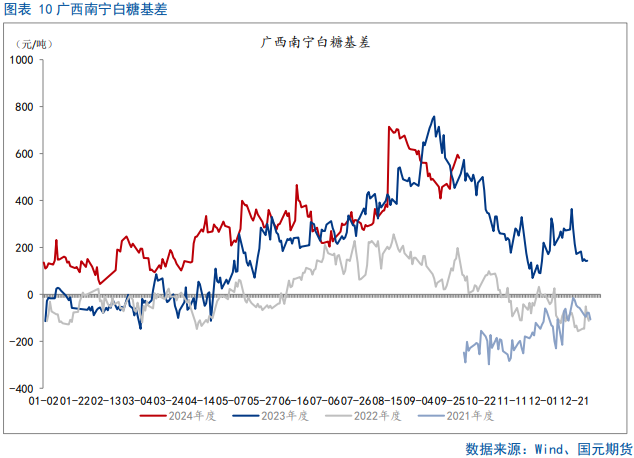

基差:中性。陈糖现货价格攀升导致基差攀升至高位。

宏观:中性。11月降息25BP的可能性偏大。

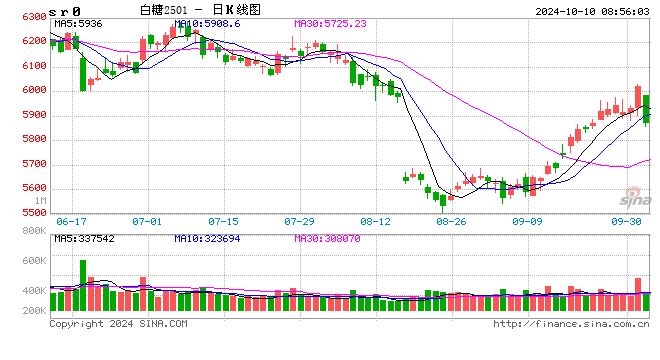

一、行情回顾

国庆期间,巴西产区久旱逢甘霖,改善了作物生长条件,美糖承压下跌,将此前录得的涨幅尽数回吐,国庆期间最终下滑0.40%。未来继续跟踪巴西产区天气及机构对于减产幅度的估值,数据调整情况将左右市场情绪,决定盘面能否再度进入上行趋势格局。国庆之后,郑糖盘面没有跟随原糖走势,反而大幅上行破6000元/吨,主要原因在于陈糖现货价格的影响。

二、全球白糖供需格局分析

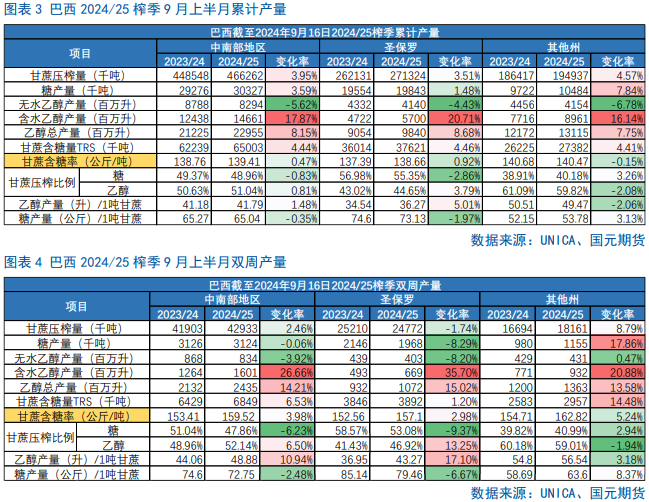

2.1 巴西2024/25榨季9月上半月双周产糖量同比降幅不及预期

2024/25榨季截至9月上半月,巴西中南部地区累计入榨量为46626.2万吨,较去年同期的44854.8万吨增加1771.4万吨,同比增幅达3.95%;甘蔗ATR为139.41kg/吨,较去年同期的138.76kg/吨增加0.65kg/吨;累计制糖比为48.96%,较去年同期的49.37%减少0.41%;累计产乙醇229.55亿升,较去年同期的212.25亿升增加17.3亿升,同比增幅达8.15%;累计产糖量为3032.7万吨,较去年同期的2927.6万吨增加105.1万吨,同比增幅达3.59%。

9月上半月,巴西中南部地区甘蔗入榨量为4293.3万吨,较去年同期的4190.3万吨增加103万吨,同比增幅2.46%;甘蔗ATR为159.52kg/吨,较去年同期的153.41kg/吨增加6.11kg/吨;制糖比为47.86%,较去年同期的51.04%减少3.18%;产乙醇24.35亿升,较去年同期的21.32亿升增加3.03亿升,同比增幅14.22%;产糖量为312.4万吨,较去年同期的312.6万吨减少0.2万吨,同比降幅达0.08%。

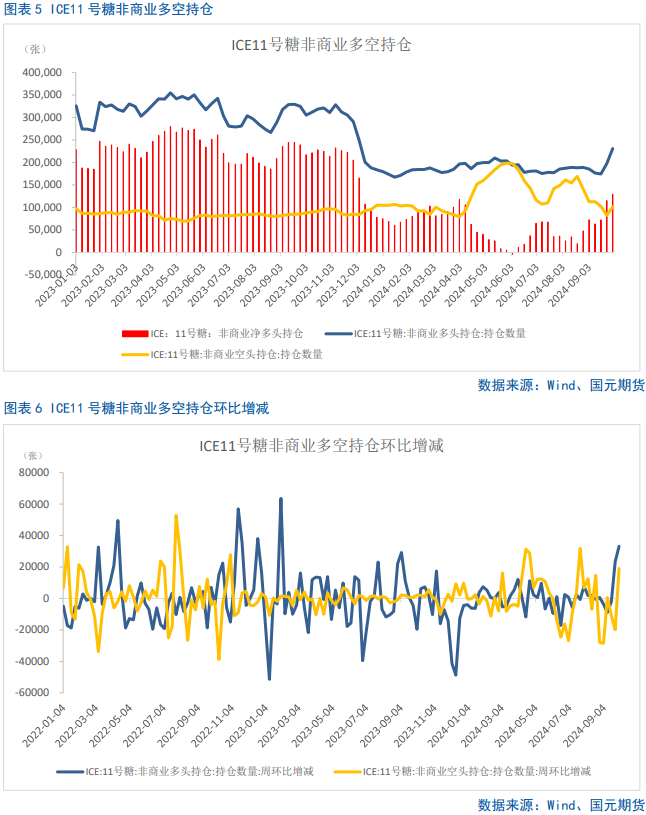

2.2 原糖净多仓推升至10个月新高

巴西作物前景恶化,印度政府决定解除甘蔗用于乙醇生产的限制,可能影响其食糖供应出口,对即将到来的2024/25年度全球供应量趋紧的担忧发酵推动市场乐观氛围较浓。CFTC公布的最新周度持仓报告显示,截止10月1日当周,对冲基金及大型投机客持有的原糖净多头仓位为129461手,较之前一周增加14078手,突破10个月最高水平,多头持仓为230838手,较之前一周增加33125手,空头持仓为101377手,较之前一周增加19047手。

2.3 巴西港口等待装运食糖船只数量环比小幅增加

航运机构Williams发布的数据显示,截至10月2日当周,巴西港口等待装运食糖的船只数量为79艘,此前一周为73艘。港口等待装运的食糖数量为339.27万吨,此前一周为320.55万吨,环比增加18.72万吨,增幅5.84%。桑托斯港等待出口的食糖数量为275.92万吨,帕拉纳瓜港等待出口的食糖数量为29.96万吨。

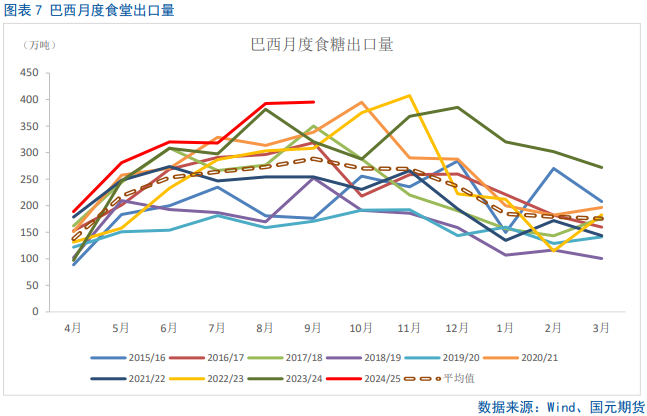

2.3 巴西9月食糖出口量环比增加

据外电10月4日消息,巴西对外贸易秘书处公布的出口数据显巴西9月出口糖395.3万吨,日均出口量为18.8万吨,较上年9月全月的日均出口量15.9吨增加18%。上年9月全月出口量为319万吨。

三、国内白糖供需格局分析

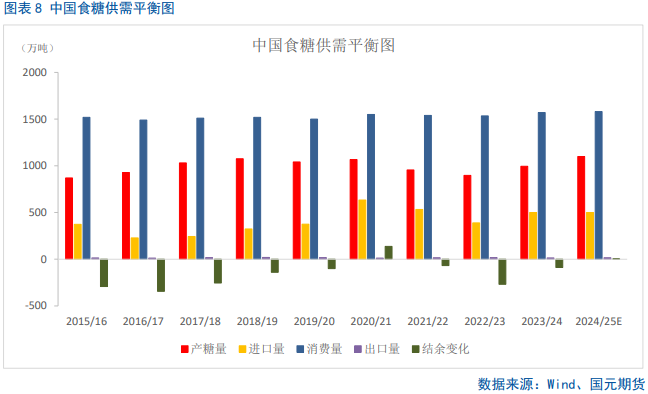

3.1 中国2024/25榨季食糖产需宽松

美国农业部旗下驻广州的海外农业服务局(FAS)发布报告显示,因甘蔗和甜菜的播种面积扩大,且与之形成竞争的作物利润下滑,预计中国2024/25榨季糖产量为1100万吨,上调60万吨;食糖消费量预计为1560万吨,下调10万吨。

中国农业农村部9月预测2024/25榨季我国食糖产量1100万吨,进口量500万吨,消费量1580万吨。

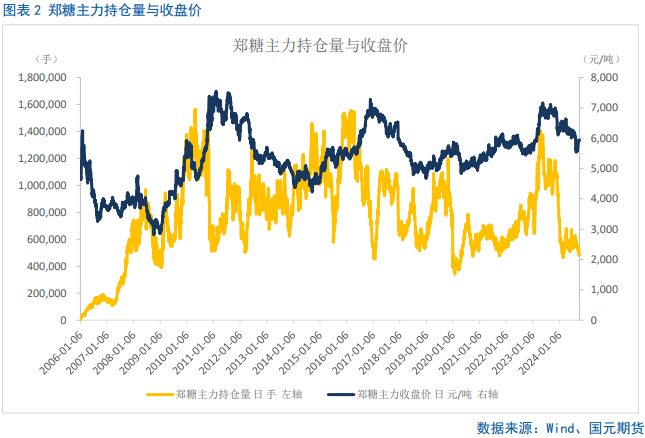

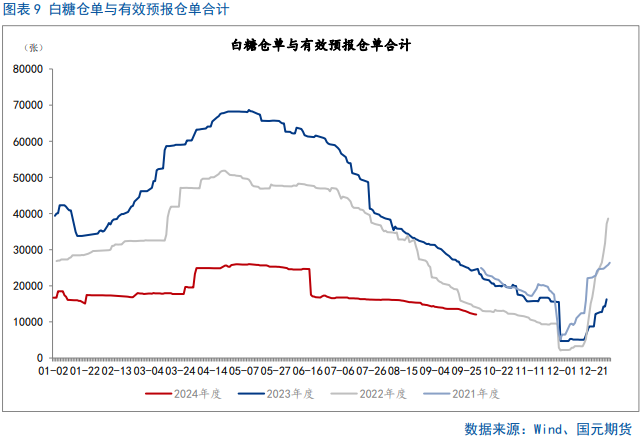

3.2 郑糖仓单数量环比减少

截至10月8日,郑糖仓单11946张,周环比减少50张;有效预报仓单数量100张,与上周持平;仓单与有效预报仓单合计12046张,同比减少12640张。

3.3 受陈糖清库影响,基差维持高位

目前国内糖厂陆续清库,现货价格较为坚挺,同时原糖价格飙升,加工糖厂报价维持高位,但远期糖源充裕,盘面继续冲高动能存疑,未来有可能期现双降。

四、后市展望

国际市场方面,9月上半月巴西中南部地区的甘蔗压榨量与食糖产量降幅不及预期,主要原因在于其他州弥补了圣保罗地区食糖产量的损失,此外天气预报显示,巴西即将迎来降雨,给予市场一定的偏空效应。

国内市场方面,糖厂陆续清库,价格比较坚挺,受原糖冲高的影响,加工糖厂报价维持高位,在远期糖源充裕的背景下,继续上冲动能有限,可关注远月合约的做空机会。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论