尽管持仓已逼近“监管临界点”,但巴菲特对美国银行的抛售仍未停止。

根据监管文件显示,自上周一以来的(9月30日至10月7日)六个交易日中,巴菲特旗下的伯克希尔·哈撒韦公司连续抛售美国银行股票,合计套现了约6.759亿美元。

连续3个月抛售美国银行股票

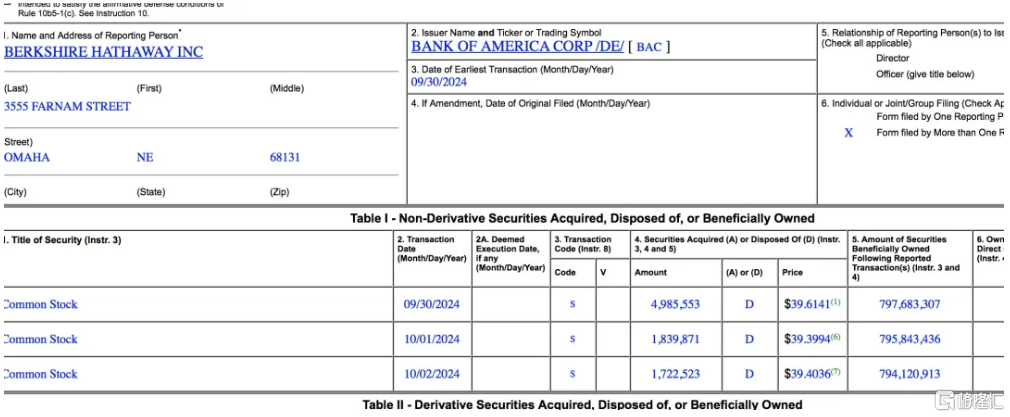

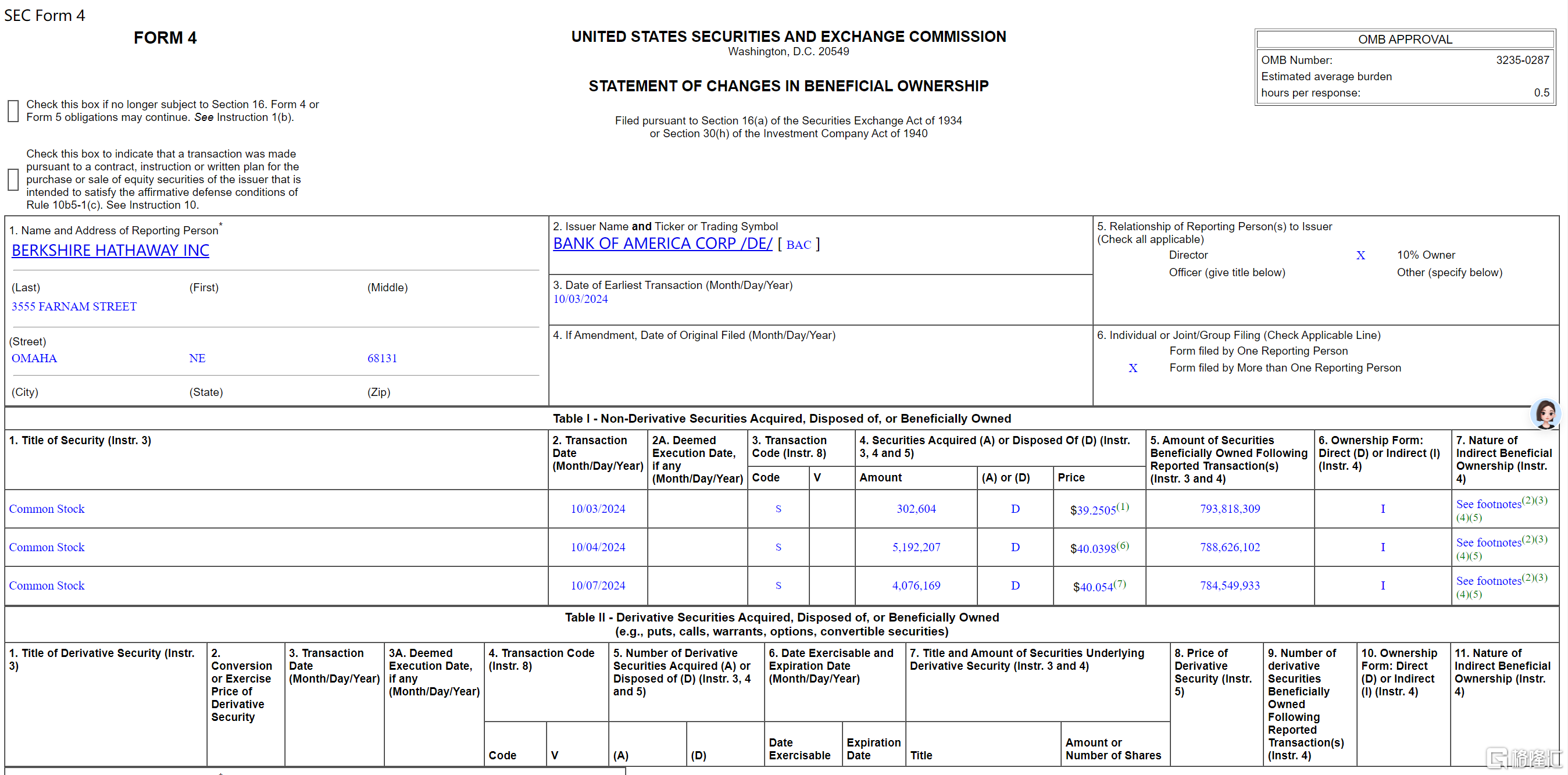

据美国证券交易委员会(SEC)监管信息显示,继上周的前三个交易日(9月30日至10月2日)抛售了价值约3.379亿美元的美国银行股票之后,巴菲特旗下的伯克希尔哈撒韦公司又在10月3日、4日、7日连续三个交易日减持957.1万股美国银行股票,合计套现约3.83亿美元。

据统计,这是自7月中旬以来,该公司披露的第14轮出售美银股票的交易,巴菲特已累计套现超100亿美元。

不过,值得注意的是,巴菲特最近两轮抛售的股票数量明显少于之前几轮。

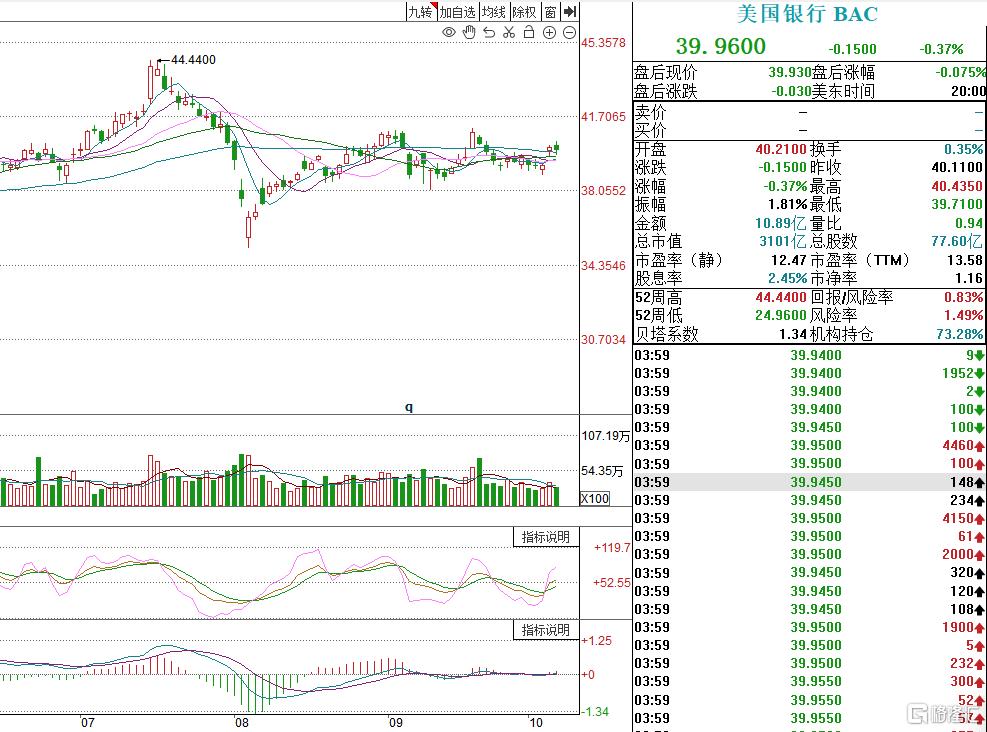

据伯克希尔公司的备案文件显示,当股价跌至39美元时,巴菲特的抛售往往会倾向于放缓。而截至周一,美国银行的股价收于39.96美元。

最新一轮抛售后,伯克希尔目前仍持有美银约10.1%的股份,价值约314亿美元,稳居第一大股东地位,但距“监管临界点”只差临门一脚了。

根据美国SEC的相关规定,当伯克希尔持股比例低于10%时,将不再需要像现在这样在两个工作日内披露其交易情况,而是改为每季度披露。

目前美国银行仍是伯克希尔哈撒韦的第三大持仓。若不考虑税收的影响,巴菲特自7月中旬以来出售美国银行股票的总收益加上自2011年以来获得的股息,已经超过了其购买美国银行股份所花费的146亿美元。

值得注意的是,前些年,巴菲特一直在增持美银股份,并称赞该银行的领导层,但到目前为止,他还没有对自己近期持续减持的决定做出公开解释。

或继续抛售美国银行

目前对于于巴菲特接连的抛售行为是不是真的意味着要清仓美国银行,还尚未可知。

不过按其习惯来说,当他开始卖出一只股票时,最终会清仓该股。

近年来,伯克希尔已经清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

分析人士认为,巴菲特极可能在减持到持股不足10%后,继续对美国银行“沉默式”减仓。

个中原因包括美银的估值过高,以及美联储时隔四年半的降息行动。

据了解,美国银行对于利率周期变化非常敏感,甚至可能比其他银行业同行更加敏感。

转投日本金融和航运股?

值得注意的是,近几个月来,巴菲特大幅减持各类股票。

2024年上半年,巴菲特的股票总卖出额为970亿美元,而新购股票仅为43亿美元。截至6月底,伯克希尔的现金储备接近2770亿美元(约合1.95万亿元人民币)。

Summit Global Investments的投资主管兼高级投资组合经理阿什·沙阿表示:“总而言之,巴菲特似乎认为目前最好的投资是现金和国债。”

此前,在2024年年度股东大会上,巴菲特明确表示,相对于股票市场上的可用资金以及世界各地的冲突,持有大量现金“相当有吸引力”。

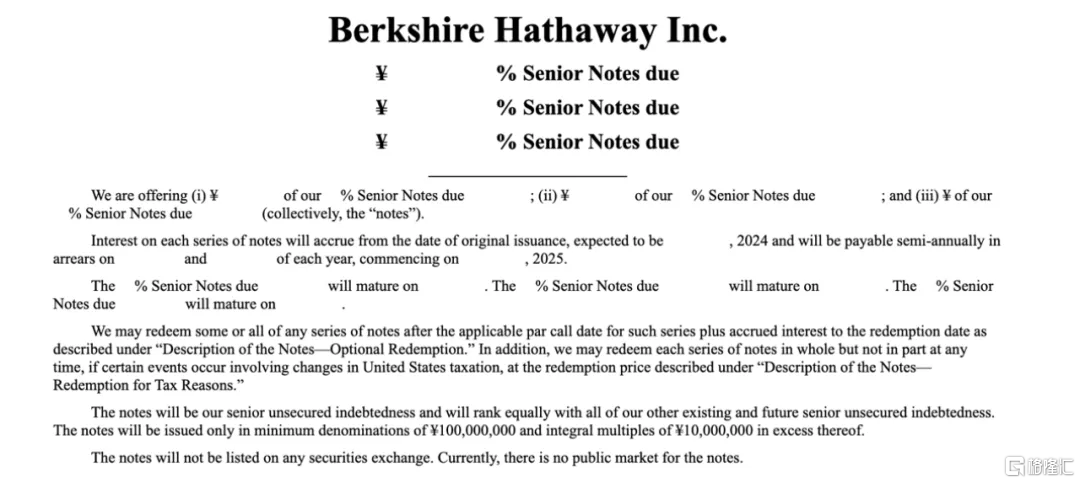

值得一提的是,伯克希尔上周委托银行在全球市场上负责发行一只日元债,这表明巴菲特可能会增加在日本的持股。

市场观察人士表示,随着伯克希尔重返日元债券市场,引发了巴菲特可能筹集资金投资日本的猜测,人们认为他可能正在考虑购买日本的金融公司和航运公司。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论