转自:华泰睿思

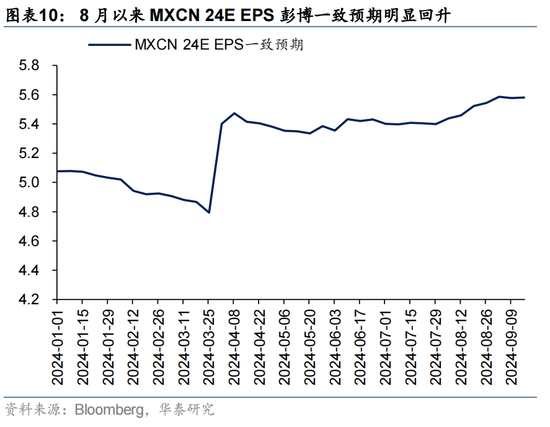

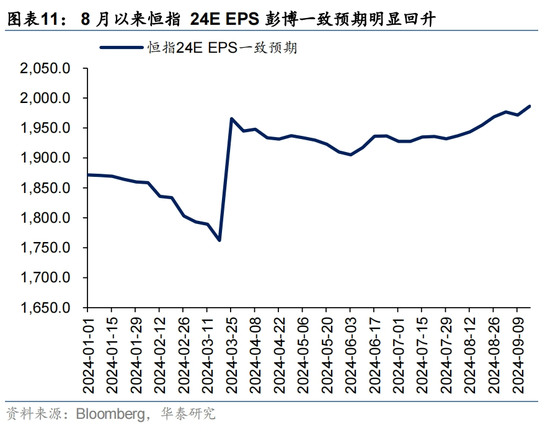

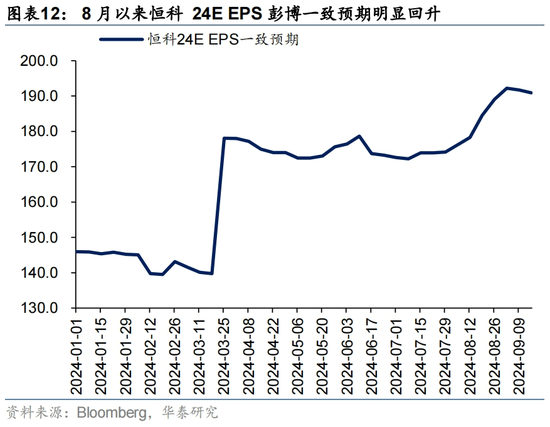

近期港股表现强于A股,上周港股先抑后扬,8 月以来港股表现相对强于 A 股,基本面韧性、资金面增量、AH 溢价向合理位置回归或是港股相对行情的逻辑基石,增量催化因素亦进一步推升港股性价比。向前看,空头回补对于港股行情的支撑力度或转弱,MXCN/恒指/恒科的 24E EPS 彭博一致预期印证港股(互联网)的基本面正向预期差,当前 AH 溢价处于我们认为的年内合理震荡区间(140-150)上沿,降息交易强化+国内政策预期抬升或促使 AH 溢价中枢下移。配置上,关注 ROE 的“稳/增/拐”组合。

点击小程序查看研报原文

核心观点

基本面/资金面/AH 溢价向合理位置回归或是港股独立行情的逻辑基石

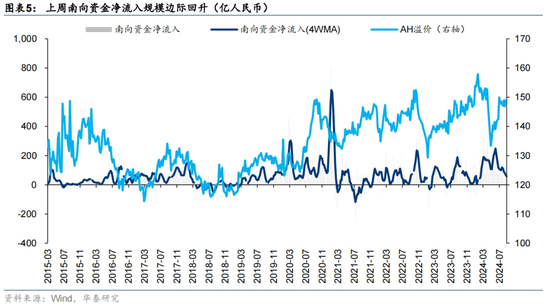

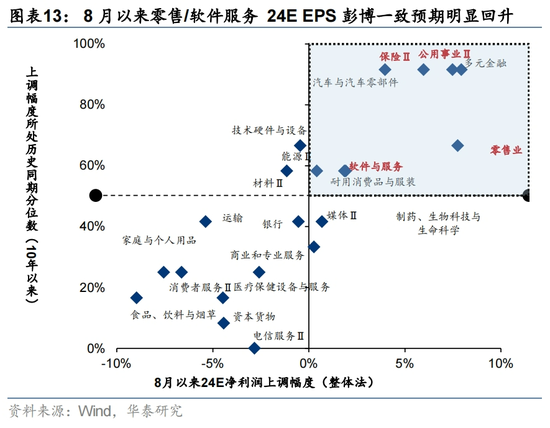

8 月以来港股相对 A 股表现更优,逻辑基石有三:1)港美中资股 1H24 盈利增速与 ROE 进一步上行,8 月以来彭博对 MXCN 及恒指的 24E EPS 一致预期上修 2%、恒科上调 8%以上、而 A 股延续下修趋势,亦交叉印证港股(尤其是零售/软件服务)的基本面超预期韧性。2)8 月上旬空头交易较拥挤(逼近 20%),近期随着中报业绩超预期,空头回补为资金面提供助力。3)8 月上旬 AH 溢价突破我们认为的合理区间(140-150)上沿,今年 AH溢价比价交易策略较为有效。几项增量因素亦推升港股性价比:辩论选情强化降息交易、汇率减压+国内政策预期提升或促使 AH 溢价中枢下移。

联储降息交易升温,市场对降息幅度押注“五五开”

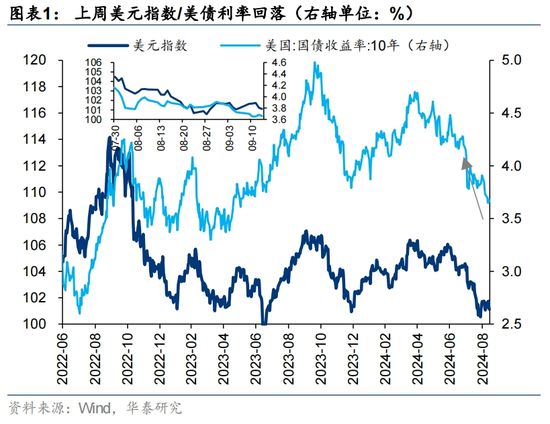

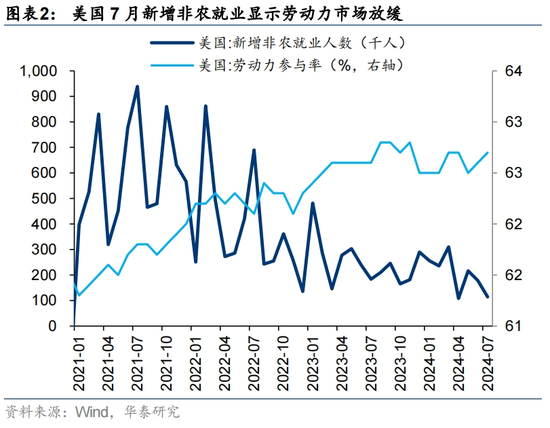

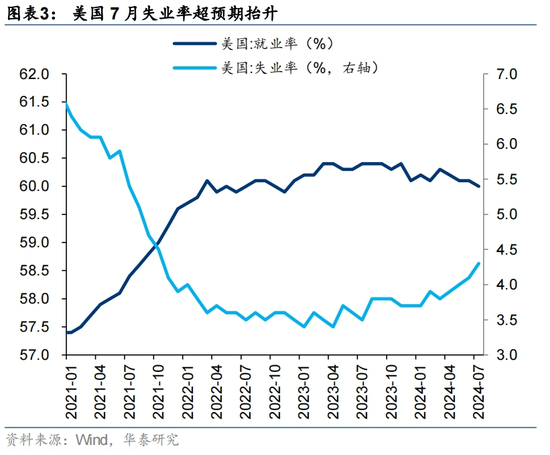

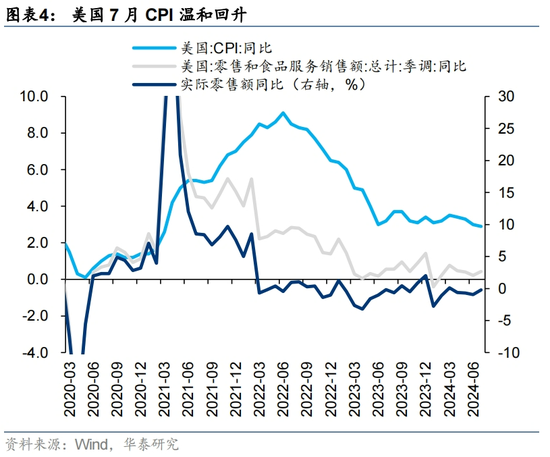

上周联储降息交易升温,降息预期斜率反复。1)9.11哈里斯和特朗普首次交锋后哈里斯胜选概率回升,金融市场走势亦沿着哈里斯交易(降息交易)方向,即美元小幅贬值/美债收益率微降;2)美国8月核心CPI超彭博预期回升(0.3%vs0.2%),或主由住房分项反弹推动,数据发布后美元和美债收益率微涨。综合来看,上周市场交易重点再度转向海外流动性,叠加哈里斯辩论表现占上风,10Y美债收益率降至近一年来最低,然而市场对降息斜率的预期有所反复,周三通胀数据发布后,9月降息50BP的概率降至15%,重要官员鸽派表述后周五再度跃升至50%,关注本周的9月FOMC会议。

空头回补为资金面提供助力,回购活跃度创单周新高

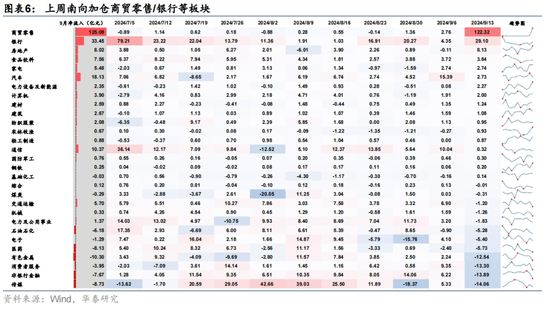

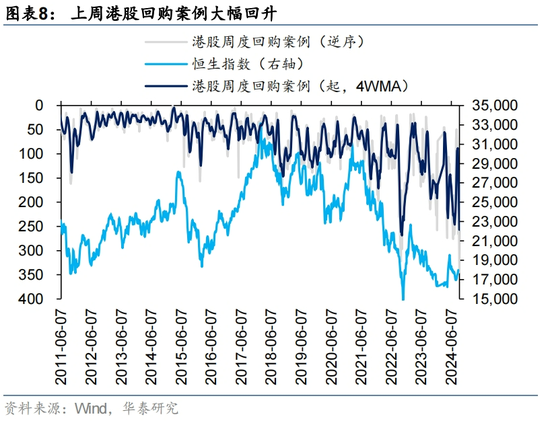

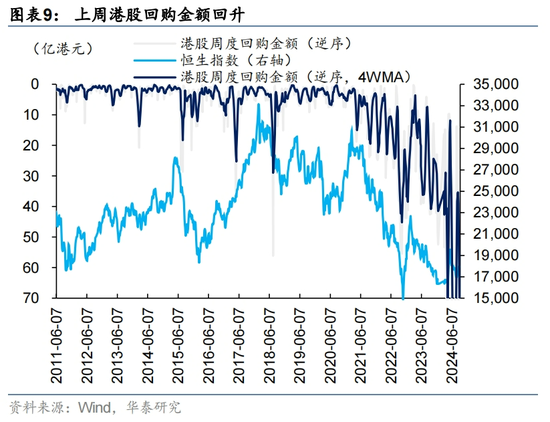

上周南向/回购成为主要增量资金。1)上周南向净流入规模(115亿元)创近1个月以来新高。其中,阿里巴巴-W港股通纳入生效(09.10)后连续4日获南向净流入首位,长期潜在增量或近1100亿元。配置上,除商贸零售(主由阿里带动)外,银行仍为主要加仓方向。2)内外不确定性升温引发外资波动,截至上周三,主动外资净流出规模扩大(-2.2亿美元)、被动外资转向净流出(-1.3亿美元)。3)上周恒指沽空比率小幅下探至约12.5%(vs上期:12.8%),空头回补对港股行情的支撑力度或减弱。4)上周回购案例/金额均创2010年以来新高(345例/114亿港元),成为主要韧性项。

配置建议:关注 ROE“稳/增/拐”组合

当前已披露的海外中资股1H24财报初步验证了我们在港股中期策略中的“本手”配置观点:电信/公用/软件与服务/零售业或存在业绩韧性。此外,中报业绩中新消费板块亦出现新的亮点:三大alpha推动创新药/运动服饰/休闲商品ROE明显上行(《港股/ADR中报总结:ROE稳步改善》,2024.9.1)。因此,我们结合中期策略与中报业绩更新港股配置观点,关注ROE的“稳/增/拐”组合。1)稳:公用事业及电信业务板块的ROE走势平稳,彰显盈利韧性;2)增:企业降本增效并重视股东回报,从而提升软件与服务的ROE表现,主动补库周期开启及行业景气改善,带动零售板块ROE改善幅度居前;3)拐:企业降本增效的同时积极出海,助力制药板块ROE初现拐点。

风险提示:国内经济复苏不及预期;联储收水力度超预期。

联储观察

资金面追踪

盈利预测观察

风险提示:

1)国内经济复苏不及预期:若国内经济复苏不及预期,则港股下行风险加剧;

2)美联储收水超预期:若美联储收水超预期,则对贴现率拐点的研判有失效风险。

相关研报

研报:《港股独立行情能否延续?》2024年9月15日

王 以 分析师 S0570520060001 BMQ373

孟思雨 联系人 S0570123080072

关注我们

华泰证券研究所国内站(研究Portal)

https://inst.htsc.com/research

访问权限:国内机构客户

华泰证券研究所海外站

https://intl.inst.htsc.com/research

访问权限:美国及香港金控机构客户

添加权限请联系您的华泰对口客户经理

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论